青色申告の手書きは損?65万円・55万円控除と10万円控除「帳簿」の違いを徹底比較

確定申告

Contents

青色申告はさまざまな特典があります。特に気になるのが65万円・55万円の特別控除です。ただ、これは複式簿記が必須となっています。そして、複式簿記は手書きが難しいのです。なぜでしょうか。今回は、複式簿記が手書きでは無理な理由、複式簿記と簡易簿記の違い、手書きよりも会計ソフトの方がメリットは大きい理由をお伝えします。

※本記事は掲載日時点の制度にもとづいて作成しています。

青色申告は「手書き」「ソフト」で控除額が変わる!?

「青色申告の65万円・55万円控除に複式簿記が必須?手書きでもなんとかなるでしょ。私、少し簿記をかじったことがあるし」

こう思う方もいるかもしれません。しかし結論から言うと、手書きでの複式簿記はおすすめできません。 手書きを選んだ時点で、青色申告の最大のメリットである65万円・55万円控除が難しくなるからです。

手書きで無理なくできるのは10万円控除(簡易帳簿)まで

10万円控除の要件である「簡易帳簿」は、お小遣い帳に近い形式です。誰でも無理なく記帳できます。しかし、事前に申請書を出して青色申告をするのに、控除額が10万円しかないのはもったいないように思われます。

「65万円・55万円控除」の複式簿記は手書きでは困難

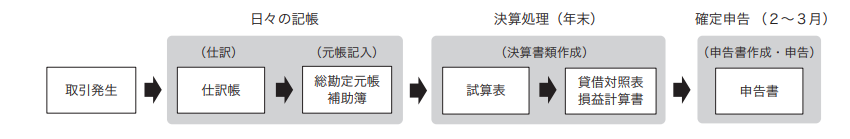

55万円・65万円の特別控除を受けるには、正規の簿記の原則(一般的には複式簿記)に基づいて記帳し、貸借対照表と損益計算書を作成しなくてはなりません。複式簿記のプロセスは次の通りです。

- 一つの取引を仕訳という形で仕訳帳に記録する

- 1を勘定科目ごとの総勘定元帳へ書き写す(転記)

- 決算になったらすべての勘定科目を集計した試算表を作成する

- 3から損益計算書・貸借対照表(決算書)を作る

申告までを含めると、流れは次のようになります。

これをすべて手書きで行うのは無理があります。複雑ゆえ手間がかかる上、転記ミスが起きやすいのです。

簡易帳簿と複式簿記、徹底比較4つ

簡易帳簿と複式簿記は何が違うのでしょうか。ここで確認しましょう。

| 簡易帳簿 | 複式簿記 | |

|---|---|---|

| 必要な帳簿 | 現金出納帳 売掛帳 買掛帳 経費帳 固定資産台帳 (実際には事業の内容で異なる) |

仕訳帳(仕訳日記帳) 総勘定元帳 |

| 簿記の知識は必要か | 不要 | 必要 |

| 青色申告での特別控除額 | 10万円 | 65万円(e-tax申告あるいは優良な電子帳簿保存) 55万円(上記以外) ※このほか、期限内申告も必要 |

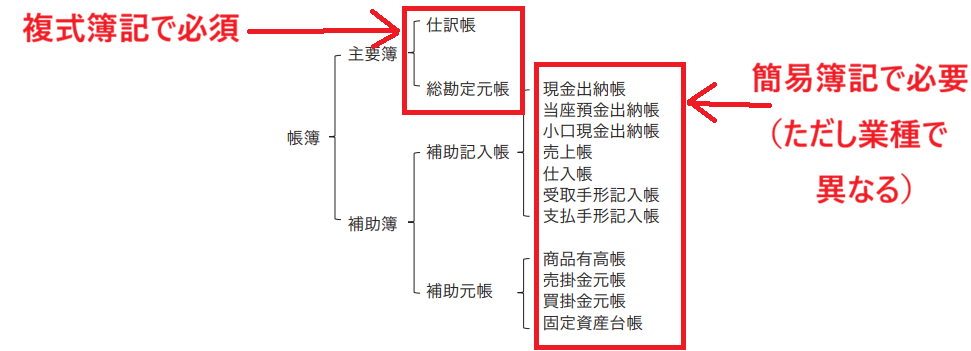

なお、複式簿記と簡易簿記の位置づけは、次のようになります。

※上記を筆者が加工して作成

1.しくみの違い

● 簡易帳簿(10万円控除)

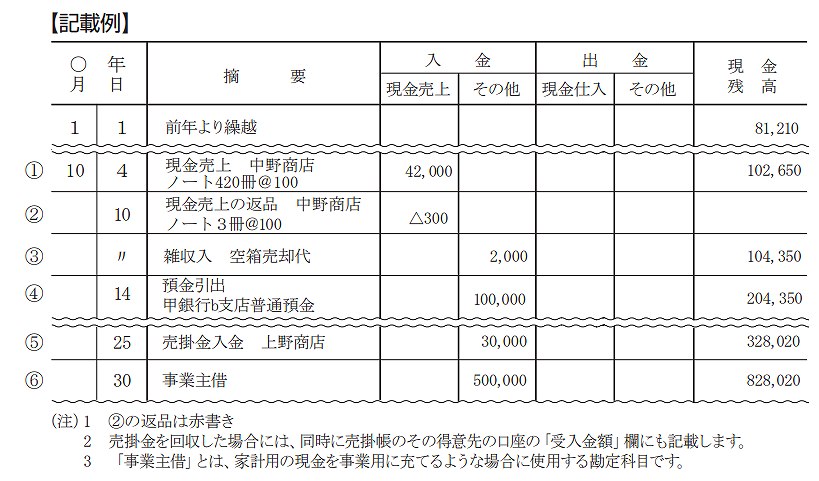

「入金」「出金」などと羅列していくスタイルです。「いつ、何に、いくら使ったか」が分かればよく、家計簿の延長線上で理解できます。たとえば、現金出納帳なら次のように記載します。

● 複式簿記(55万円・65万円控除)

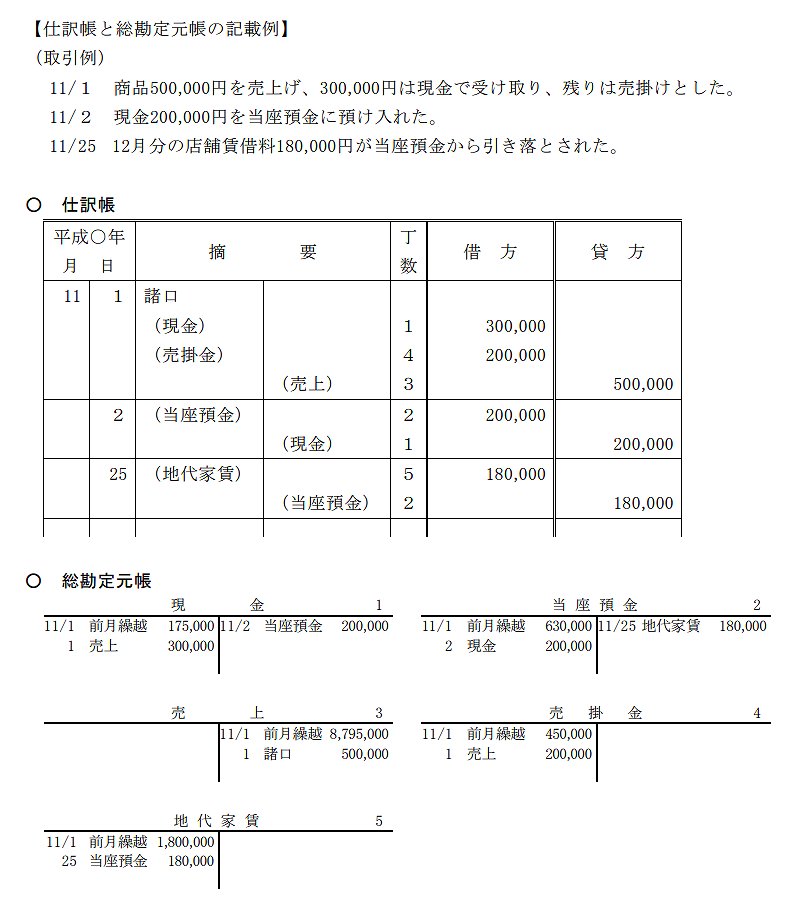

一つの取引を「借方(左側)」と「貸方(右側)」の二つの側面から記録します。例えば、現金でペンを買った場合、「消耗品費が増えた(経費)」と「現金が減った(資産の減少)」の両方を記録します。イメージとしては、次のような帳簿となります。

お金の流れが正確に把握できますが、簿記の知識が必要です。

2.労力・手間の違い

● 簡易帳簿

取引が発生するたびに1行書くだけで済みます。集計も電卓で合計を出すだけなのでシンプルです。

● 複式簿記(手書きの場合)

まず「仕訳帳」に記入し、次にその内容を「総勘定元帳」の該当ページに書き写します。さらに「補助簿」への記入が必要な場合もあります。同じ数字を何度も書くため手間がかかり、転記ミスも起こりやすくなります。

3.求められる知識の違い

● 簡易帳簿

特別な知識はほぼ不要です。

● 複式簿記

「借方・貸方とは何か」「どの科目が資産で、どの科目が費用か」といった簿記の知識が必須です。知識がないまま手書きすると、1ページ目で挫折します。

4.控除額の違い

● 簡易帳簿…10万円控除

● 複式簿記…55万円または65万円控除(期限内申告が必須)

なお、所得税率と住民税率を合わせて20%の方の場合、10万円控除と65万円控除では、約11万円もの税金の差が生まれます。同じ青色申告をするなら、複式簿記の方がメリットは大きいのです。

手書きの帳簿3つのリスク

「複式簿記でも手書きでできるはず」と思う方もいるかもしれません。不可能ではありませんが、次の税務上のリスクがあります。

紛失・盗難のリスク

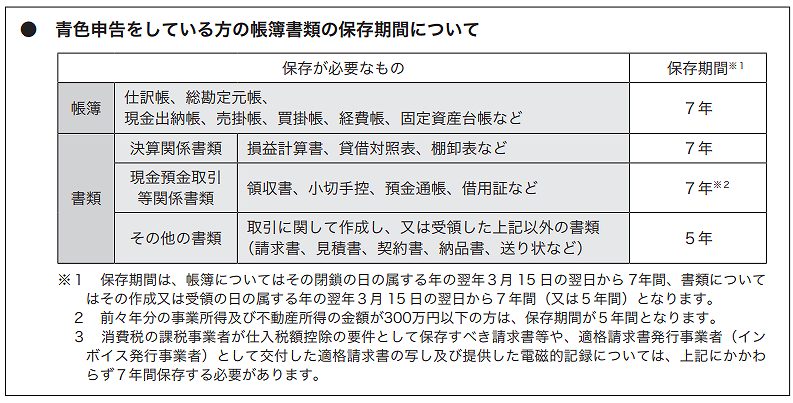

青色申告の帳簿書類には保存義務があります。多くは7年間です。

手書きの帳簿は、紛失や水濡れによる破損、火災による焼失のリスクがあります。税務調査で帳簿を提示できなければ、青色申告の承認が取り消されるかもしれません。

書き間違い・計算ミスをしやすい

手書きの最大の欠点はミスが起きやすいことです。「6と0を見間違えた」「転記する行がズレた」などでミスが生じます。確定申告の時期であれば、貴重な時間をミスの発見と修正に費やすことになりかねません。

申告期限に間に合わないリスク

手書きだと計算、記載、修正などに手間がかかります。日々コツコツ記帳をしていたとしても、決算作業は大変です。ミスがあれば、訂正などに時間がかかります。申告書と決算書を作成している間に申告期限を迎えたら、65万円・55万円の特別控除は消え、一律10万円控除になります。

さらに、期限後に申告をすれば無申告加算税や延滞税など余計なペナルティがかかります。手書きは「期限切れリスク」が高まるのです。

65万円・55万円控除なら会計ソフトがおすすめ3つの理由

手書きでの青色申告はリスクだらけです。しかし会計ソフトならリスクを抑えられます。

短時間で作成できる

会計ソフトなら手での転記作業は不要です。日付と金額、内容を入力すれば、ソフトが自動的に仕訳帳と総勘定元帳、試算表や決算書を作ります。また、銀行口座やクレジットカードを連携させれば、手入力も不要です。手書きなら数日の作業が、数時間で終わります。

コストがかかっても元が取れる

「会計ソフトはお金がかかるから」__こう感じるかもしれません。確かに年間1万円前後の費用がかかるのが一般的です。しかし、ソフトを買っても65万円の控除(=十数万円の節税)を受けられるのなら、割のいい投資だと言えます。

簿記の知識は基礎レベルでいい

会計ソフトは、簿記の知識が浅い個人事業主が使うことを考慮しています。初心者でも直感的に操作できる画面や操作ガイドを備えることで、簿記初心者でも決算書や申告書を作れるような設計になっています。

まとめ:まずは体験版で会計ソフトに触ろう

青色申告で手書きにこだわるのは悪手だと言えます。会計ソフトを買う方が賢明です。会計ソフトがあれば、効率的に申告作業を進め、短時間で終わります。

会計ソフトでの複式簿記が気になる方は「みんなの青色申告」の無料体験版をダウンロードしてみてはいかがでしょうか。実際に触ったら「手書きよりラク」を実感できるはずです。ぜひ試してみてください。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

【個人事業主向け青色申告ソフト】みんなの青色申告

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。