青色申告はいつから?確定申告の期間と遅れた場合のデメリットを解説

確定申告

Contents

青色申告はいつから行えるのでしょうか。実は青色申告をするには、2つの手続きが必要です。1つは事前の「青色申告承認申請書」の提出、もう1つは毎年の確定申告です。どちらも期限があります。今回は青色申告を初めて行う個人事業主の方に向けて、それぞれの手続きの期限と遅れた場合のデメリットを解説します。

※本記事は掲載日時点の制度にもとづいて作成しています。

青色申告承認申請書の提出

青色申告は、いつでもできるものではありません。事前に青色申告承認申請書の提出が必要です。

青色申告承認申請書とは

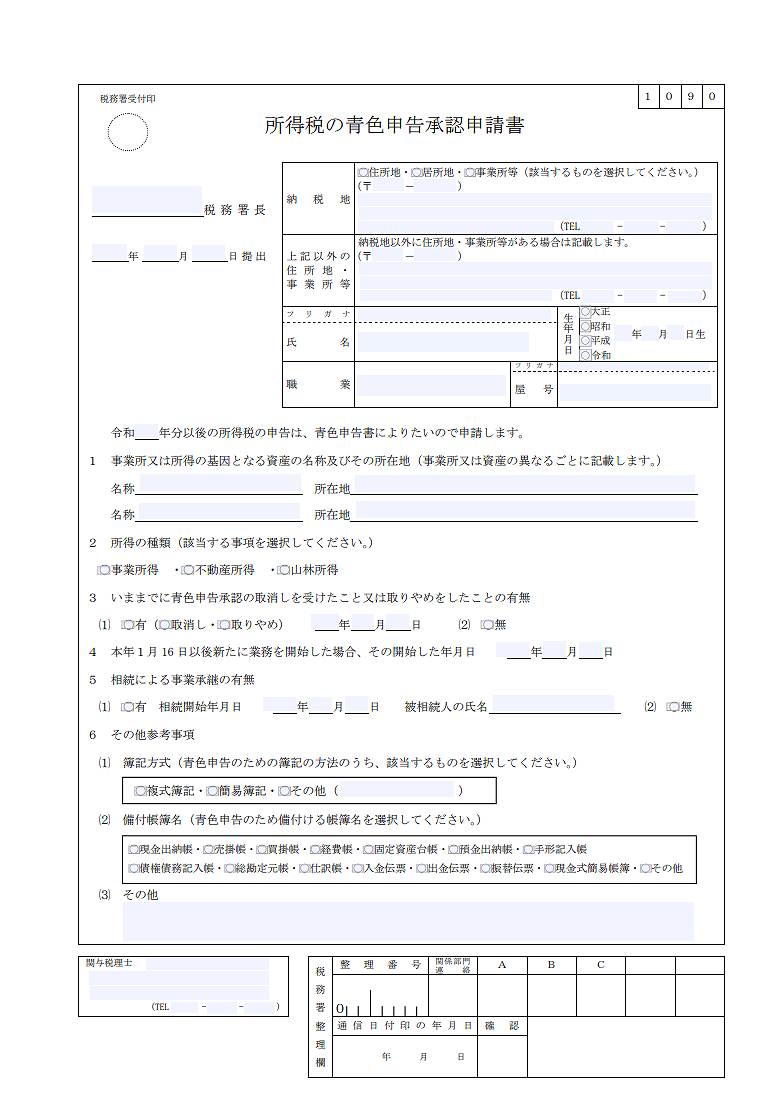

青色申告承認申請書とは「自分の所得を青色申告で確定申告したいので、それを認めてください」と税務署長に対して申請する書面です。次のような書面となっています。

なお、青色申告では本来、発生主義で記帳するものですが、現金主義によることもできます。この場合は上記の代わりに「所得税の青色申告承認申請書(兼)現金主義の所得計算による旨の届出書」を提出します。

青色申告承認申請書を提出できる人

青色申告の承認申請書を提出できるのは、次の所得のいずれかがある、あるいはこれからこのいずれかの所得を得る予定の人に限られます。なぜならこの3つのみが青色申告の対象となっているからです。

- 不動産所得

- 事業所得

- 山林所得

青色申告承認申請書の効果

青色申告承認申請書の提出後、特段却下の通知が来なければ、そのまま承認されたものとみなされます。申請が承認されると、申請書に記載した年分から青色申告を行うことができます。

青色申告承認申請書の提出はいつから?遅れるとどうなる?

青色申告承認申請書の提出は次のようになっています。

原則

青色申告で確定申告をしようとする年の3月15日が提出期限となります。たとえば「2026年分から青色申告をしよう」と思うのなら、2026年3月15日までに申請書を提出しなくてはならないのです。

1月16日以降に事業開始

年の途中で開業することもあります。この開業日が1月16日以降ならば、事業を開始した日から2か月以内に申請書を提出しなくてはなりません。

遅れた場合のデメリット

青色申告承認申請書の提出が期限に間に合わないと、青色申告で確定申告をするはずだった年分については、白色申告をすることとなります。結果、次のようなデメリットが生じます。

- 赤字になっても他の所得と損益通算ができるのみ、翌年以降の繰越も前年分への繰戻もない

- 20万円超30万円以下の固定資産は原則通りの減価償却をする

- 10万円以上20万円未満の固定資産は原則通りの減価償却か、一括償却を行う

- 家族分に支払った給与を必要経費に計上できない(ただし専従者控除は計上できる)

- 特別控除は一切ない(事業所得の額は「総収入金額-必要経費の額」で計算する)

青色申告による確定申告書の提出

青色申告の特典の効果は、事前の申請だけでは不十分です。「所得税の確定申告」という手続きをして初めて活きます。

青色申告の効果

青色申告で確定申告を行うと、次のような特典により、税負担を抑えることができます。

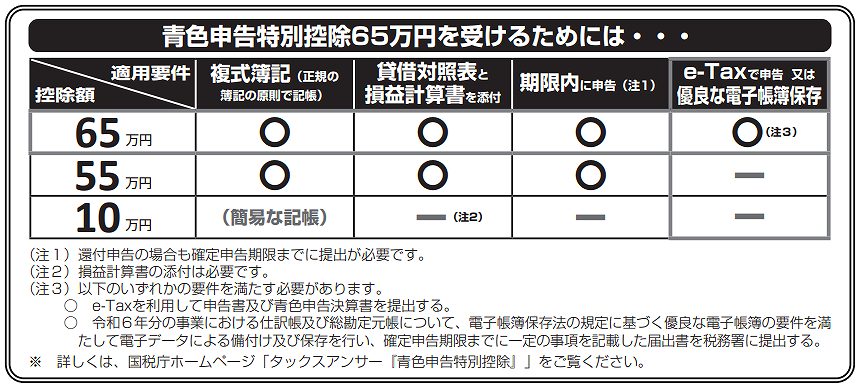

- 青色申告の特別控除(65万円・55万円・10万円)が受けられる…この分だけ所得額を圧縮できる(65万円・55万円控除は期限内申告必須)

- 家族への給与の支払いを青色事業専従者給与として経費に計上できる

- 30万円未満の固定資産の取得価額を全額、事業用として使い始めた年の必要経費にできる

- 赤字が生じたら翌年以後3年間繰り越せる、あるいは前年に繰り戻して黒字と相殺して還付を受けられる

青色申告に必要な書類

青色申告に必要な書類は、事業所得であれば次のようになります。

- 所得税及び復興特別所得税の確定申告書(第一表・第二表)

- 所得税青色申告決算書(一般用または現金主義用)

- マイナンバーカード(窓口提出なら提示あるいは両面コピーの添付、郵送なら両面コピーの添付、e-Taxなら申告の際にICカードリーダライタかQRコードで読み込み)

- その他(必要に応じて第三表や第四表、生命保険料などの控除証明書など)

青色申告の確定申告書の提出はいつから?遅れるとどうなる?

青色申告の確定申告書の提出はいつからできるのでしょうか。そして、遅れるとどうなるのでしょうか。以下、確認していきましょう。

納税申告の場合

青色申告の内容が納税の場合、申告は原則、翌年2月16日から3月15日までとなります。申告書の提出が遅れると、無申告の扱いとなり、納めるべき所得税のほか、無申告加算税と延滞税がかかります。

還付申告の場合

還付申告は年明け1月1日から5年間、可能です。5年を過ぎてしまうと申告しても還付が受けられなくなります。また、所得税の確定申告の内容は、翌年6月からの住民税の計算の基礎となっています。そのため、所得税の還付申告が遅いと、住民税での還付や税額変更はあらためて市区町村で手続きする必要があります。

青色申告ならではの期限後申告のデメリット

青色申告の65万円・55万円控除の要件の1つは、期限内申告です。もし期限後に申告をすると、一律10万円控除となります。

青色申告の適用がある場合の事業所得などの金額は「総収入金額-必要経費の額-特別控除の額」の算出額です。つまり、人によっては配偶者控除やひとり親控除など、所得制限のある所得控除を受けられなくなる可能性があります。

まとめ

青色申告の手続きには2つあり、それぞれ「いつからいつまで」というのが決まっています。期限を守って正しく手続きするよう意識しましょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

【個人事業主向け青色申告ソフト】みんなの青色申告

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。