来年から相続対策が変わる?2023年度税制改正の贈与税の変更を解説

税務ニュース

Contents

8月半ばになるとお盆の時期となります。帰省する方も多いのではないでしょうか。故郷に帰った際、何かと話題に出るのが「相続税の生前対策」です。「毎年110万円以下で少しずつ贈与していこうか」と考えるご家庭もあるかもしれません。しかし中には、それが対策にならないこともあります。2023年度税制改正で贈与税のしくみが変わったからです。

2023年度税制改正で贈与税のしくみが変わる

2023年度税制改正では贈与税のしくみについて、次のような改正が行われました。

- 暦年贈与課税:生前贈与加算の期間が7年に延長

- 相続時精算課税制度:「年110万円の基礎控除」の創設

背景には「相続税・贈与税を一体化させ、より中立的な課税を行うべきだ」という考え方があります。

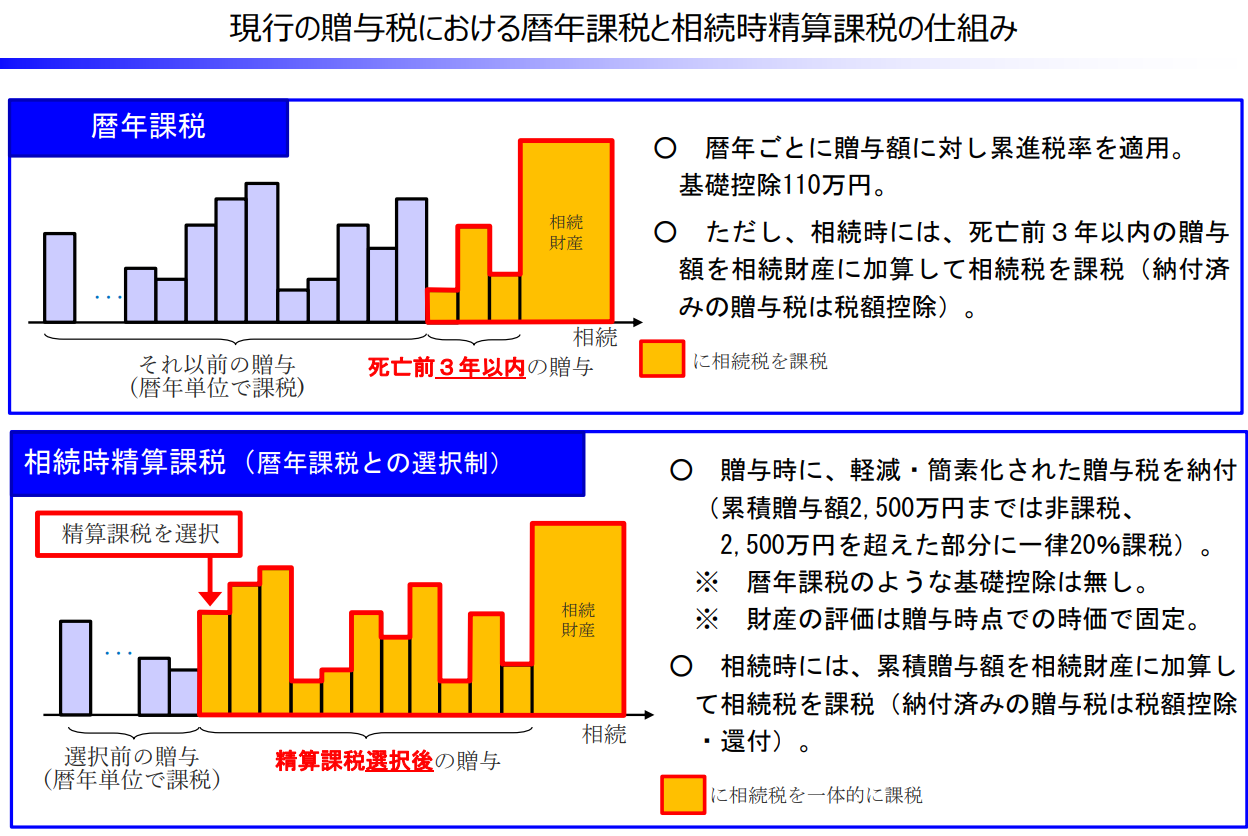

従来から存在する贈与税は、暦年単位で計算する暦年課税制度です。死亡日以前3年より前に贈与された財産は相続税を課すことはできません。年110万円の基礎控除を利用し、少額で繰り返し贈与すれば課税を回避できてしまいます。

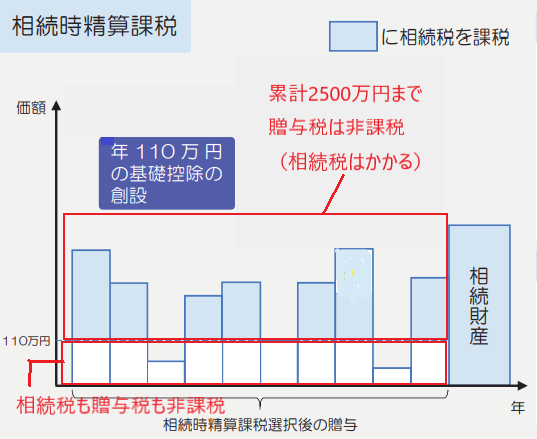

こういった課税逃れを防ぐべく、2003年度税制改正で、相続時精算課税制度が創設されました。この制度は「累計2500万円まで贈与しても非課税」がメリットです。しかし、この制度の趣旨は「資産の移転時期に関係なく相続税を課すこと」であるため、贈与財産にはすべて相続税がかかります。

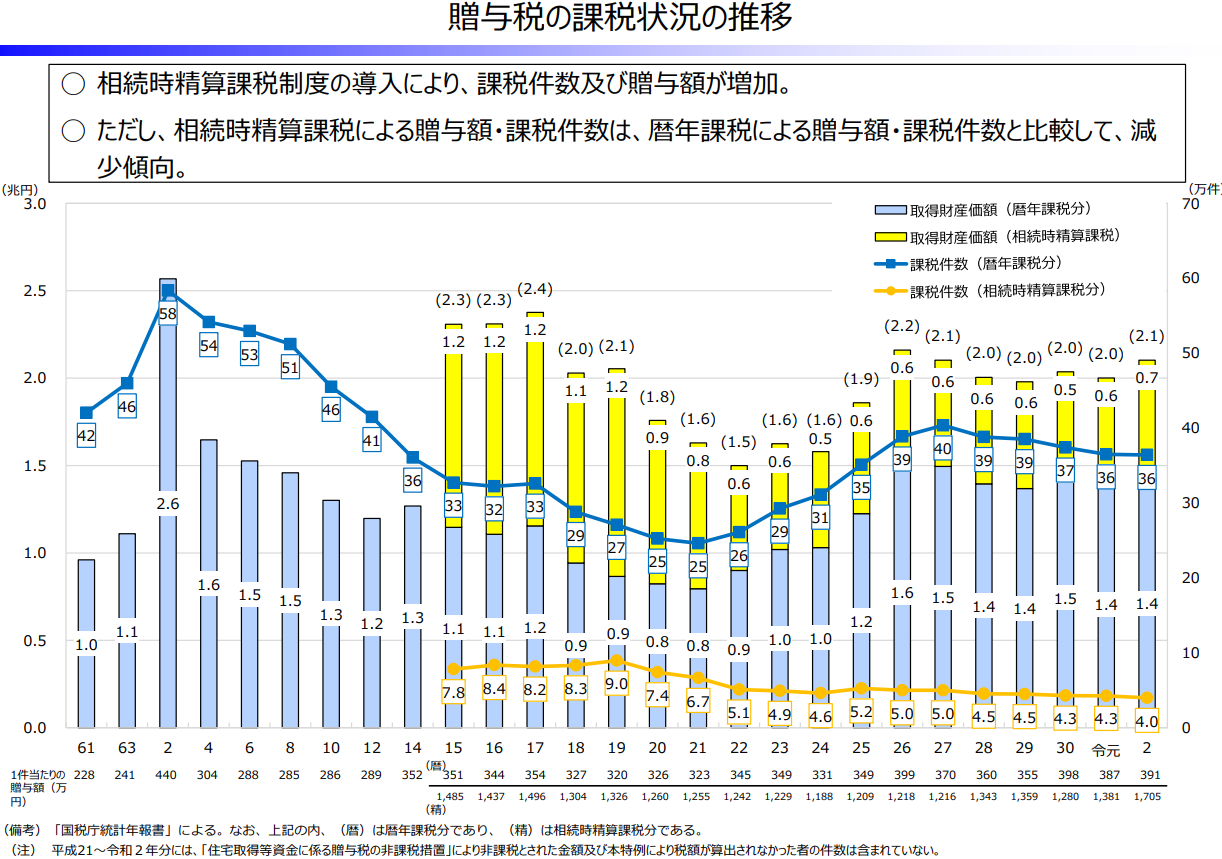

結果、相続時精算課税制度はあまり活用されず、暦年課税制度での贈与が多くを占めることとなりました。そこでより中立的な課税を実現すべく、贈与税のしくみが改正されたのです。いずれも2024年1月1日以降の贈与から適用されます。

改正1:暦年課税制度の生前贈与加算が「3年→7年」に

暦年課税制度の生前贈与加算とは「死亡日に近いタイミングで相続人や受遺者に贈与された財産には相続税がかかる」という制度です。死期を予知しての生前贈与で相続税を回避するのを抑止するために設けられました。年110万円以下の贈与で贈与税が0円だったとしても、贈与から3年以内に相続が発生したら贈与財産は相続財産に持ち戻され、相続税の対象となります。

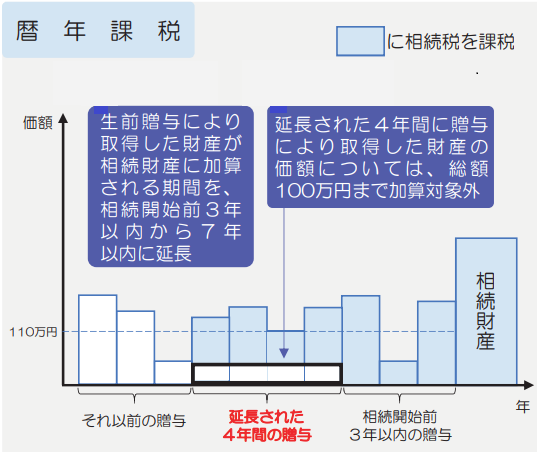

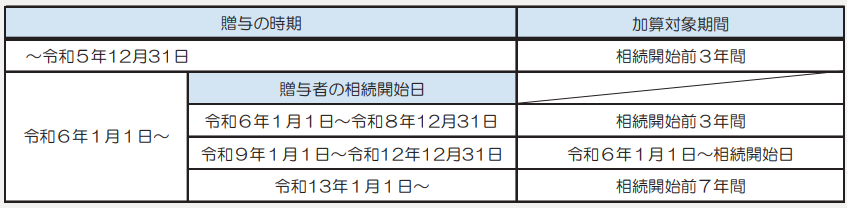

生前贈与加算は「死亡日以前3年間の贈与」が対象でした。今回の税制改正により、対象期間が「死亡日以前7年間」となりました。ただし、7年分がまるごと加算対象となるわけではありません。贈与の時期によって、次のように相続財産に持ち戻す額が変わります。

- 死亡日以前3年以内の贈与:贈与額すべてを加算

- 死亡日以前3年超~7年以内の贈与:「この期間の贈与額の合計額-100万円」を加算

死亡日以前3年超7年以内の贈与を意識した方がいいのは、2027年1月1日以降の贈与となります。

改正2:相続時精算課税制度に年110万円の基礎控除が新設

相続時精算課税制度は創設から20年近く経過しますが、ほとんど活用されていません。背景には「少額でも贈与税の申告をしなくてはならない」「贈与税が非課税でも相続税はかかる」という負担感がありました。

国としては、資産の移転の時期を問わず公平に相続税の対象とできる相続時精算課税制度の活用が望ましいわけです。そこで、年110万円の基礎控除を新設しました。この基礎控除には次のような利点があります。

- 受贈額の合計が年110万円以下なら贈与税の申告・納税は不要

- 年110万円以下の受贈額は相続財産への持ち戻しも不要

相続時精算課税制度は暦年課税制度とは別の制度です。そのため、死亡日間際に贈与をした財産は生前贈与加算の対象にはなりません。もし贈与された財産の合計が年110万円以下なら、死亡直前の贈与でも贈与税・相続税はかからないのです。

相続時精算課税制度を活用する際の注意点

2024年1月以降、生前贈与で相続税対策を考える際、こういった改正点を意識するケースが増えるかと思います。特に相続時精算課税制度の活用は増えるでしょう、財産の持ち主が高齢なら、相続時精算課税制度で贈与した方が安心かもしれません。

ただ、年110万円の基礎控除が設けられたとは言え、相続時精算課税は神経を使う贈与制度であることに変わりありません。活用を考えるなら、次の点にも注意した方がいいでしょう。

孫への贈与は要注意

相続時精算課税制度は受贈者が18歳以上の子や孫であることが条件の一つです。もし孫への贈与を検討しているなら、相続時精算課税制度の活用は少し慎重になった方がいいかもしれません。

というのも、生前贈与加算の対象となるのは、相続人か受遺者、相続時精算課税制度で生前贈与を受けた受贈者だからです。孫が相続財産を受け取らないならば、死亡日直前に被相続人から財産をもらっても、生前贈与加算の対象になりません。

孫への贈与を考えているなら、相続時精算課税制度を使わない方がいいのかもしれないのです。

相続時精算課税制度をいったん選択したら二度と暦年課税制度に戻れない

相続時精算課税制度を選択するということは、相続時精算課税選択届出書を税務署に提出するということです。この届出書をいったん提出したら、その届出書に書かれた贈与者・受贈者の間での贈与は二度と暦年課税制度を使えなくなります。もし年110万円を超えた贈与をしたら、その部分については次の点に注意しなくてはなりません。

- 相続財産に贈与時の価額で持ち戻す

- 累計2500万円を超えたら20%の税率で贈与税がかかる

- 遠い昔の贈与でもすべて数え上げて相続税の申告書に書かないといけない

申告漏れとなったら、加算税などのペナルティが生じます。使いやすくなりはしましたが、慎重な検討が必要です。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。