【最新消費税】インボイス制度で注目!消費税の簡易課税とは?2割特例との関係、注意点を解説

税務ニュース

Contents

個人事業主の方は確定申告が終わりほっと一息、3月決算の方はこれから決算と申告ですね。日常業務もありますが、本年10月からはいよいよ適格請求書等保存方式(インボイス制度)が始まります。これに伴い、新規開業や新設法人など従来の制度では免税事業者であった事業者の方々も、インボイスを発行するために課税事業者になるケースも多いようです。そうしたインボイス制度を機に課税事業者になる免税事業者向けに、令和5年度税制改正で特例措置が設けられました。

そこで、簡易課税と特例措置を中心に最新の消費税のポイントを解説します。選択する方法により、消費税の納税額が大きく変わることもあるため、慎重な検討を行いましょう。

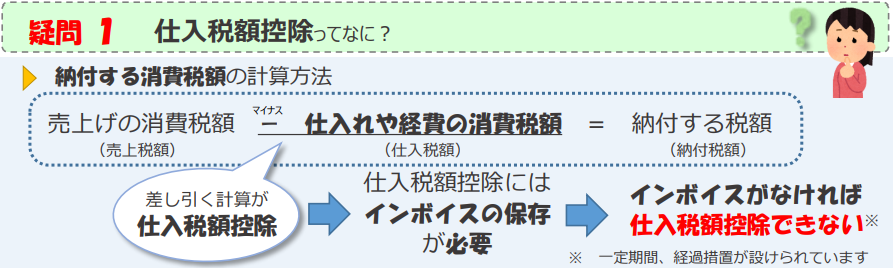

(1)納付する消費税の計算方法

納める消費税は、課税売上げに係る消費税額(売上税額)から課税仕入れ等に係る消費税額(仕入税額)を差し引いて計算します。売上税額から課税仕入れ等に係る消費税額を差し引くことを仕入税額控除といい、2023(令和5)年10月1日のインボイス制度開始以後は、原則課税により消費税の計算を行う場合、原則としてインボイスの保存がなければ仕入税額控除ができなくなります(※)。

※一定期間、経過措置があります。

実際に原則課税による計算を行うためには、売上税額の計算だけではなく仕入税額の計算等も行う必要があるため、中小事業者にとっては事務負担も小さくありません。そのため、中小事業者の納税事務負担に配慮する観点から、事業者の選択により適用することができる簡易課税制度があります。

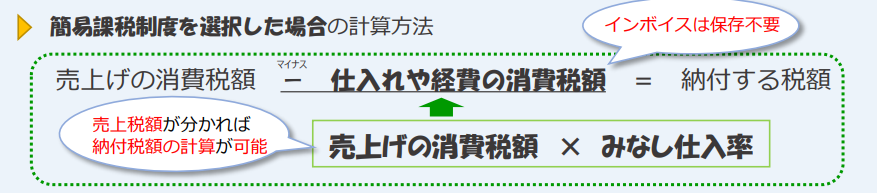

(2)簡易課税制度の概要と計算方法

簡易課税制度により納付する消費税額を計算する場合、仕入税額の計算は「売上の消費税額×みなし仕入率(※1)」により計算を行うため、実際に支払った仕入れや経費に係る消費税額の計算は不要です。また、簡易課税制度の場合は、受け取った請求書等が適格請求書発行事業者が発行したインボイスかどうかは関係ありません。

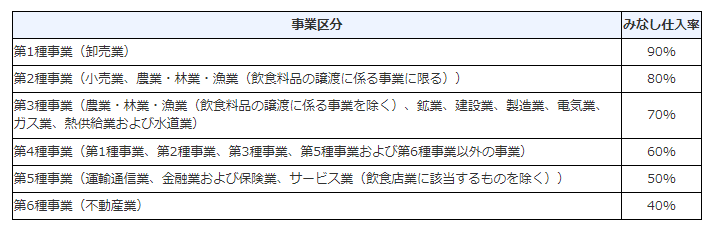

※1 みなし仕入率は業種により異なります。具体的には、事業区分に応じて次の通りです。

簡易課税制度の注意点

簡易課税制度の適用にあたっては、いくつか重要な注意点があります。主な注意点は次の4点です。

①期日までに届出が必要!

簡易課税を適用したい場合、その納税地の所轄税務署長に「消費税簡易課税制度選択届出書」を提出する必要があります。

提出期限は、原則としてその課税期間の初日の前日までです。新規開業等した事業者は、開業等した課税期間の末日までにこの届出書を提出すれば、その課税期間から簡易課税制度の適用を受けることができます。

②基準期間の課税売上高5,000万円以下の課税期間のみ適用可能!

簡易課税制度は、その基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が5,000万円以下の課税期間について適用することができます。

③簡易課税制度をやめようとするときは期日までに届出書が必要!

簡易課税の適用をやめようとする場合には、その課税期間の初日の前日までに、「消費税簡易課税制度選択不適用届出書」を納税地の所轄税務署長に提出する必要があります。

④2年間継続適用!

簡易課税制度の適用を受けている事業者は、事業を廃止した場合を除き、2年間継続して適用した後でなければ、「消費税簡易課税制度選択不適用届出書」を提出して、その適用をやめることはできません。

(3)【令和5年度税制改正】2割特例とは?

さて、インボイス制度の導入により消費税の課税事業者になる免税事業者向けに、令和5年度税制改正で新たな特例が設けられました。この特例措置を適用すると、「売上税額の2割」を納税額とすることができます。

| 対象者 | 免税事業者からインボイス発行事業者(=課税事業者)になった方 ※基準期間(個人は前々年、法人は前々事業年度)の課税売上が1千万円以下等の要件を満たす場合に限ります。 ※基準期間における課税売上高が1千万円を超える場合、資本金1千万円以上の新設法人である場合、調整対象固定資産や高額特定資産を取得して仕入税額控除を行った場合等、インボイス発行事業者の登録と関係なく事業者免税点制度の適用を受けないこととなる場合や課税期間を1か月又は3か月に短縮する特例の適用を受ける場合については、2割特例の対象となりません。 |

|---|---|

| 対象期間 | 令和5年10月1日~令和8年9月30日を含む課税期間 ※個人事業者は、令和5年10~12月の申告から令和8年分の申告まで |

| 手続き | 2割特例を適用する場合は、簡易課税制度のように事前の届出は必要なく、消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。 |

(4)原則課税(本則課税)・簡易課税・2割特例の選択の注意点

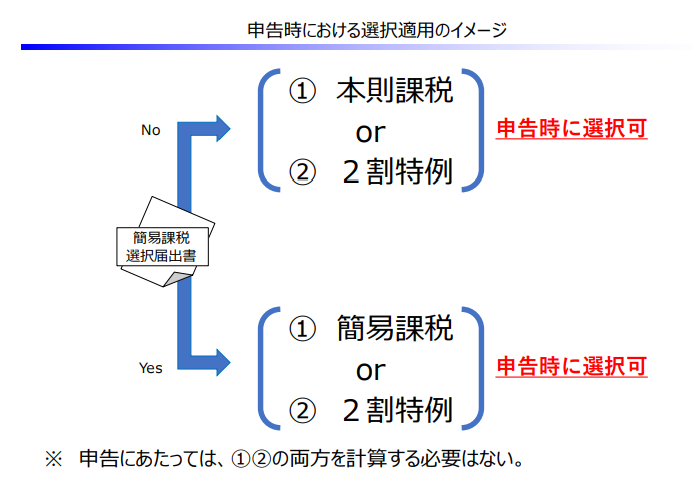

免税事業者がインボイス制度のために課税事業者になった場合などは、原則課税(本則課税)、簡易課税、2割特例と3つの計算方法から選択をすることとなるケースがあります。簡易課税制度選択届出書を提出しているかどうかにより、次のように分かれます。

- 簡易課税選択届出書を提出していれば、簡易課税制度と2割特例を申告時に選択適用

- 簡易課税制度選択届出書を提出していなければ、原則課税と2割特例を申告時に選択適用

2割特例は売上税額の「2割(20%)」です。簡易課税制度は前述の通り業種により40~90%のみなし仕入率ですから、納める消費税額としては「60~10%」となります。※

つまり、両者を比較すると、第1種事業以外は2割特例と同じか2割特例の方が納税額は少なくなります。

ところで、場合によっては簡易課税よりも原則課税の方が、納税額が少なくなる場合があります。建物や機械などの課税対象の資産の購入がある場合や、売上税額と比べて仕入や経費の消費税の支払いが多い場合などです。

そのため、原則課税と簡易課税のいずれが有利か見通しの立たない場合は、簡易課税の業種区分とみなし仕入率を確認し、2割特例による場合と納付する消費税額を比較した後、簡易課税制度選択届出書を提出するかどうか判断するのも一つの方法です。つまり、納付する消費税額が簡易課税よりも2割特例の方が少ないのであれば、簡易課税制度選択届出書は提出せずに、申告時に2割特例と原則課税の比較を行うということです。

ただし、基準期間の課税売上高が1,000万円を超えることとなった場合などは2割特例を適用できなくなります。そうした際に簡易課税を適用したい場合は、その課税期間開始の日の前日(通常は前年又は前事業年度)までに「簡易課税制度選択届出書」の提出を忘れないように十分留意が必要です。

また、前述の通り原則課税の場合、仕入税額控除を行うためには原則として「インボイス」の保存が必要のため、2割特例や簡易課税から原則課税に切り替わる際などには十分留意しましょう。

消費税の納税方法(原則・簡易課税)の判定は、前年や前事業年度など前もって行うのがポイントです。年々複雑さを増す消費税制度ですが、一緒に乗り切っていきましょう!

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

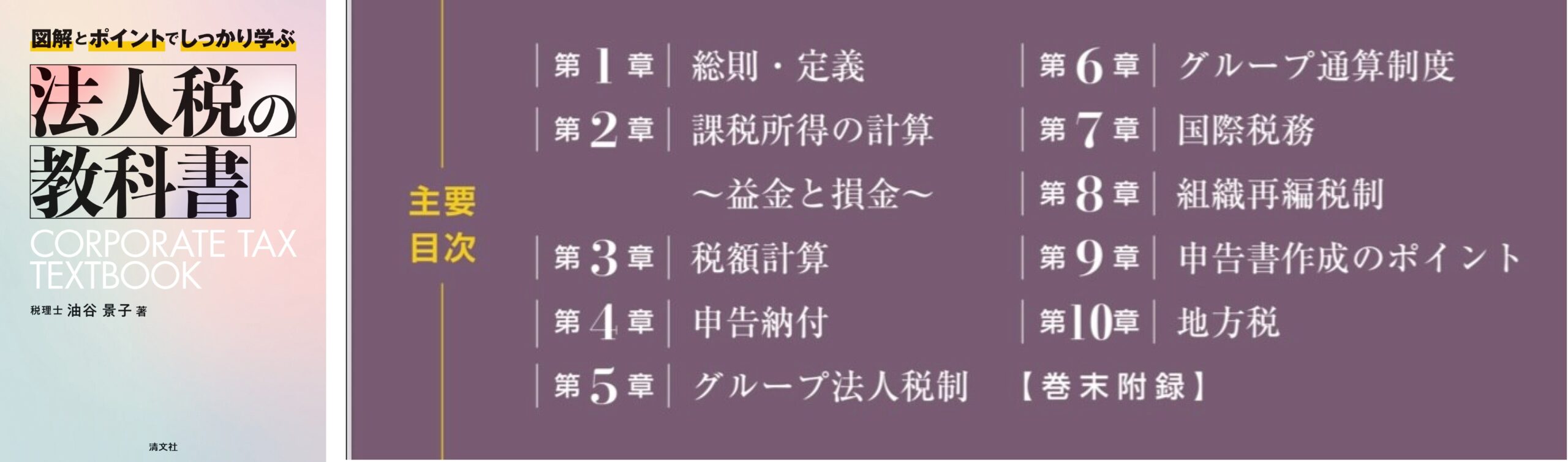

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)