将来のお金、どう備える? 確定拠出年金が解決する老後の不安と経営課題

税務ニュース

Contents

「老後2,000万円問題」という言葉をご存じでしょうか? 平均的な夫婦世帯において、老後生活には公的年金だけでなく約2,000万円の貯蓄が必要とされた試算は、大きな社会的インパクトを与えました。さらに昨今の物価上昇や医療費増加を考慮すると、必要資金はそれ以上になる可能性すらあります。

このような時代背景の中で、個人事業主や中小企業の経営者、そして従業員の福利厚生を担う人事・総務担当者にとって、老後資金の形成や資産形成支援は重要な経営課題となりつつあります。

そこで注目されているのが「確定拠出年金(DC)」です。国が推進する私的年金制度であり、自助努力による資産形成を支援しつつ、税制面・社会保険料面での恩恵もある優れた仕組みです。本記事では、確定拠出年金の基本から導入メリット、活用法までを実務者目線で解説します。

1. 確定拠出年金とは? 制度の背景と目的をわかりやすく解説

確定拠出年金は、2001年に始まった私的年金制度です。その最大の目的は、公的年金(国民年金や厚生年金)だけでは不足する可能性のある老後資金を、個人が自ら準備できるよう支援することにあります。

日本の公的年金制度は、現役世代が支払った保険料を高齢世代の年金給付に充てる「世代間扶養」の仕組みで成り立っています。少子高齢化の進展により、この仕組みだけでは将来の高齢者全員を支え続けることが難しくなっているため、国は個人の自助努力による資産形成を後押しすべく、確定拠出年金制度を導入しました 。

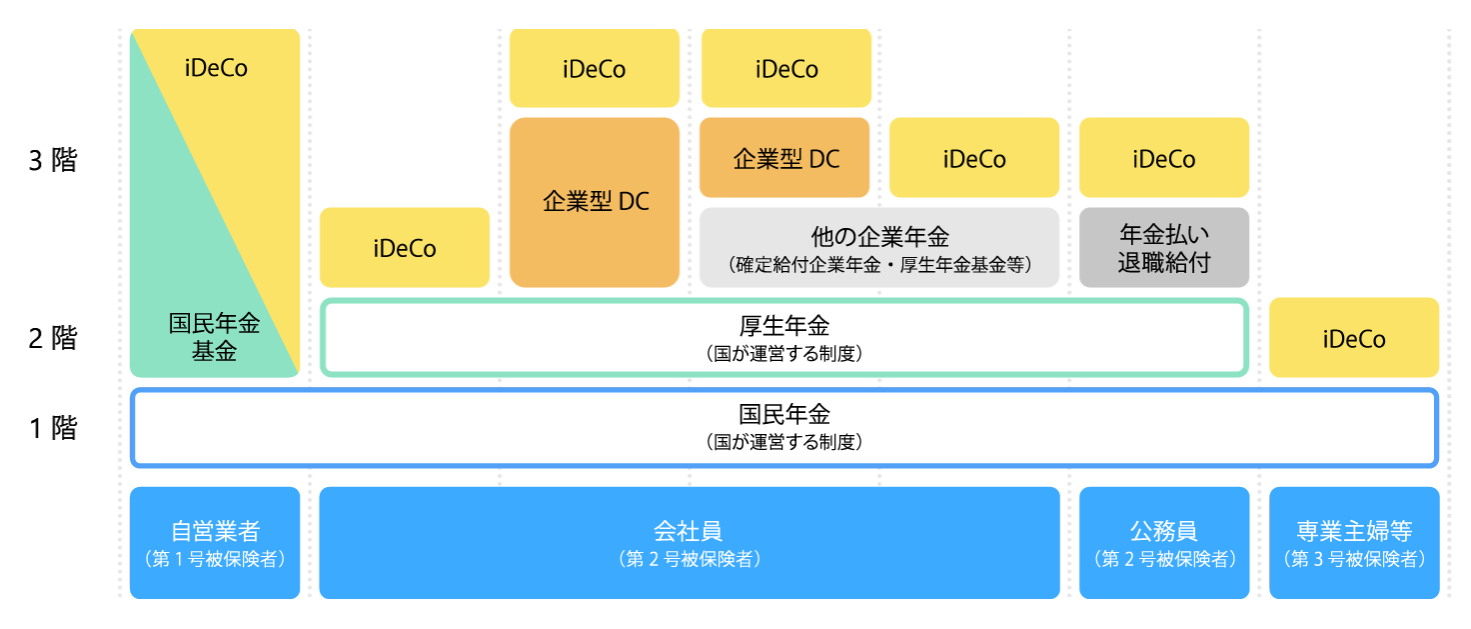

確定拠出年金は、日本の年金制度の「3階建て」部分に位置づけられ、1階部分の「国民年金」 、2階部分の「厚生年金」 といった公的年金を補完する「私的年金」にあたります。

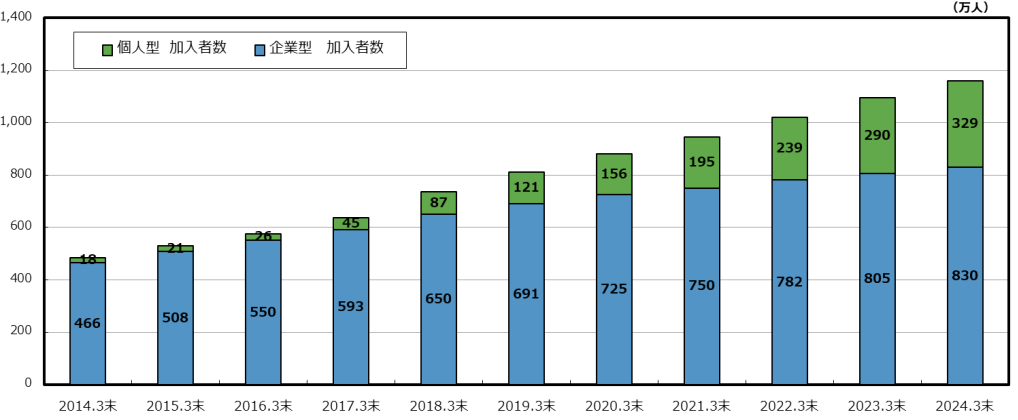

確定拠出年金の加入者数は年々増加の一途を辿っており、2024年3月末には個人型確定拠出年金(iDeCo)が約329万人、企業型が約830万人と、両制度合わせて1,159万人を超える規模に拡大しています。この顕著な増加は、多くの人々が老後資金の準備が喫緊の課題と捉えていることの表れと言えるでしょう。

2. 個人型と企業型:あなたにマッチするのはどちら?

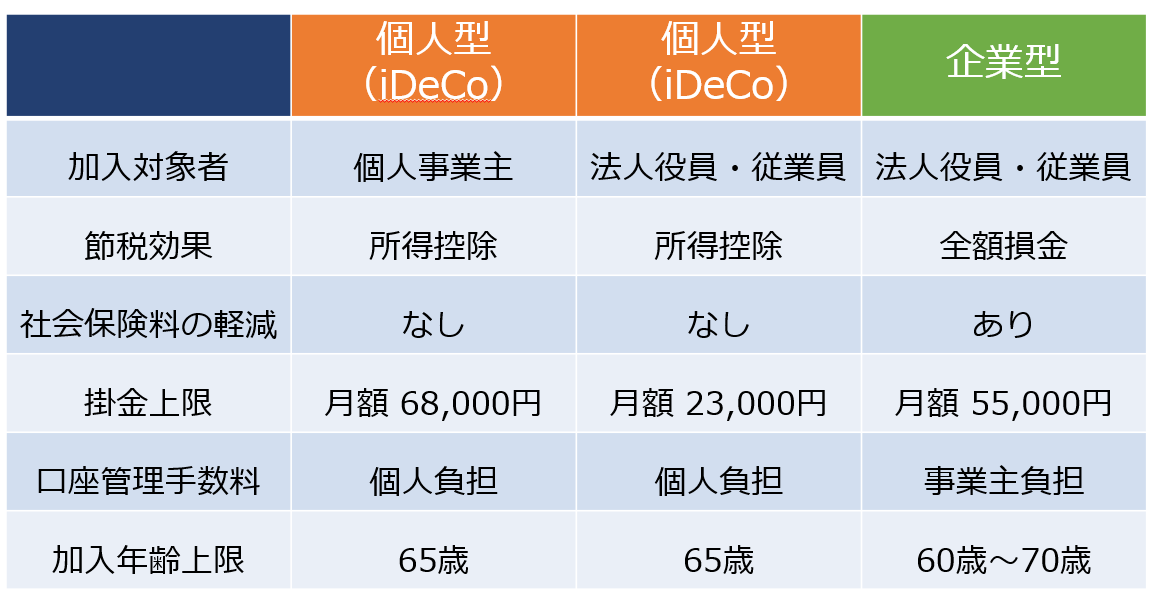

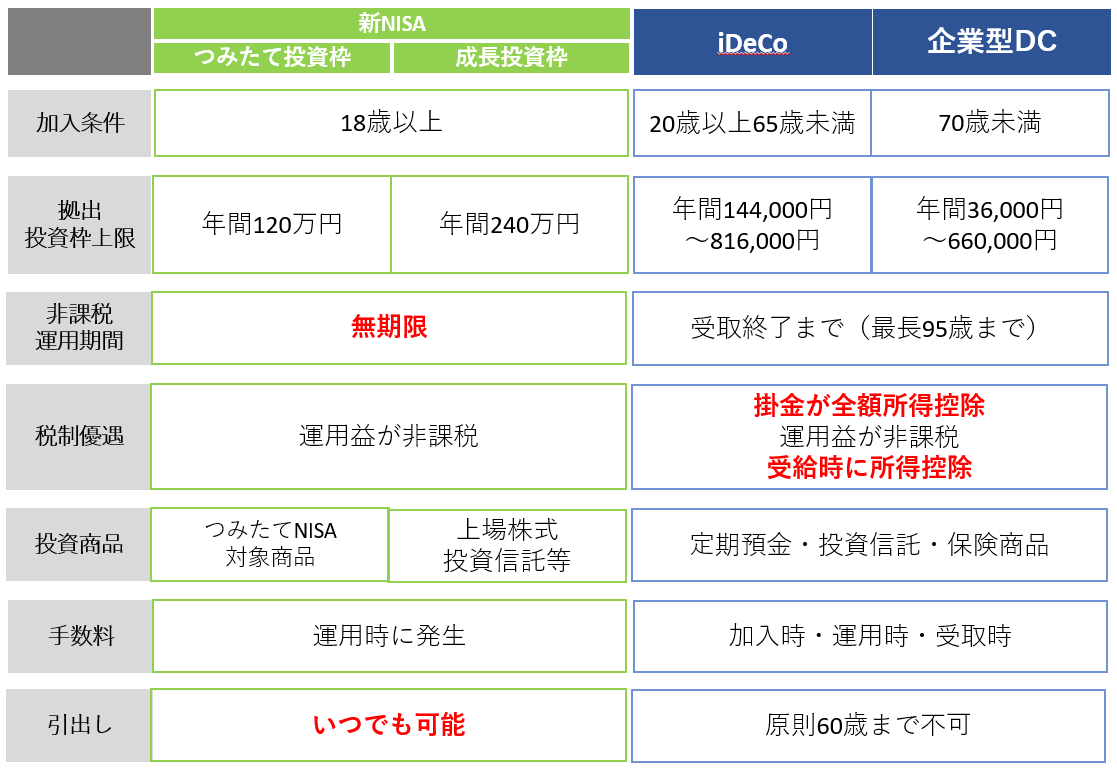

確定拠出年金には、個人が自ら掛金を拠出して運用する「個人型確定拠出年金(iDeCo)」と、企業が福利厚生として導入し、会社(または従業員自身)が掛金を拠出する「企業型確定拠出年金(企業型DC)」の2種類があります。

どちらも将来のための資産形成を目的とする点は共通していますが、加入対象者や掛金の拠出方法、社会保険料への影響など、異なる特徴を持ちます。ご自身の働き方や状況に合った制度を選ぶことが重要です。

ここでは、それぞれの違いを比較表で見ていきましょう。

【ポイント】

- iDeCoは、自営業者から会社員、公務員、専業主婦まで幅広い方が加入できる私的年金制度であり、まさに「自分自身で育てる年金」と言えます。 掛金は全額所得控除の対象となり、税負担を軽減しながら将来に備えられます。

- 企業型DCは、会社が導入する従業員向けの制度です。 iDeCoと同様の税制優遇に加え、掛金が社会保険料の算定対象とならないため、社会保険料の軽減メリットも享受できる点が大きな特徴です。また、口座管理手数料を事業主が負担してくれる場合が多いのも、個人にとっては有利な点と言えるでしょう。

選択のヒント: 現在お勤めの会社に企業型DCがある場合は、社会保険料軽減のメリットが大きい企業型DCの活用をまず検討しましょう。企業型DCがない場合や、個人事業主・フリーランスの方はiDeCoの活用がおすすめです。

3. 確定拠出年金の圧倒的なメリット:3つの税制優遇

確定拠出年金が強力な資産形成ツールである理由は、その手厚い税制優遇にあります。この制度には、資産形成のプロセスにおいて、以下の3つのフェーズで税制優遇が設けられています。

- 掛金を拠出する時:所得税・住民税の軽減

- 運用する時:運用益の非課税

- 資産を受け取る時:税制優遇の適用

これらの優遇措置によって、効率的に老後資金を準備することが可能です。それでは、一つずつ詳しく見ていきましょう。

メリット1:掛金拠出時に税負担が軽減される

確定拠出年金は、掛金を拠出する際に税負担が軽減される大きなメリットがあります。このメリットの仕組みは、iDeCoと企業型DCで異なります。

- iDeCoの場合:拠出した掛金は全額が「小規模企業共済等掛金控除」として所得控除の対象となります。これにより、所得税と住民税が軽減されます。

- 企業型DCの場合:特に「選択制」を導入している企業では、掛金が給与収入としてみなされないため、社会保険料(健康保険料や厚生年金保険料)の算定対象外となり、それに伴って所得税・住民税も軽減されます。また、会社が掛金を拠出する場合は、その全額が法人の損金として計上できるため、法人税の軽減に繋がります。

それでは、それぞれの具体的な節税額を見ていきましょう。

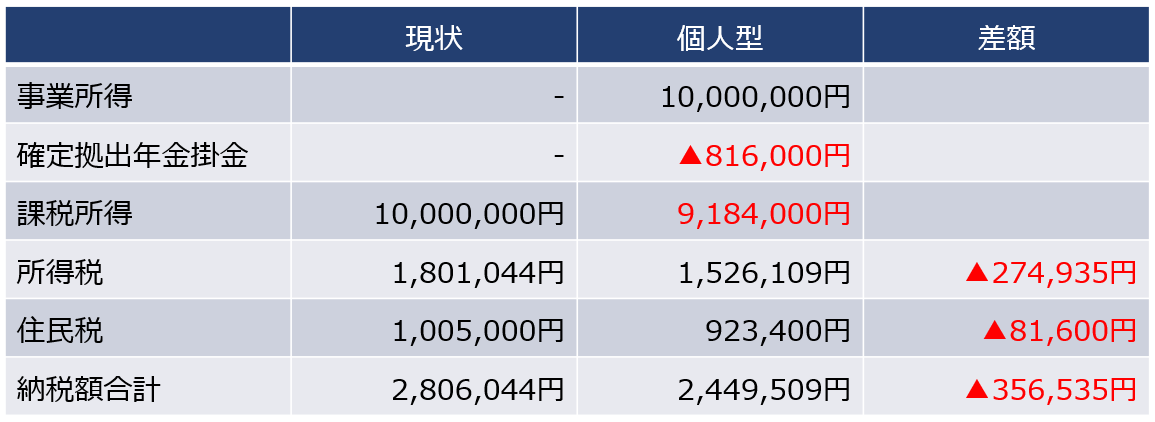

シミュレーション1:個人事業主(iDeCo)

事業所得1,000万円の個人事業主が、iDeCoで月額上限の68,000円を積立(年間816,000円)した場合、年間356,535円もの所得税・住民税が軽減されます。

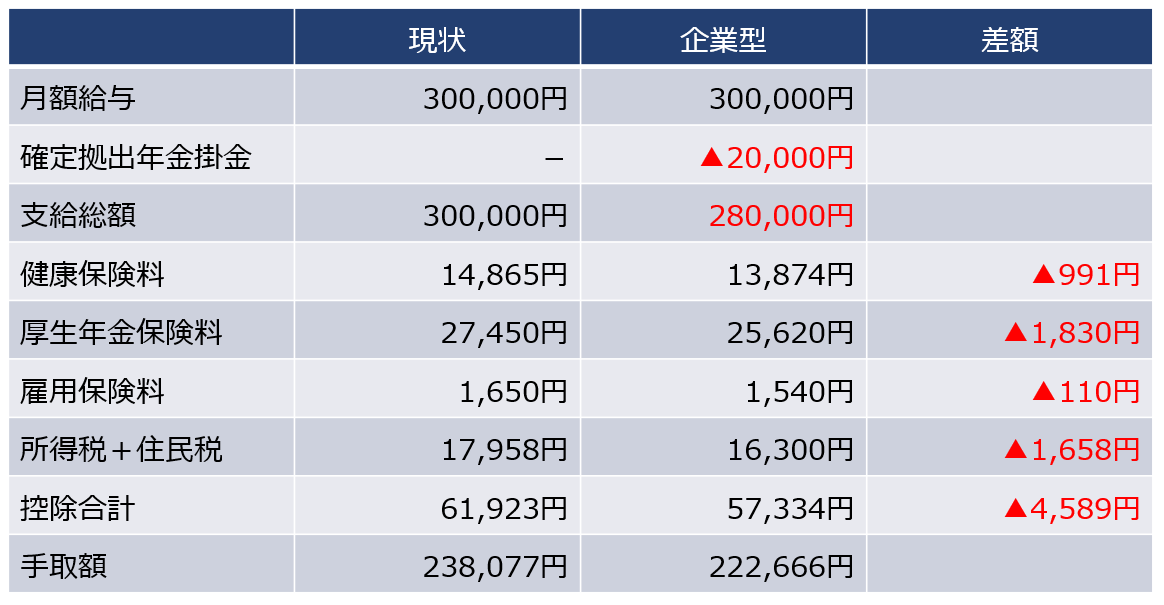

シミュレーション2:法人役員・従業員(企業型DC・選択制)

企業型DCの「選択制」とは、給与の一部を確定拠出年金の掛金に充てることで、その分が社会保険料や所得税・住民税の対象とならない仕組みです。

月額給与30万円(扶養なし・30歳)の社員が、企業型DCで月額20,000円を積立した場合、年間約55,068円(月額4,589円×12ヶ月)の社会保険料と税金が軽減されます。

メリット2:運用益が非課税

確定拠出年金で運用して得た利益(運用益)は、すべて非課税です 。通常、株式や投資信託などで得た運用益には20.315%の税金がかかりますが、確定拠出年金ではこの税金が一切かかりません。これにより、利益が再投資され、さらに利益を生む「複利効果」を最大限に享受できます。

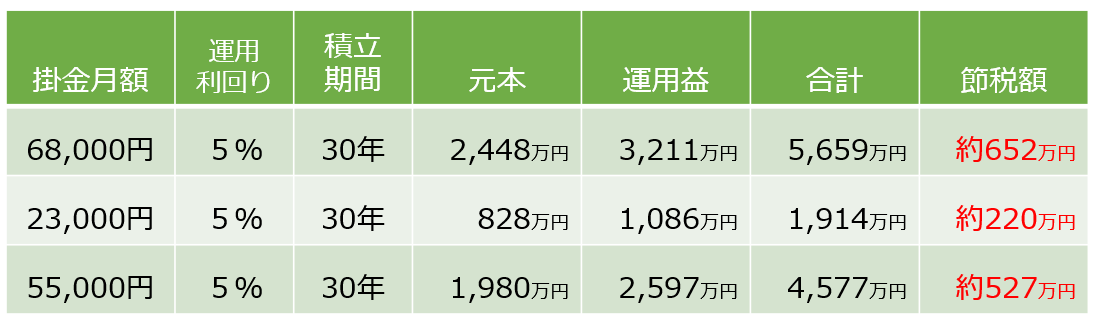

この非課税の恩恵は非常に大きく、効率的な資産形成に直結します。 例えば、月額68,000円を利回り5%で30年間積立した場合、元本2,448万円に対し、運用収益は3,211万円にもなります。この運用収益に対して通常かかるはずの税金約652万円が丸ごと非課税となる計算です 。これにより、本来なら税金として支払うはずだった金額が、すべて手元に残るため、将来の受取資産を大きく増やすことが可能になります。

(なお、以下のシミュレーションでは、各制度の掛金上限額を基に計算しています。)

運用商品は、元本確保型(定期預金など)と元本変動型(投資信託など)から選択できます 。

メリット3:受取時にも税制優遇

老後、積み立てた資産を受け取る際にも税制優遇があります 。一時金として受け取る場合は「退職所得控除」が、年金として受け取る場合は「公的年金等控除」が適用され、税負担が軽減されます。

4. 福利厚生としての確定拠出年金:企業の成長を後押しする制度設計

企業型確定拠出年金は、従業員の老後資金形成を支援するだけでなく、企業側にも様々なメリットをもたらします 。ここでは事業主として導入するメリットをいくつかピックアップします。

- 強力な節税効果+資産形成:従業員の税・社会保険料負担を軽減し、手取りを増やしながら資産形成を促します 。

- 採用力アップ・人材定着:従業員の将来を真剣に考える企業として、企業イメージが向上し、優秀な人材の獲得や長期的な定着に貢献します。

- 退職金制度構築:従来の退職金制度に代わる、または補完する形で、従業員自身が運用に関わる新しい退職金制度を構築できます 。確定拠出年金では、いつでも自分の積立額を確認でき、自分の意志で増やすことも可能です。従来の退職金制度と異なり、確定拠出年金は「個人が積立し、個人が運用する」という特徴があります 。これにより、従業員一人ひとりが自身の老後資金、ライフプランニングに対して主体的に向き合うきっかけにもなります。

5. 新NISAと確定拠出年金、どちらを優先すべき?

2024年から始まった新NISAも非課税で投資ができる制度として注目されています。確定拠出年金と新NISAはどちらも老後資金形成に有効ですが、それぞれ異なる特徴があります。

税制優遇の面では、掛金が全額所得控除になる確定拠出年金に軍配が上がります。

これは新NISAにはない大きなメリットです。

迷った場合は、まず確定拠出年金で所得控除のメリットを最大限に活かし、その上で余裕資金があれば新NISAを活用するのが賢明な戦略と言えるでしょう。特に企業型DCは、社会保険料負担軽減のメリットもあるため、優先順位が高いと考えられます。

6. まとめ:確定拠出年金で老後と経営の課題を同時に解決

確定拠出年金は、老後資金に対する不安の解消だけでなく、個人事業主の方々にとっては自身の税負担軽減と効率的な資産形成を、また企業の皆様にとっては従業員満足度の向上や人材確保といった経営課題を同時に解決できる制度です。

制度導入のハードルは決して高くなく、金融機関や社労士など専門家と連携することでスムーズにスタートできます。

「老後資金の準備は自己責任」と言われる時代。だからこそ、個人事業主の方はiDeCoで賢く老後資金を形成し、会社としては確定拠出年金制度を戦略的に取り入れることで、従業員から選ばれる企業に一歩近づけるのではないでしょうか。

参考動画

ABOUT執筆者紹介

CFP・社会保険労務士 白井 章稔

社会保険労務法人 総合経営サービス 肥後労務管理事務所

社会保険労務士法人総合経営サービス肥後労務管理事務所 代表社員。東京都出身。東京都武蔵野市、北区、長野県松本市の3拠点で事業を展開し、スタッフ数は約90名。

企業型確定拠出年金(DC)の導入支援は累計800社を超え、昨年だけで250社をサポート。退職金制度の見直しや社員説明会、CFP資格を活かした投資教育にも力を注ぎ、経営者と従業員がより豊かな働き方を実現できるよう尽力している。