定額減税、まだ終わってない?2025年度(令和7年度)住民税の決定通知書で確認すべきこと

税務ニュース

Contents

「定額減税、2024年(令和6年)で終わったはず」。そう思う人が大多数でしょう。実は2025年度(令和7年度)住民税では一部、残っています。今回は、2025年度(令和7年度)住民税のどこに定額減税が残るのかをお伝えします。

定額減税とは何だったか

定額減税は、2024年(令和6年)に実施された、国民の税負担を軽減するための制度です。物価高騰対策として導入されました。

「2024年(令和6年)のみ」の制度

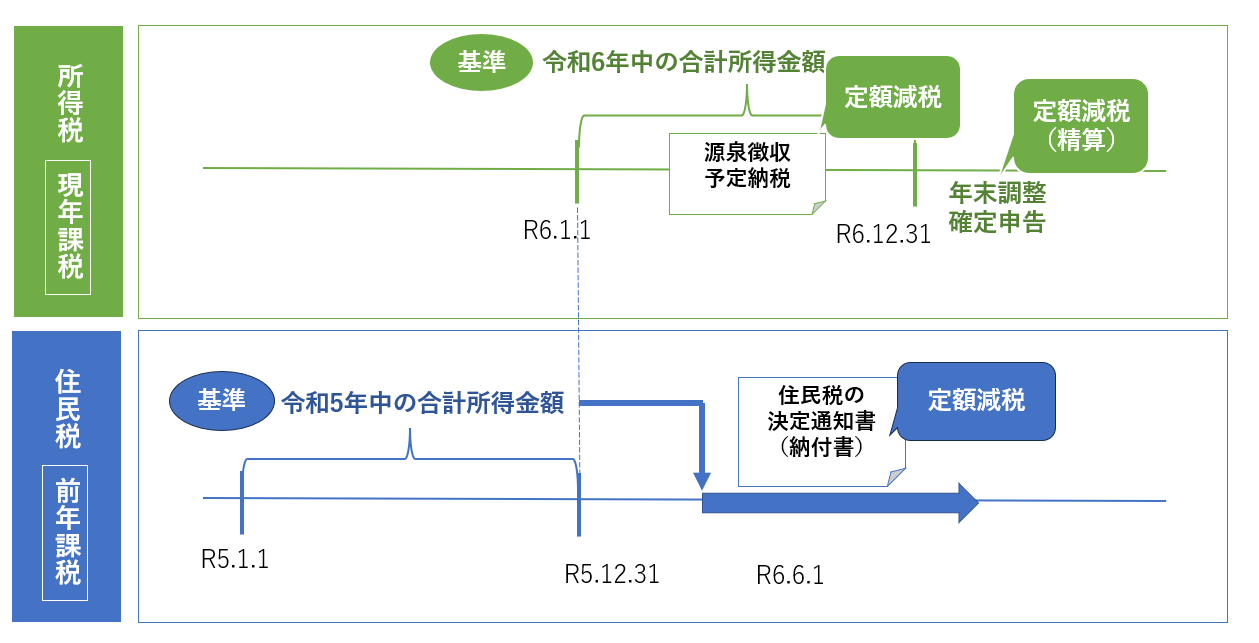

定額減税は、基本的に2024年(令和6年)だけの一時的な措置です。具体的な適用時期は次のようになっています。

- 所得税…2024年分の所得税(2024年分の所得額が基準)

- 住民税…2024年度分の個人住民税(2023年分の所得額が基準)

所得1805万円以下が対象

この制度の対象となったのは、合計所得金額が1805万円以下の納税者です。これは、高所得者以外で物価高に苦しむ所得層向けの措置であるがゆえです。

所得税の税額控除

所得税額から差し引かれるのは次の計算式で算出した金額です。

3万円×(本人+同一生計配偶者+扶養親族の数)

例えば、夫と専業主婦の妻、子供2人の世帯であれば、3万円×(本人+配偶者+子供2人)=12万円の所得税が減税されたことになります。

住民税の税額控除

住民税の税額から差し引かれるのは次の計算式で算出した金額です。

1万円×(本人+同一生計配偶者+扶養親族の数)

先ほどの例でいうと、1万円×(本人+配偶者+子供2人)=4万円の住民税が減税されたことになります。

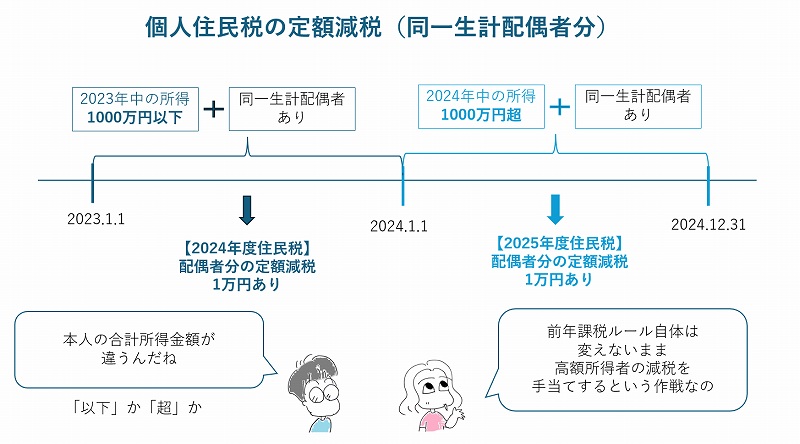

2025年度(令和7年度)住民税で定額減税されるのは誰か

2024年で終わったはずの定額減税ですが、実は適用もれの人がいます。次の要件をすべて満たした方です。

本人の所得1000万円超1805万円以下

同一生計配偶者がいる

この2つの要件を満たした人は、2025年度の住民税で定額減税を受けることになります。

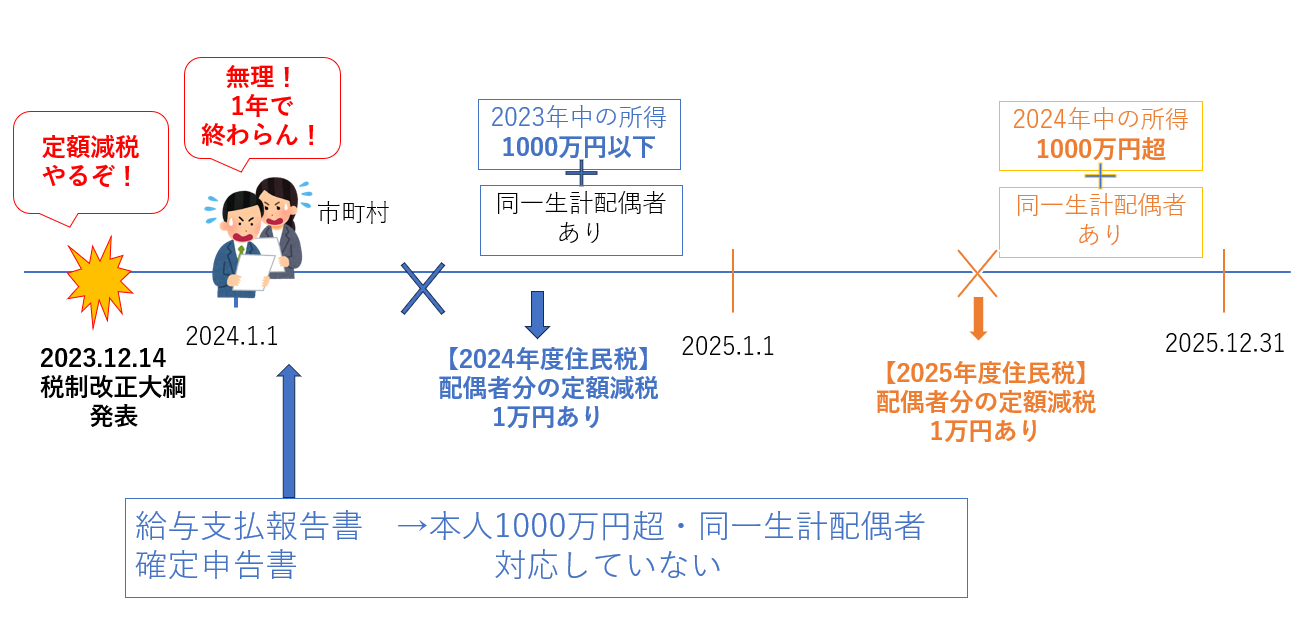

なぜ2024年度(令和6年度)住民税で減額されなかったのか

理由は「地方自治体のしくみづくりが間に合わなかったから」ではないか、と筆者は考えています。理由は住民税の課税方式と書類形式にあります。

所得税と住民税は課税のタイミングが違う

所得税は「今年発生した所得に今年の税金を課す」現年課税です。一方、個人の住民税は「前の年に発生した所得に今年度分の税金を課す」前年課税です。つまり両者は微妙に異なります。

しかし定額減税は「2024年だけで完結させる」と2024年度税制改正で発表されました。言うのは簡単ですし、所得税はこれで対応できますが、住民税は対応できません。

住民税の書類が定額減税に間に合わなかった

なぜでしょうか。これは、住民税の計算に必要な申告書類に、同一生計配偶者(本人所得1000万円超1850万円以下)について書ける欄がなく、すぐに対応するのは不可能だったからです。

区市町村では、次の書類に基づき、次年度の住民税を計算します。

- 給与支払報告書(年末調整後、会社から各区市町村に送られる書類)

- 確定申告書(基本は所得税。所得税がなければ住民税のみの申告書)

いずれも規定の書類がありますが、税制改正直後にすぐに改変して対応することはできません。税制改正大綱が発表されるのは通常12月半ば、年末調整の最中です。一方、給与支払報告書の提出期限は翌年1月末。そして給与支払報告書に「同一生計配偶者(本人所得1000万円超1850万円以下)」を記載する欄はありません。

住民税でも完璧に2024年度住民税で対応を…というのは無理だったのです。

そこで給与支払報告書に記載されない「同一生計配偶者(本人所得1000万円超1850万円以下)」については、2025年度分の住民税で定額減税を行うことになったのです。

なお、この定額減税の判定は、わざわざ2023年分所得や2024年1月1日にさかのぼって判定しません。2024年分の所得と2025年1月1日の現況で判定します。

つまり「2024年分の所得が1000万円超1805万円以下で、配偶者の所得が48万円以下(パート・バイトであれば給与年収103万円以下)」なら、2025年度の住民税で1万円の定額減税を受けられる可能性がある、ということです。

2025年度(令和7年度)住民税の決定通知書のポイント

「自分は対象かもしれない」。そう思ったら、2025年度(令和7年度)の住民税の決定通知書を確認しましょう。確認すべきポイントは以下の通りです。

1.合計所得金額

ここが1000万円超1805万円以下なのかどうかを見ましょう。この枠内に収まっているのなら、定額減税の要件を1つクリアしています。

2.配偶者が同一生計配偶者であるかどうか

配偶者が同一生計配偶者に当てはまるかを確認します。確認すべきポイントは次の通りです。

- 配偶者の合計所得金額が48万円以下か

- 法律婚の配偶者か

- 青色事業専従者給与を申告したり、白色事業専従者として申告したりしていないか

- 他の親族の扶養親族になっていないか

上記要件に当てはまっていたら、条件2つ目がクリアとなります。

3.所得者本人の合計所得金額が1000万円超1805万円以下

上記2つに加え、この要件に当てはまって初めて2025年度住民税での定額減税を受けられます。

もし記載がない場合

要件に当てはまっているのに定額減税の記載がないこともあるかもしれません。そんなときは、お住まいの市区町村の税務担当窓口に問い合わせてみることをお勧めします。問い合わせる際には、ご自身の所得や家族構成などの情報を整理しておくとスムーズかもしれません。

まとめ

今回は2025年度住民税に残る定額減税のお話をしました。イメージとしては「自分がこんなに(1805万円超)所得が高くなかったら、配偶者控除を受けられたのに」です。これで要件をチェックしていくと、控除もれなどを発見しやすくなるかもしれません。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。