副業、フリーランスのための確定申告の賢いやり方

税務ニュース

税理士ではなくとも個人の確定申告の申告期限である3月15日は、なんとなく気が重くなる日として認識されているでしょう。現実的にはサラリーマンが確定申告する場面としては医療費控除と住宅ローン控除一年目などのケースが多く、確定申告する人は限られた人というイメージです。

しかし、最近は自社の社員について副業を認める会社も増えており、副業の収入をどのように申告するのかが問題になることもあります。また、そもそも会社を辞めてフリーランスとして自由な立場で働く人も増えており、そのような立場の人であれば3月15日はとてつもなくプレッシャーがかかる日ともいえるでしょう。

なぜなら、いうまでもなくそれらの人々は申告期限までに申告書を所轄税務署に提出し、納税を行わなければならないためです。今回の記事はこうした副業、フリーランスのための確定申告の賢いやり方についてご紹介していきます。

帳簿の整備こそが最大の節税?

副業やフリーランスの方が税務申告を行う上で、最初に意識していただきたいのは「帳簿をしっかりとつけ、取引を確実に記録する」ということです。「帳簿をつければ節税できるの?」という疑問の声も聞こえてきそうですが、実際、帳簿がしっかりと備え付けられていれば、そのあとの申告を行うことや税務署に対応することのかなりの部分を有利に進めることができメリットはあるのです。

副業、フリーランスの方のほぼ100%の方が事業所得または雑所得で申告をします。この事業所得と雑所得は、それぞれその年に獲得した収入の金額から、その収入を得るために支出した経費の金額を差し引いて計算します。その収入と経費、さらには資産と負債を時系列に記録していくのが会計帳簿なのです。この会計帳簿がなければ、その収入や経費がいつ、いくら、だれに対して、何のためにお金の出入りがあったのか証明することができません。そういったことから、会計帳簿をつけることが税務申告の最初の一歩なのです。

帳簿つけは難しい?

帳簿を作成することは、最近ではものすごく簡単になっています。法的効力という観点からは、手書き帳簿でもなんら変わりはありませんが、個人的には会計ソフトを利用することをお勧めします。会計ソフト利用の場合、取引の内容を正確に入力さえすれば、集計、転記、並べ替え、検索などが簡単に行うことができ、格段に帳簿の正確性が増します。

正確性が増すということは、信頼性が増すとほぼ同義ですので、税務署も安心して作成された申告書を収受することができるのです。また、会計ソフトを利用するのは正確性を追求するだけではありません。集計機能を利用して、昨年と比較して今年の数字の内容がどうであったのかを調べる、チェックし、事業の進め方などの改善策を考えることもできるのです。

税務署は帳簿を重視している

いうまでもなく税務当局は帳簿の存在を重視しています。取引の記録が客観的に正しいかどうかを検証するため帳簿の存在は欠かせません。ただ、帳簿をつける側としては、“面倒くさい”“時間がない”などの否定的な理由もあるようです。ある納税者は、「帳簿をつけるのは面倒だから、白色申告にしている」という話をしています。

実はこれは間違いです。

白色申告でも記帳義務が課されるようになっているのです。白色申告でも帳簿の作成義務・保存義務が法定化されたことに伴い、帳簿をつけけるのが面倒だから白色申告にするということは通用しなくなりました。

さらに、令和4年以後は雑所得を計算する場合でも、一定の方には収支内訳書を作成することが義務付けられました。収支内訳書の添付が必要な人は、その年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える人とされています。収支内訳書を作成するには、ある程度の帳簿が必要になるため、雑所得だからといって帳簿をつけなくてもよいということにはならないのです。

ついでに領収書類の保管義務も課されるようになりました。こちらは、前々年の雑所得を生ずべき業務に係る収入金額が300万円を超える場合に適用されます。当然これらの収支内訳書の作成義務や領収書類の保管義務などを怠った場合、一部経費が認められないなどのデメリットが生じる可能性があるので、きちんと対応しなければなりせん。

どうせ帳簿をつけるのであれば青色申告で税務メリットを享受したほうがよい

帳簿をつけて取引の記録をしっかり残すという時代の流れがある以上、この流れに逆らうことはできません。また、今回のテーマでもある賢いやり方という点からいうと、帳簿をつけてさらに節税ができればなおよいということになります。書籍やネットで取り上げられている節税の方法で最も一般的なものは青色申告による節税です。この青色申告の適用を受けるためには、事前に所轄税務署長の承認を受けるほかに、帳簿の作成が要件となっているのです。

でも少し考えてみてください。

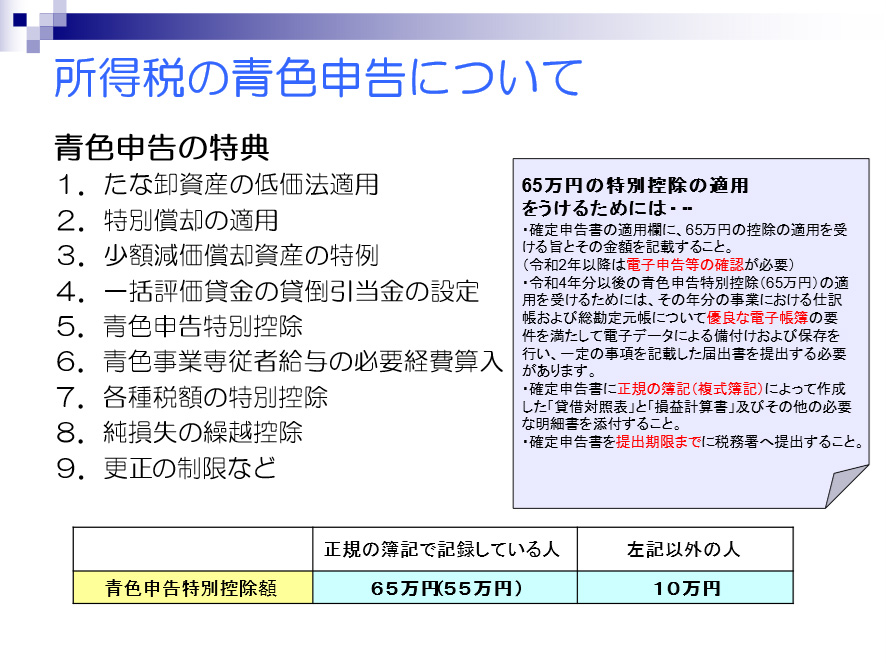

副業やフリーランスの方が得る所得である、事業所得または雑所得の計算については事実上、帳簿の記載が必要となっているのです。ということは、発想の転換でどうせ帳簿をつけるのだから青色申告にして節税メリットを享受しようということを考えることもできるでしょう。青色申告には様々な税務上の特典があり、その内容は、【図表:所得税の青色申告について】をご覧いただければと思います。

帳簿をつけると様々な工夫ができる

さらに、帳簿をつけると、細かな経費の計上が可能になります。例えば、ご自宅で仕事をしてる場合の水道光熱費。これらは、プライベートの部分と仕事の部分に按分をすることによって、経費計上が可能となります。また、自家用車を仕事で使っているような場合なども同様に按分して仕事に関連するものを経費計上できます。帳簿上でそれらをしっかり記録することで後から税務署に指摘されても対応ができるので、帳簿の存在は大きいといえます。このように青色申告を実践し、帳簿をつけることで効率よく業務を進めることができ、節税も実現できるといういいことずくめです。

まとめ

副業、フリーランスをやるということは、小さな会社を経営するに近いイメージです。サラリーマンのように与えられた部分の仕事だけを行うのではなく、総務・経理の仕事も含めて、業務全般を管理することが求められるのです。ただ、そうはいっても時間には限りがあるもの。効率よく経理処理するためにはソフトの力を借りるのが手っ取り早いです。

結論。

副業、フリーランスの総務経理はすべてソフトに任せ、賢く確定申告することをお勧めいたします。

ABOUT執筆者紹介

税理士・米国税理士 出口秀樹

BDO税理士法人 札幌事務所

税理士、米国税理士(EA)。BDO税理士法人代表社員。

1967年北海道札幌市生まれ。1991年北海道大学文学部卒。1998年5月出口秀樹税理士事務所開所。より広い専門知識を身につけるため、小樽商科大学商学研究科入学、2005年修了。中小企業の税務、会計、経営のサポートを行うとともに、個人の税務対策などにも積極的に取り組んでおり、その内容は多岐に及ぶ。経営者や幹部、若手リーダー向けのわかりやすい財務分析や財務三表の読み方セミナー、不動産オーナー向けの税務対策セミナーなど講師としても活躍中。

著書に『事業存続のためのM&Aのススメ』(共筆、中央経済社)、『知れば知るほど得する税金の本』(三笠書房《知的生きかた文庫》)、『会社の整理・清算・再生手続きのすべて』(共著、中央経済社)、『改訂版 会社経営100問100答』(共著、明日香出版社)などがある。

会社の整理・清算・再生手続きのすべて 第2版

会社合併による事業拡大を目指す「積極的な」終わらせ方から、破産のような「消極的な」終わらせ方まで。終局時の会社手続のすべてがわかる法務・財務・経理部必携の最新版。

(2025年2月7日発行)