交際費等から除かれる飲食費が「1万円まで」に!損金算入の要件と中小企業への影響を解説

税務ニュース

Contents

2024年度税制改正で交際費課税が変わりました。目玉の1つは「交際費から除外する飲食費の上限が1人あたり5000円から1万円へ」です。具体的な改正内容はどのようなものでしょうか。また、中小企業にどのように影響するのでしょうか。今回は、改正のポイントを確認し、今後について考察します。

2024年税制改正で交際費等課税のポイント2つを確認

2024年度税制改正では交際費等の損金計上の扱いが拡充されました。昨今の物価高への対応と中小企業の経済活動の促進が目的です。具体的には、次の2点となります。

1.交際費等から除外される飲食費の上限額が「5000円→1万円」に

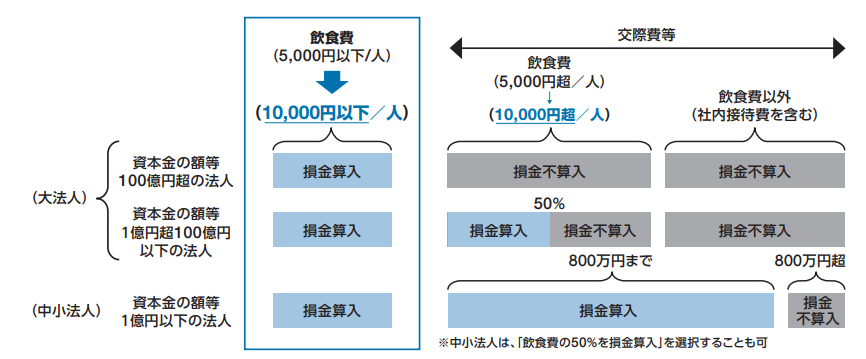

法人が支出する交際費は原則、損金の額(法人税法上の経費の額)に算入できないとされています。しかし特例的に、法人の規模ごとに一定額を損金の額に算入することが認められています。

現在の交際費等の損金算入限度額は、次の通りです。

| 期末資本金等の額 | 交際費等の損金算入限度額 |

|---|---|

| 1億円以下 | 次のいずれかの金額

|

| 1億円超100億円以下 | 接待飲食費×50%が上限 |

| 100億円超 | なし(交際費は全額損金不算入) |

今回、改正されたものの1つは上記の交際費等から除外される飲食費の上限額です。取引先との飲食は、たとえ接待であったとしても1人あたりの金額が一定額以下なら損金に計上できます。上記「交際費等の損金算入限度額」に関係なく、です。

この1人あたりの金額上限はこれまで5000円でしたが、1万円となります。2024年4月1日以降に支出する飲食費に適用されます。

2.接待飲食費等の損金算入の特例を3年延長

上の表にある「年800万円が上限」「接待飲食費×50%が上限」といった制度は本来、2024年3月31日までの特例でした。今回の改正により3年延長され、2027年3月31日までとなりました。

まとめると、次のようになります。

「交際費等から除かれる飲食費」の条件(2024年4月1日以降支出分)

もっとも気になるのは「どうしたら交際費等から除外される飲食費として認められるのか」です。先ほど「上限額が1人当たり1万円以下に引き上げられた」とお伝えしましたが、実はそれだけでは足りません。飲食費としての要件と書類保存要件も満たさないと「1万円以下だから損金計上していい」とはならないのです。

交際費等から除外し「会議費」などの勘定科目で損金計上するには、次の3要件をすべて満たす必要があります。

1.飲食費であること

飲食費については、租税特別措置法61の4④で次のように定義されています。

具体的には次のような内容です。

- 自社の役員や従業員が取引先を接待するための飲食代

- 1に伴うテーブルチャージ、サービス料、会場費

- 取引先のイベントなどでの差入弁当代で、その場で食べられることが予定されているもの

- 飲食したお店で接待の後に持ち帰るお土産代

そのため、次のようなものは、交際費等から除外される飲食費には当てはまりません。

- 会社の役員・従業員だけの飲食費(取引先がいないため)

- ゴルフや観劇などに付随して行われる飲食(主目的が「ゴルフ」「観劇」だから)

- 料理を詰め合わせただけの贈答用のお弁当(その場での飲食ではなく単なる贈答であるため)

2.1人あたり1万円以下であること

交際費から除かれるためには、支出額が1人あたり1万円以下であることが必要です。この1万円の判定は、消費税の経理処理で次のように分かれます。

- 税込経理…税込で1万円以下かどうか判定

- 税抜経理…税抜で1万円以下かどうか判定

例えば、取引先の担当者と2人で飲食したときの支出額が2万2000円なら、次のように判定します。

| 経理方法 | 仕訳と計算 | 結論 | |

|---|---|---|---|

| 税込経理 | 交際費 22,000 | 現金 22,000 | 1人当たりの支出額が1万円を超えているので「交際費」に含まれる (資本金の額や特例によって損金算入できるか否かを判断) |

| 交際費22,000円÷2人 =11,000円>10,000円 |

|||

| 税抜経理 ※インボイスがあるときに限る |

交際費 20,000 仮払消費税等 2,000 |

現金 22,000 | 交際費から除かれる飲食費に該当 ↓ 損金に算入できる(会議費などで処理可能) |

| 交際費20,000円÷2人 =10,000円≦10,000円 交際費から除かれる飲食費に該当 |

|||

なお、税抜経理は要注意です。インボイス制度が始まって以降、仮払消費税等の金額がいくらになるかは、受け取ったレシートによって次のように変わります。

- 簡易インボイス(適格簡易請求書)…支払金額×10/110

- 区分記載請求書(非適格請求書)…支払金額×8/110

- 上記以外(非適格請求書)…0円

上記のケースで言うと、もらったレシートが簡易インボイスではなく区分記載請求書だった場合、1人当たりの支出金額は「(22,000円-22,000×8/110)÷2人=10,200円>10,000円」となるため、飲食代は交際費に含めることとなります。このほか、税率10%と8%の区別にも注意しなくてはなりません。

3.帳簿書類に明細を記載していること

交際費から除かれる飲食費として認められるには、次の事項を帳簿書類に記載しなくてはなりません。

- その飲食等のあった年月日

- その飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係

- その飲食等に参加した者の数

- その費用の金額並びにその飲食店、料理店等の名称及びその所在地

- その他参考となるべき事項

4は、店舗がないなどで名称や所在地が不明なこともあります。そのときは、領収書などにある次の事項が書かれていれば問題ありません。

- 支払先の氏名か名称

- 住所か居所、本店あるいは主たる事務所の所在地

中小企業への影響は

今回の交際費課税の改正で、中小企業にどのような影響があるでしょうか。政府の狙い通り、飲食を中心とした経済活性化は見込めるのでしょうか。

結論から言うと「効果は限定的」です。会社の交際費は税法以上に社内規定に縛られます。実際、2024年4月8日の日本経済新聞の記事によれば、ぐるなびのアンケートで「交際費課税の改正があったとしても接待の予算は変わらない」と答えた割合が6割近くとなった模様です。

1万円基準への改正は、中小企業にほとんど影響しないでしょう。資本金等が1億円以下ならば交際費であっても年800万円まで損金に計上できるからです。

一方、大企業には朗報かもしれません。資本金等の額が100億円を超えると、交際費等は一切損金になりません。飲食費基準が5000円から1万円に引きあがれば、損金にできる経費もそれだけ増え、法人税を節約しやすくなります。

ただ、日本の全企業のうち約99%は中小企業だと言われます。そういったことから、今回の改正による影響は極めて限定的だと考えるのです。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。