【令和7年度税制改正】給与計算担当者必見!所得税改正が給与事務や年末調整事務に与える影響は?

税務ニュース

Contents

令和7年度税制改正では、「年収の壁」の改正が話題ですが、今回の改正は「年収の壁」に関係する方だけに影響があるものではありません。例えば、基礎控除額の引上げは多くの会社員や個人事業主にも影響があります。

本記事では、令和7年度税制改正で「所得税はどう変わるのか」、給与計算に携わる方が「給与計算事務」や「年末調整事務」などの実務で気をつけるポイントについて、解説します。

1. 令和7年度税制改正による所得税関係の変更点

令和7年度税制改正では、所得税関係について大幅な変更がありました。具体的には、主な変更は次の4点です。

②給与所得控除の見直し

③特定親族特別控除の創設

④扶養親族等の所得要件の改正

改正の内容の詳細は、下記の記事で解説しています。

さて、令和7年度税制改正により、実際に「給与事務」や「年末調整」にどのような影響があるでしょうか。

2. 税制改正により給与事務と年末調整事務はどうなる?

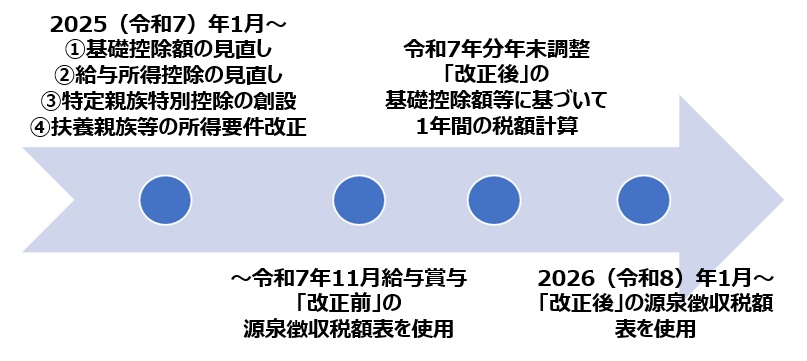

令和7年度改正による上記の改正は、『令和7年分』の所得税から適用されます。ただし、令和7年分の所得税については、『年末調整』で対応します。そのため、令和7年11月までの給与や賞与の計算事務を行う際はこれまでと変更がありません。一方で、令和7年分の年末調整時は、改正後の基礎控除額等に基づいて1年間の税額を計算し、「改正前」の源泉徴収税額表により徴収した源泉徴収税額との精算を行います。

また、令和8年分以降は、「給与所得の源泉徴収税額表」が変更されます。

令和7年度改正への実務対応フロー

3. 令和7年分年末調整における注意点

前述のとおり、令和7年11月までの給与賞与の計算時においては、「改正前」の源泉徴収税額表を使用して源泉徴収する所得税額を計算します。したがって、「年末調整」時に初めて「改正後」の基礎控除額等を適用して1年間の税額を計算し、月々の給与や賞与で徴収した源泉所得税との差額を精算することとなります。

令和7年度税制改正により、明らかに所得税はより複雑で煩雑なものとなります。しかし、それぞれの従業員の方がその内容を熟知しているかといえば、残念ながらそうではないことが多いでしょう。

そのため、令和7年分の年末調整事務を円滑にできるように早めに着手し、余裕をもって進めるとよいでしょう。また、年末調整が始まる前や、従業員の方に年末調整資料を記入・入力してもらう際に、あらためて今回の改正内容を周知する案内をしておくと安心ですね。

万が一、年末調整に誤りがあると、年末調整のやり直し…なんて、悲しい事態になってしまいます。

令和7年分年末調整のポイント

Point1

改正後の基礎控除額や給与所得控除額等に基づいて、年末調整の計算をします。

令和7年11月までの給与・賞与の源泉徴収は「改正前」の源泉徴収税額表に基づき源泉徴収を行い、令和7年分の年末調整時に「改正後」の基礎控除額等で計算した年税額との差額を精算します。

なお、令和7年分の年末調整では、改正後の「年末調整等のための給与所得控除後の給与等の金額の表」を使用します。

Point2

改正により新たに扶養控除等の対象となった親族等がいないか確認します。

改正により新たに扶養控除等の対象となった親族がいる場合には、「扶養控除等(異動)申告書」の提出を受ける必要があります。

Point3

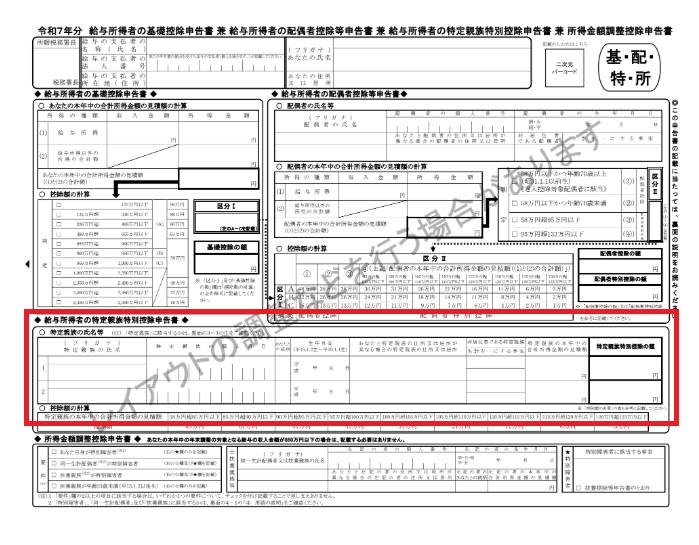

対象者から「給与所得者の特定親族特別控除申告書」の提出を受けます。

19歳以上23歳未満で合計所得金額が58万円超123万円以下(注1)の親族(里子を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)を有する人は、新たに「特定親族特別控除」を受けることができることとされました。

年末調整においてこの控除の適用を受けようとする従業員の方から、「給与所得者の特定親族特別控除申告書」(注2)の提出を受ける必要がありますので、従業員の方に申告を忘れないようにお知らせします。

(注1)収入が給与だけの場合は、その年中の収入金額が123万円超188万円以下であれば、合計所得金額が58万円超123万円以下となります。

(注2)特定親族特別控除申告書

給与所得者の基礎控除申告書等の中に記載欄ができる予定です。

4. 令和8年分以後の給与計算における注意点

令和8年分以後の給与計算における注意点は主に2つです。

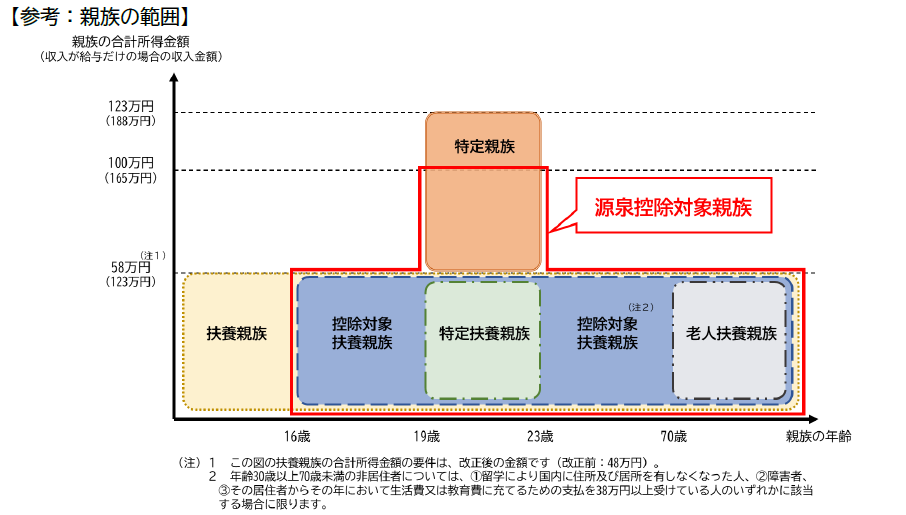

- 扶養控除等申告書に、源泉控除対象親族が正しく記載されているか確認します。

- 改正後の源泉徴収税額表に基づいて、給与・賞与の源泉徴収を行います。

なお、源泉控除対象親族とは、次の方です。

②居住者と生計を一にする親族(里子を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)のうち年齢19歳以上23歳未満で合計所得金額が58万円超100万円以下の人

(注)控除対象扶養親族とは、居住者と生計を一にする親族( 子や養護老人を含み、 配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で、合計所得金額が58万円以下の人のうち、次の1 、2のいずれかに該当する人をいいます。

1.居住者のうち、年齢16歳以上の人

2.非居住者のうち 、①年齢16歳以上30歳未満の人、②年齢70歳以上の人、③年齢30 歳以上70歳未満の人のうち「留学により国内に住所及び居所を有しなくなった人」、「障害者」又は「その居住者からその年において生活費又は教育費に充てるための支払を38 万円以上受けている人」のいずれかに該当する人

なお、この改正により、令和8年分以後の扶養控除等申告書は、令和7年分以前のものから様式が変更されます。

年末調整や令和8年分の給与事務については、執筆時点で公表されている情報によります。

税制改正への対応、大変ですが、みんなで頑張っていきましょう!!

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)