副業の確定申告はいくらから?確定申告の手順と注意点を解説

確定申告

副業をしていると、「確定申告は必要なのか?」「いくらから申告しなければならないのか?」といった疑問が生じることが多いでしょう。

副業をしている会社員の場合、確定申告が必要なケースと不要なケースの違いを正しく理解しておくことが重要です。

本記事では、副業の確定申告が必要な条件や、申告の具体的な手順、注意すべきポイントについて詳しく解説します。

副業で確定申告が必要な所得の条件

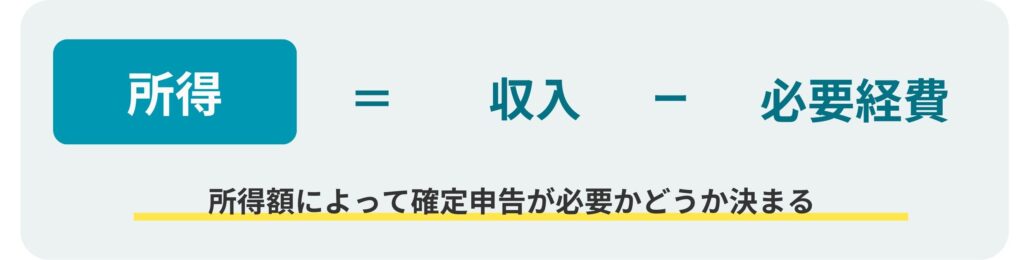

確定申告の要否は基本的に「所得」の額によって決まるため、まずは「所得」と「収入」の違いを正しく理解し、どの所得が申告対象となるのかを把握することが大切です。

副業で確定申告が必要な所得の条件について詳しく見ていきましょう。

所得と収入の違いについて

「所得」と「収入」は混同されがちですが、税務上は明確に区別されています。

- 収入:売上や給与など、得た金額の総額

- 所得:収入から必要経費を差し引いた利益部分

たとえば、副業としてフリマアプリで商品を販売した場合、売上金(収入)から仕入れ費用や梱包材、送料などの経費を差し引いた額が「所得」です。

副業の所得額によって、確定申告の要否が決まるため、収入で判断しないよう注意しましょう。

所得の種類

確定申告が必要かどうかを判断する際には、副業の所得がどの種類に該当するかを知ることが重要です。所得は10に分類されますが、副業で該当しやすい所得として以下が挙げられます。

- 事業所得:個人事業として継続的に行うビジネス

- 雑所得:事業所得に該当しない比較的小規模なビジネス

- 給与所得:副業としてアルバイトをした場合、本業とは別の給与所得となる

- 不動産所得:副業としてアパートやマンションなどの賃貸経営を行っている場合

所得や収入などの条件を満たした場合に確定申告が必要

給与を1ヶ所から受け取っている場合、副業の所得が年間20万円超えの場合に確定申告が必要です。

また、給与を2ヶ所以上から受け取っている場合は、給与収入(年末調整されていない)と給与以外の副業所得を合算し、20万円超えの場合に確定申告を行う義務が生じます。

ただし、給与所得の総額から一定の所得控除を差し引いた金額が150万円以下で、なおかつ副業所得が20万円以下の場合は確定申告は不要です。

さらに、同族会社の役員やその親族において、給与のほかに貸付金の利子や不動産の賃貸料を受け取っている場合も確定申告が必要です。

所得が20万円以下でも住民税に要注意

副業による所得が年間20万円以下の場合、確定申告は不要ですが、これはあくまで所得税に関する基準です。

住民税については、この「20万円ルール」は適用されず、たとえ少額の所得であっても申告が必要です。確定申告を行うと、その情報が税務署を通じて市区町村に送られ、それを基に住民税が計算されます。

しかし、所得税の申告をしなかった場合、市区町村は副業の所得を把握できず、住民税の適切な課税が行われません。

そのため、確定申告をしない場合は住民税申告が必要です。

住民税の無申告は意図的でなくても、結果的に納税義務を果たしていないことになり、追徴課税の対象となることがあるため注意しましょう。

住宅ローン控除や医療費控除などを受ける場合なども確定申告を行う

副業の所得が年間20万円以下であれば、通常は所得税の確定申告をする必要はありません。しかし、住宅ローン控除や医療費控除、ふるさと納税(寄附金控除)などを受ける場合、確定申告が必要なケースがあります。

まず、住宅ローン控除の初年度は確定申告が必須です。会社員の場合、2年目以降は年末調整で控除を受けられますが、初年度は確定申告をしなければ控除を適用できません。

また、医療費控除やふるさと納税(寄附金控除)を受ける際も確定申告が必要です。

副業の確定申告に必要な書類

副業の所得について確定申告をする際には、次の書類を用意しましょう。

- 確定申告書

- 本人確認書類

- 収入に関する書類

- 必要経費に関する書類

- 控除に関する書類

それぞれ詳しく見ていきましょう。

確定申告書

副業の所得が雑所得に区分される場合、青色申告を利用することはできず、白色申告で所得税の確定申告を行う必要があります。

白色申告では、青色申告のような特別控除は受けられませんが、必要経費の計上は可能です。そのため、収入にかかった経費を正しく把握し、確定申告時に適切に申告することが重要です。

事業所得として申告する場合は、青色申告か白色申告のいずれかの選択が必要です。

青色申告を希望する場合は、事前に「所得税の青色申告承認申請書」を提出しておく必要があります。

期限までに提出していない場合、その年の確定申告は白色申告になります。

青色申告と白色申告の違いは下記のとおりです。

| 項目 | 白色申告 | 青色申告 |

|---|---|---|

| 申請の必要性 | 不要 | 事前申請が必要 |

| 帳簿の種類 | 簡易帳簿 | 簡易帳簿 or 複式簿記 |

| 控除額 | なし | 最大65万円の青色申告特別控除 |

| 損失の繰越し | なし | 3年間の繰越が可能 |

確定申告書は国税庁のホームページからダウンロードするか、税務署で入手できます。また、e-Tax(電子申告)を利用するとオンラインで申告書を作成・提出でき、控除の適用範囲が広がるなどのメリットがあります。

本人確認書類

確定申告の際には、納税者本人であることを証明するための本人確認書類が必要です。マイナンバーカードがある場合は、カードの両面コピーを提出します。

マイナンバーカードを持っていない場合は、通知カード(※1)と運転免許証やパスポートなどの身分証明書のコピーをあわせて提出します。

また、e-Taxを利用する場合はマイナンバーカードの読み取りが必要となるため、事前にICカードリーダーやスマートフォンの対応アプリを準備しておきましょう。

※1 引っ越しをして住所が古い場合などは通知カードは使えないため、代わりにマイナンバーが記載された住民票の写しが必要

収入に関する書類

副業で得た収入を証明するための書類は、確定申告において提出は不要です。ただし、税務署からの問い合わせに対応できるよう、5年または7年間のです。

副業の種類によって必要な書類が異なりますが、主に以下のようなものを保管しましょう。

FXの利益:年間取引報告書(証券会社から発行)

仮想通貨の利益:取引履歴の明細

控除に関する書類

確定申告では、各種控除を活用することで納める税金を軽減できます。控除を適用するためには、それをです。ただし、すべての控除において書類の提出が必要なわけではありません。

代表的な控除の種類と必要書類は以下のとおりです。

医療費控除:医療費控除の明細書(領収書などをもとに自身で作成)

ふるさと納税(寄附金控除):寄附金受領証明書(自治体から発行※郵送やダウンロード)

生命保険料控除:生命保険会社から発行された控除証明書

住宅ローン控除:住宅借入金等特別控除額の計算明細書や住宅の工事請負契約書の写し又は売買契約書の写しなどケースで異なる

控除の適用には、領収書や証明書が必須となるため、紛失しないよう整理して保管しておきましょう。

副業の確定申告のやり方

副業をしている場合、確定申告を正しく行うことで、税務リスクを回避しつつ、控除を活用して税負担を軽減できます。ここでは、副業の確定申告の手順を解説します。

①必要書類を用意する

確定申告を行うには、必要な書類を事前に準備しておくことが重要です。前項で解説したように、次の書類を用意しましょう。

- 確定申告書

- 本人確認書類(マイナンバーカードのコピー、または通知カード+運転免許証など)

- 収入に関する書類(源泉徴収票、売上記録、取引明細など)

- 経費に関する書類(領収書、請求書、クレジットカード明細など)

- 控除に関する書類(医療費控除の領収書、生命保険料控除証明書、ふるさと納税の寄附金受領証明書など)

②確定申告書を作成する

確定申告書は、国税庁の「確定申告書等作成コーナー」を利用すると簡単に作成できます。また、会計ソフトを活用することで、入力ミスを防ぎながらスムーズに申告書を作成できます。

作成時のポイントとして、以下を意識しましょう。

- 収入を正しく記入する(給与所得・事業所得・雑所得などを分類)

- 必要経費をもれなく集計し、課税所得を抑える(家賃・通信費・消耗品費など)

- 控除を正しく反映させる(医療費控除、社会保険料控除など)

記入が完了したら、内容に誤りがないかを確認し、書類を印刷または電子申請の準備をします。

③税務署に書類を提出する

確定申告書の提出方法は、以下の3つから選択できます。

- 税務署に直接持参する

- e-Tax(電子申告)を利用する

国税庁のe-Taxを使ってオンライン申請できます。電子申告は還付が早く、65万円の控除を受ける条件でもあるため、可能であれば利用するのがおすすめです。

提出期限は毎年3月15日(土日祝の場合は翌平日)となるため、期限を過ぎないように注意しましょう。

④所得税を納付する

確定申告後、所得税の納付が必要になる場合は、以下の方法で納付を行います。

- 金融機関や税務署の窓口で納付

- コンビニ払い(QRコードを発行し支払い)

- クレジットカード納付(手数料がかかる)

- 振替納税

- e-taxによる口座振替

- インターネットバンキング

納税期限は原則として確定申告の締切と同じ2月16日~3月15日(土日祝の場合は翌平日)です。納税が遅れると延滞税が発生するため、期限内に支払いを済ませましょう。

また、確定申告によって還付金が発生する場合は、申告から1〜2ヶ月を目安に指定の口座へ振り込まれます。還付金が発生するのは以下のようなケースです。

- 給与所得から源泉徴収された税額が多かった場合

- 医療費控除や住宅ローン控除で税額が軽減された場合

- ふるさと納税などの寄附金控除が適用された場合

副業の確定申告で注意すべきポイント

副業の確定申告を行う際には、適切な経費計上や帳簿の管理を行うことが重要です。不適切な申告をすると、税務調査の対象になる可能性もあるため、以下の点に注意しましょう。

経費を正しく計上する

副業で得た収入から、事業に関わる必要経費を差し引くことで課税所得を抑えることができます。ただし、プライベートの支出と混同しないよう注意が必要です。

たとえば、パソコンやスマホの購入費、通信費、交通費などは副業での使用割合を適切に按分して計上する必要があります。100%副業で使用していないにもかかわらず全額経費として申告すると、税務調査で否認される可能性があるため、正しく計算しましょう。

帳簿や領収書は保存しておく

作成した帳簿や関連書類は、一定期間保存する義務があります。青色申告と白色申告でルールが異なります。

青色申告において帳簿として保存が必要なものには、仕訳帳や総勘定元帳、売掛帳、経費帳、固定資産台帳などがあり、原則として7年間の保存が必要です。

損益計算書や貸借対照表、棚卸表なども同様に7年間の保存が必要です。また、現金預金に関する取引を証明する領収証や小切手控え、預金通帳、借用証書なども7年ですが、前々年分の事業所得と不動産所得が300万円以下の場合は5年です。

その他の請求書や契約書、見積書、納品書などの書類は5年間の保存が必要です。

白色申告の場合、事業所得や不動産所得、山林所得が発生する業務を行うすべての人に対して、が義務付けられています。

収入金額や必要経費を記載する法定帳簿については、7年間の保存が必要です。一方で、業務に関連して作成された上記以外の帳簿(任意帳簿)については、5年間の保存義務があります。

「決算に関して作成した棚卸表その他の書類」および「業務に関して作成し、または受領した請求書、納品書、送り状、領収書などの書類」の保存期間は5年です。

また、雑所得の前々年の収入金額が300万円超の場合は、現金預金取引等関係書類の5年間の保存が義務づけられています。

請求書、領収書その他これらに類する書類のうち、現金の収受・払出し、預貯金の預入・引出しに際して作成されたものです。

確定申告の期限を守る

確定申告の提出期限は毎年3月15日(土日祝の場合は翌平日)ですが、期限を過ぎると無申告加算税や延滞税が発生する可能性があります。

さらに、税務署からの指摘を受けた場合は、悪質と判断されると重加算税の対象になることもあります。申告期限を守ることで、不要な税負担を回避しましょう。

副業の確定申告についてよくある質問

副業をしていると、確定申告の必要性や手続きについて疑問を抱くことが多いものです。ここでは、副業をしている方が安心して確定申告を進められるように、よくある質問に回答します。

Q. 副業の確定申告をすると会社にバレる?

確定申告をしただけでは会社にバレることはありません。しかし、住民税の金額が変わることで副業が発覚するケースがあります。

会社員の給与から住民税が天引き(特別徴収)されるため、副業収入が増えると住民税額がその会社の給与での想定額より高くなり、経理担当者が気づく可能性があります。

Q. 副業の確定申告をしてない人は多い?

副業をしているにもかかわらず、確定申告をしていない人は一定数いると考えられます。特に「所得が20万円以下だから確定申告は不要」と考えている人の中には、住民税の申告が必要なことを知らずに未申告のままになっているケースは少なくないでしょう。

また、副業収入を申告しないと、税務署が銀行口座の入出金や取引履歴を確認し、無申告が発覚するリスクがあります。税務調査が入った場合、数年分の追徴課税が発生することもあるため、適切に申告することが大切です。

確定申告をめんどくさいと感じる理由や無申告のリスクについてはこちらの記事をご覧ください。

関連記事:確定申告がめんどくさいと感じる理由は?簡単にするために試したい方法も解説!

Q. 副業の確定申告をしないとどうなる?

副業の確定申告を怠ると、さまざまなリスクが生じる可能性があります。まず、申告期限を過ぎてしまうと延滞税や無申告加算税が発生します。延滞税は申告期限の翌日から2ヶ月間は2.4%、それ以後は8.7%で計算され、支払いが遅れるほど負担が増えてしまいます。

また、税務署から指摘を受けた場合、として納めるべき税額の10%~課せられることもあるため、期限内に申告を済ませることが重要です。

さらに、税務調査の対象になるリスクも高まります。税務署は銀行口座の入出金やフリマアプリ、オンライン決済の取引履歴を入手することも可能です。継続的に副業収入を得ている場合は、所得の未申告が発覚しやすいため注意が必要です。

まとめ

副業の確定申告は、所得の種類や金額、控除の有無によって必要性が異なります。また、確定申告が不要な場合でも、住民税の申告は必要です。

副業をしている方は、確定申告のルールを正しく理解し、適切な手続きを行うことで、安心して副業に取り組むことができます。本記事を参考に、確定申告の準備を進め、適切に申告しましょう。

ABOUT監修者紹介

税理士 北川知明

1998年横浜市立大学商学部経営学科卒業。2003年税理士登録。2014年に会計事務所を退職、北川税理士事務所開設。スタートアップから上場後のさらなる発展段階のステージまで、企業の成長とともに各ステージのニーズに応じたサービス提供に定評がある。

北川税理士事務所

「【増補改訂】小さな会社の経理・人事・総務がぜんぶ自分でできる本」 |

「【増補改訂】フリーランスの人にも!個人事業主の事務処理がぜんぶ自分でできる本」 |

ABOUT執筆者紹介

加藤良大

加藤良大

フリーライター

ホームページ・ブログ

歴12年フリーライター。執筆実績は26,000本以上。

多くの大企業、中小企業のWeb集客、

【個人事業主向け青色申告ソフト】みんなの青色申告

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。