令和5年度税制改正でどう変わる?贈与と生前対策①

税務ニュース

Contents

愛とお金

愛を形に残すことはとても難しいです。

日本人の性格上、愛を言葉に表すことも苦手な人が多いのではないでしょうか?

愛を表現する形は色々ありますが、税理士という職業柄、愛をお金で表す場面に遭遇することはしばしばあります。代表的なものとしては、「奥様に愛の証として指輪を贈る」、というものがあります。大変無粋な話ですが、税理士的な目線から見ると、この指輪に贈与税が課税されるのか、が気になってしまうところです。世の中には様々な職業の人がいますが、お金に関する職業に就いている人はどうしても貨幣価値に換算して物事を考える癖がついてしまっているものです。

貨幣価値に置き換えると、物事の大小は客観的な“数字”に置きかえて考えることができ、理解しやすい面はあります。もちろん、金額の大小だけで物事のすべてを判断できると考えている人はいないと思いますが、金額に換算すると単純化することができるのも事実です。

110万円という壁

話を戻しましょう。

「指輪に贈与税がかかるのか」という問いです。問いに対する回答は、ほとんどが“いいえ”ですが、理論上、まれに“はい”というケースが存在します。贈り物のうち、「社会通念上相当と認められる範囲」であれば、贈与税の対象から外れますが、不相当に高額なものについては課税対象となるのです。では社会通念上相当と認められる金額とは一体何でしょうか?実は税法ではこの具体的な金額に対する回答は用意されておりません。あくまでケースバイケースで判断することになるのです。そこには、あいまいな世界が拡がっています。

指輪のようなモノと違って現金で贈与した場合の基準は明確です。それは、一般的にも馴染みのある“110万円基準”といわれるものです。その年の1月1日から12月31日までに、その人がもらった金額が110万円までであれば贈与税は課税されません。もちろん、その場合は申告義務もないのです。

社会的な儀礼に関するもの以外で、金銭を贈与しようとする場合は、この年間110万円基準は使い勝手が非常によいのです。例えば1円の贈与から贈与税の対象とするとなると、うかつに友人に昼ご飯をおごることもできません。これが110万円となると、そういった生活をしていく上で、当たり前のように行われる贈与ひとつひとつを全てカウントしなくてもよいことになります。

一般的な庶民にとっては、この110万円の基準はそういった日常的に実施される贈与を記録する面倒なことから解放してくれるのです。しかし、富裕層にとってこの110万円基準は違う使い方をされています。すなわち、相続財産を少しでも少なくするための手法として使われているのです。人が亡くなると生前その人が持っていた財産や負っていた負債を相続人が引き継ぐことになります。もし、財産額のほうが多く、相続税の基礎控除(3,000万円+600万円×相続人の数)を超えると相続税が課税されるのです。110万円の贈与はその相続財産を減らすために、毎年コツコツと使われています。

いままではこの富裕層のコツコツ戦略について、課税当局は何も言わず認めてくれていました。毎年110万円という富裕層からみるとそれほど大きいとは言えない金額でもあり、課税をするうえでも面倒という意識が働いているかもしれません。しかし、よく考えてみると年間110万円でも10年で1,100万円、30年で3,300万円という高額になるため、このコツコツ戦略も侮ることはできません。富裕層優遇反対という国民の声にこたえるかのごとく、令和5年度税制改正に一定の制限を加えるように取り扱いが変わることになりました。

令和5年度税制改正の内容

富裕層が利用するこのコツコツ戦略、実は少しだけ相続税の負担が生じるように現行制度でも設計されています。それは、相続開始(なくなった)日から3年以内に受けた贈与については、それを相続財産に加算することになっているのです。つまり、亡くなる3年以内にされた贈与はなかったものとして相続財産として相続税の計算に含めるということです。

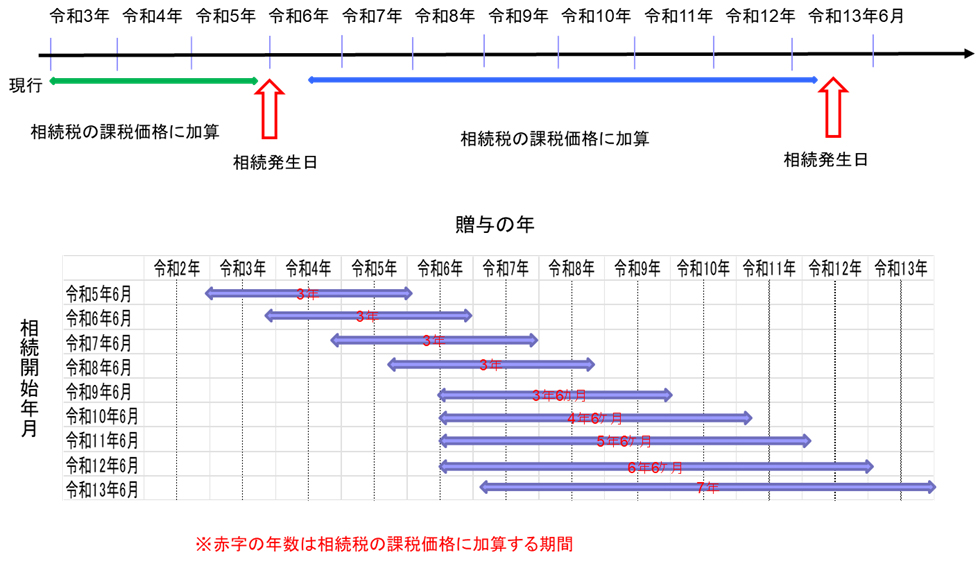

しかし、今回の令和5年度税制改正では、この取り戻し期間をさらに4年延長して7年前までの贈与を相続財産に加算とするという改正が行われたのです。ただし、この取り扱いは令和6年1月1日以後の贈与から適用され、加算する期間についてもいきなり7年とするのではなく【図表:贈与の年と加算期間】にあるように段階的に延長していく措置が採られています。また、今回の税制改正により延長した4年間に受けた贈与については、総額100万円までの金額は相続財産に加算されません。

この改正により、実務で問題となりそうなことは、贈与した証拠を7年間も保管しておくことができるのか、ということです。例えば、毎年の贈与について同じ税理士が関与していて、その税理士が7年間贈与の管理をしているのであれば、贈与の記録はきちんと保管されるはずです。しかし、贈与を税理士に管理してもらっている人はあまりいないのも事実です。そうなると本人がきちんと把握し記録しておくことが求められます。

【図表:贈与の年と加算期間】

変わる生前対策

相続税の節税策の王道である生前贈与。別名、コツコツ戦略は今回の改正でやり方を少し見直さなければならないでしょう。7年前より過去に贈与しなければならないため、本人が若いうちに“早く”贈与しなければなりません。また、考え方を変えて、贈与する相手を相続財産に加算されない人にするというのも考えられます。それは、ずばり“孫”です。実は、この贈与の取り戻し計算の対象となるのは、法定相続人になります。もし、子どもがいれば孫は法定相続人にはなりません。そのことを考えると、コツコツ戦略を採用するのであれば子どもではなく孫に対して実施するべきなのです。

もし、孫がいなければどうでしょう。

その場合は、相続時精算課税制度を利用するというのも一つの解決策だと思われます。実は、今回の改正では相続時精算課税も使い勝手がよくなっているのです。この相続時精算課税を利用した贈与については、「変わる贈与と生前対策2」でご紹介していきたいと思います。

ともあれ、相続税の対策も含めて、家族にとって一番大切なのはその家族に長生きしてもらうこと。贈与の取り戻し期間が7年間に延びたら、その分長生きすれば問題は解決します。

長生きしてほしいという家族愛は節税というお金に形を変えることにもなるのです。

健康で長生きが一番です。

ABOUT執筆者紹介

税理士・米国税理士 出口秀樹

BDO税理士法人 札幌事務所

税理士、米国税理士(EA)。BDO税理士法人代表社員。

1967年北海道札幌市生まれ。1991年北海道大学文学部卒。1998年5月出口秀樹税理士事務所開所。より広い専門知識を身につけるため、小樽商科大学商学研究科入学、2005年修了。中小企業の税務、会計、経営のサポートを行うとともに、個人の税務対策などにも積極的に取り組んでおり、その内容は多岐に及ぶ。経営者や幹部、若手リーダー向けのわかりやすい財務分析や財務三表の読み方セミナー、不動産オーナー向けの税務対策セミナーなど講師としても活躍中。

著書に『事業存続のためのM&Aのススメ』(共筆、中央経済社)、『知れば知るほど得する税金の本』(三笠書房《知的生きかた文庫》)、『会社の整理・清算・再生手続きのすべて』(共著、中央経済社)、『改訂版 会社経営100問100答』(共著、明日香出版社)などがある。

会社の整理・清算・再生手続きのすべて 第2版

会社合併による事業拡大を目指す「積極的な」終わらせ方から、破産のような「消極的な」終わらせ方まで。終局時の会社手続のすべてがわかる法務・財務・経理部必携の最新版。

(2025年2月7日発行)