【2025年分年末調整】通勤手当の非課税限度額の引き上げとは?誰が対象?処理方法も解説

税務ニュース

Contents

2025年11月半ば、通勤手当の非課税限度額が引き上げとなりました。4月分から非課税枠が上がります。そのため、年末調整での対処が必要です。どのような人が対象になるのでしょうか。そして注意点は。今回は年末調整におけるポイントを解説します。

通勤手当の非課税限度額の引き上げとは

通勤手当の非課税限度額の引き上げとは、文字通り「通勤手当のうち、課税されない部分の上限額が引き上げとなった」ことを言います。根拠となる法令が2025年(令和7年)11月20日に施行されました。2025年12月現時点で非課税限度額は新しい基準となっています。

通勤手当は一定額まで非課税、超えると給与として課税

「通勤手当には課税されない」と認識されがちです。しかし実際は「一定額まで非課税、超えると所得税・住民税が課税」されます。本来、給与所得者の通勤手当は実費弁済の性質があります。そのため非課税となるのですが、一定額を超えると実費弁済の性格が薄れ「経済的に得をしている」要素が強くなります。そのため、給与として課税されるのです。

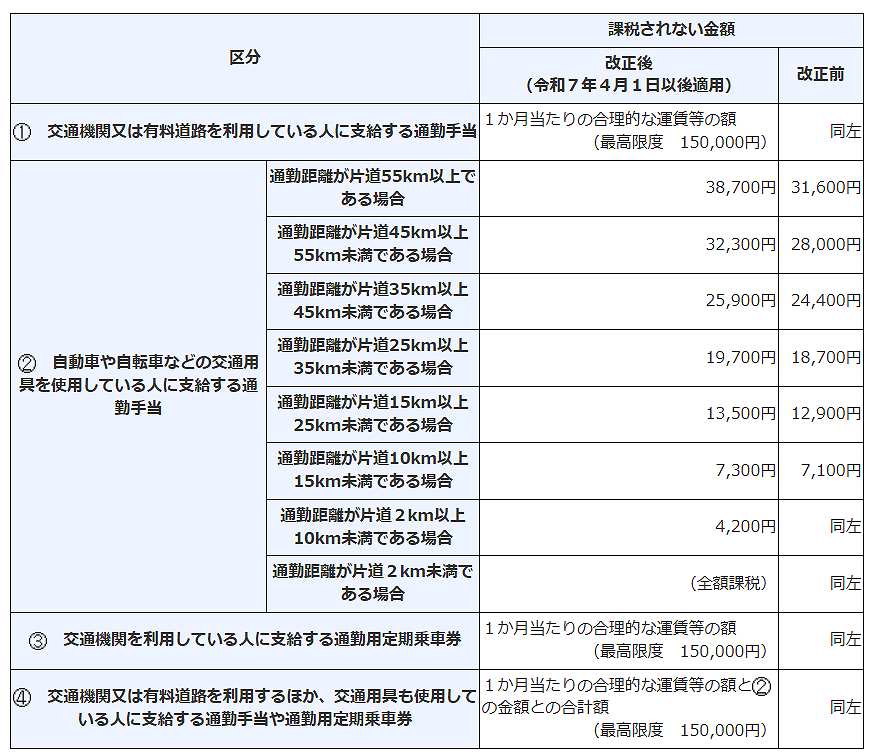

今回の改正では、自動車や自転車などの交通用具を使用している人の限度額が以下のように引き上げられました。

特に長距離通勤になるほど引き上げ幅が大きく、片道55km以上の場合は月額7,100円も非課税枠が広がっています。

2025年4月分にさかのぼって非課税

なお、この「通勤手当の非課税限度額の引き上げ」は2025年4月分にさかのぼって適用されます。つまり、2025年4月から10月までの間に「古い限度額」基準で源泉徴収された通勤手当についても、新しい基準に基づいて「実は非課税でよかった分」を計算し直す必要があるのです。

通勤手当が年末調整の対象に

ただし、今から過去の支給分を支払い直すことはできません。そこで、年末調整で対応します。このとき「いつの分が年末調整の対象になるか」に注意が必要です。

| 年末調整の対象になるもの | 支給日が4月1日以降のもの (4月10日支給(3月分)など) |

| 年末調整の対象とならないもの | 支給日が3月31日以前のもの (3月25日支給(4月分)など) |

「実は非課税でよかった(源泉徴収しなくてよかった)」ということは「課税しすぎていた」ということです。つまり、4月分以降課税されていた人は、今回の引き上げにより還付になります。この還付手続きを今回の年末調整で対応しなくてはなりません。

年末調整で処理が必要な人、不要な人

ただ、通勤手当の非課税限度額の引き上げで、年末調整での対応が迫られるのはごく一部の給与所得者、しかも元から年末調整の対象となる人に限られます。次のステップで考えます。

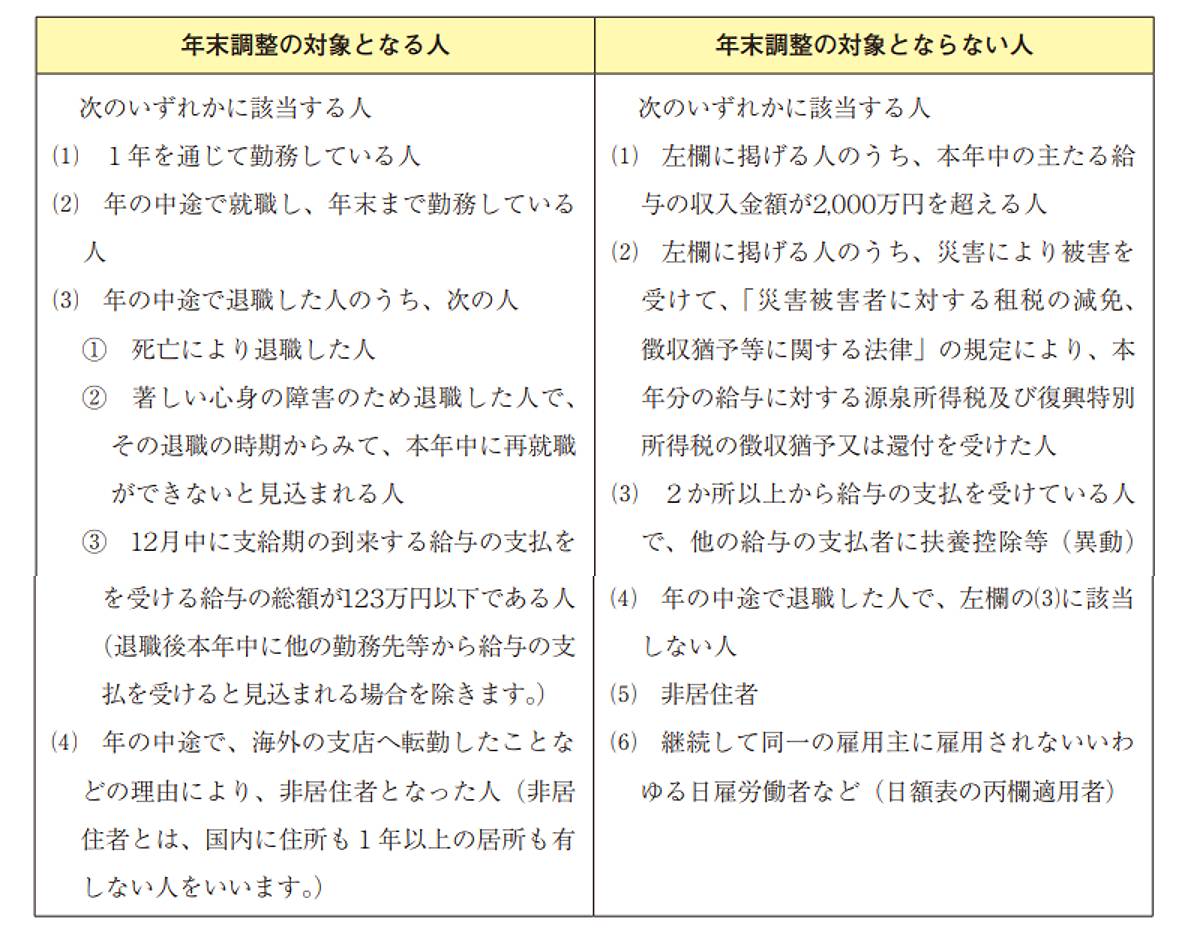

ステップ1:元から年末調整が必要か

元から年末調整が必要なのは、次の図のうちの左側の人で扶養控除等申告書を提出している人(甲欄)です。

ステップ2:非課税限度額引き上げで調整が必要か

次に、通勤手当の非課税限度額の調整が必要かどうかを検討します。

調整が必要な人

再計算(精算)が必要になるのは、以下の2つの条件を両方満たす人です。

- マイカー、バイク、自転車などで通勤している人

- 4月以降に支給された通勤手当が「改正前の限度額」を超えていた人

例)片道50kmのマイカー通勤で、月額30,000円の通勤手当をもらっていた人の場合、次のようになります。

| 改正前(旧基準) | 非課税限度額:28,000円 差額2,000円は給与として課税対象(源泉徴収の対象) |

| 改正後(新基準) | 非課税限度額:32,300円 通勤手当30,000円は全額非課税 |

この場合、4月から改正適用前まで、毎月2,000円分につき余計に課税されていたことになります。この部分について年末調整で対応が必要です。

調整が不要な人

以下の人は、特に対応はいりません。

- 電車やバスなど、公共交通機関で通勤していた人

- マイカー・自転車などで通勤していたが、支給額が「改正前の限度額」以下だった人

- もらった通勤手当が2025年3月31日まで支給分のみである人

年末調整の対象とならない人への対処

年末調整の対象とならない人については、次のような対処が必要です。

給与年収2000万円超など自身で確定申告をする人

非課税限度額を2025年4月分から10月分まで考慮した給与所得の源泉徴収票を交付する必要があります。

年の中途で退職した人

今回の改正の対象者の中には、10月までに退職してしまった人もいるでしょう。残念ながら「すでに源泉徴収票を交付しているから何もしなくていい」とはなりません。この場合、次の処理をした源泉徴収票を再交付する必要があります。

- 「支払金額」欄…訂正。「2025年4月~10月」の金額を新たに非課税となった金額分だけ減らす

- 「摘要」欄…「再交付」と記載

年末調整における通勤手当の非課税限度額の処理

対象者の年末調整では、非課税限度額の改正を次のように反映させます。

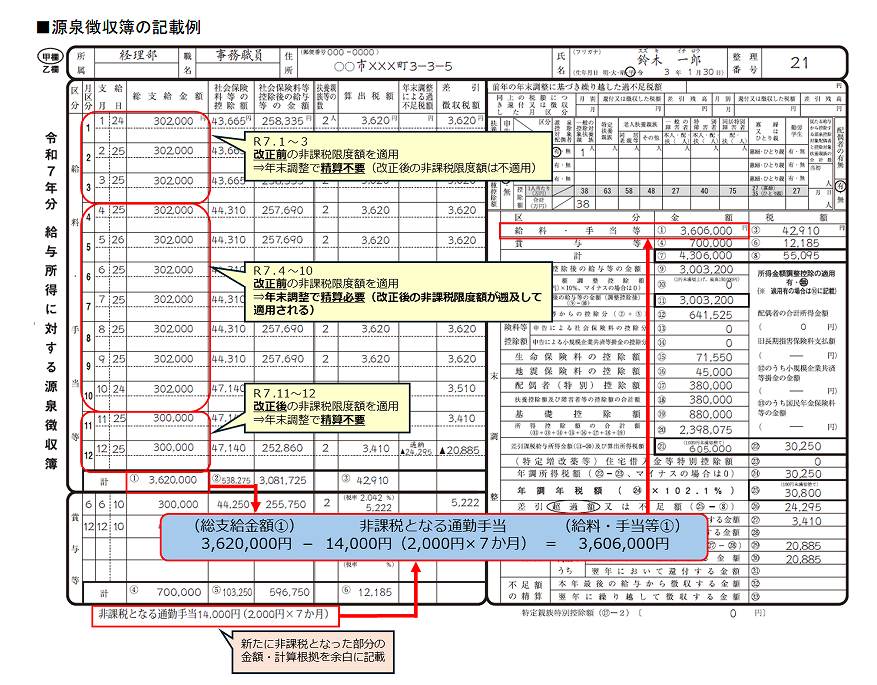

- 2025年4月~10月分の通勤手当から「新たに非課税となった金額」を各月で計算する

- 「新たに非課税となった金額」×7か月(2025年4月~10月)を算出し、源泉徴収簿の欄外に記載する

- 「給与・手当等」といった毎月支給の金額の合計額(源泉徴収簿の左側の①欄)から2の金額を差し引く

- 3の金額を源泉徴収簿の右側の「給与・手当等」の金額欄①に記載する

イメージとしては次のようになります。

正直、こちらは文字で読むよりも国税庁のYouTube動画で確認した方が理解は早いです。

注意点

今回の非課税限度額の適用は、年の途中で死亡あるいは出国した人についても適用されます。そのため、対象者については年末調整のやり直しが必要です。

また、国税庁のQ&Aには書かれていませんが、もし会社から源泉徴収票の再交付がない場合、年の途中で退職した人は確定申告で自ら新たに非課税になった通勤手当を計算し、確定申告で処理することになると見込まれます。

まとめ

2025年の通勤手当改正は、4月まで遡及するという点が実務上のポイントです。

特に、マイカー通勤者が多い地方の企業や、運送・建設業などでは対象者が多くなる可能性があります。

会計ソフトを利用している場合は、11月以降のアップデートで自動対応される機能がついているかを確認しましょう。手計算が必要な場合でも「4月以降の差額」を集計すれば対処できると思われます。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

引用元:

引用元: