税理士監修|青色申告と白色申告の違いは?それぞれのメリットをわかりやすく解説

確定申告

個人事業主やフリーランスとして活動している方にとって、「確定申告」は避けて通ることはできません。確定申告には「青色申告」と「白色申告」があると知り、どちらを選ぶべきか悩む方は多いでしょう。この記事では、青色申告と白色申告の違いを税理士監修のもとわかりやすく解説します。

新たに開業する方や青色申告・白色申告に切り替えるか迷っている方は、ぜひ最後までご覧ください。

ソリマチの青色申告ソフト「みんなの青色申告」は 安定した操作性と手厚いサポートで、皆さんの確定申告をサポートします。 30日間無料でお試しいただけます。

節税効果を高めるなら青色申告

個人事業主やフリーランスとして収入を得ている方にとって、確定申告は避けて通れない手続きです。その際、「青色申告」と「白色申告」のいずれかを選ぶことになりますが、節税を意識するなら、圧倒的に青色申告がおすすめです。

確かに青色申告は、複式簿記での帳簿付けや事前の申請が必要になるなど、手続きがやや煩雑に感じられるかもしれません。しかし、その手間をかけるだけの大きなメリットが存在します。

たとえば、最大65万円の所得控除が受けられたり、赤字を繰り越すことができたりと、将来にわたる節税効果を得られる点は非常に魅力的です。

さらに、帳簿が正確になることで事業の現状を「見える化」でき、収支のバランス管理や資金計画の立案にも役立ちます。会計処理は大変ですが、青色申告の持つ数々のメリットを知れば、むしろ「やらないと損」とさえ感じられるでしょう。

青色申告と白色申告の違い

| 比較項目 | 青色申告 | 白色申告 |

|---|---|---|

| 対象者 | 事業所得、不動産所得、山林所得のある個人 | 所得があるすべての個人 |

| 節税効果 | 基礎控除最大48万円+最大65万円(一定要件あり)

赤字繰越、専従者給与など |

基礎控除最大48万円のみ |

| 事前申請 | 必要(青色申告承認申請書を提出) | 不要 |

| 記帳方法 | 複式簿記または単式簿記 | 単式簿記 |

| 提出・保存する書類 | 決算書(貸借対照表・損益計算書など)、現金預金取引等関係書類、帳簿(仕訳帳・買掛帳・経費帳など)の保存 | 帳簿(収入金額や必要経費を記載したもの)や決算関連の棚卸表などの保存 |

| e-Tax利用時の控除額 | 利用:10~65万円の特別控除 非利用:10~55万円の特別控除 |

なし(基礎控除のみ) |

対象者の違い

青色申告が利用できるのは、主に事業所得・不動産所得・山林所得がある個人です。一方、白色申告は所得の種類を問わず誰でも利用可能です。ただし、事業として安定した収益を上げている方や、将来的に税務的な優遇を受けたい方には青色申告のほうが適しています。

節税効果の違い

青色申告は、最大65万円の「青色申告特別控除」をはじめ、赤字の繰越や繰戻し、家族への給与を経費にできる「専従者給与」、貸倒引当金の計上など、非常に多くの節税メリットがあるのが特徴です。

一方、白色申告にはこれらの控除は一切なく、基本的には節税効果が期待できません。そのため、しっかり帳簿をつけられる方や節税を意識する方にとっては、青色申告が圧倒的に有利な選択肢といえるでしょう。

事前申請の有無

青色申告を行うためには、「青色申告承認申請書」を所轄の税務署に提出し、承認を受ける必要があります。

提出期限は、青色申告を希望する年の3月15日までと定められています。ただし、その年の1月16日以降に開業した場合や、不動産の貸付けを開始した場合には、開業や事業開始の日から2ヶ月以内に提出すれば問題ありません。

期限を過ぎるとその年は青色申告ができず、白色申告での対応となってしまうため、注意が必要です。

帳簿の記帳方法

青色申告では、複式簿記または単式簿記での帳簿作成が求められます。複式簿記は専門知識が必要ですが、そのぶん控除額が大きくなります(最大65万円)。

白色申告では単式簿記で記帳すればよく、記帳の負担は比較的軽くなります。

提出する書類や保存する書類の違い

青色申告では、損益計算書と貸借対照表を含む決算書の提出が求められ、帳簿や証憑書類の保存義務もあります。

保存期間は帳簿と決算関係書類、現金預金取引等関係書類が7年です。現金預金取引等関係書類に関しては、前々年の事業所得と不動産所得が300万円以下の場合に5年と定められています。また、請求書、見積書、契約書なども5年です。

一方、白色申告では収支内訳書の提出のみでよく、保存期間も収入金額や必要経費を記載した法定帳簿のみ7年で、業務関連のそのほかの帳簿(任意帳簿)と決算関係書類、請求書や納品書などは5年です。

e-Tax利用の有無

青色申告でe-Tax(電子申告)を利用すると、最大65万円の控除が可能になります(書面提出の場合は55万円)。

白色申告ではe-Taxによる控除の優遇はありませんが、提出自体は可能です。

青色申告のメリット

青色申告は手間がかかる一方で、多くの節税メリットが認められている制度です。特に事業を本格的に継続していく個人事業主やフリーランスの方にとっては、税負担を軽くしながら健全な経営を行うために非常に有利です。以下に、主なメリットを紹介します。

最大65万円の控除が受けられる

青色申告の最大の魅力の1つが「青色申告特別控除」です。

青色申告特別控除は10万円・55万円・65万円の3段階があり、それぞれに適用条件が定められています。

55万円控除を受けるには、複式簿記での記帳や貸借対照表と損益計算書の添付などが求められます。

さらに65万円控除を受けるには、それに加えて「電子帳簿保存」または「e-Taxによる申告」のいずれかが必要です。

55万円・65万円のいずれの要件を満たさない場合は、10万円です。たとえば、簡易簿記であれば55万円の要件を満たせず、同時に65万円の要件も満たせなくなるため、特別控除は10万円となります。

赤字を3年間繰り越せる

青色申告者は、事業所得などに赤字(純損失)が発生した場合、損益通算を行っても控除しきれなかった損失額について、翌年以降3年間にわたって繰り越し、将来の所得から控除することが可能です。

黒字になった年の課税所得を抑え、結果的に税額を軽減する効果が期待できます。

また、前年も青色申告をしている場合には、「繰戻し還付」という制度を利用し、その年の赤字を前年の黒字と相殺して所得税の還付を受けることも可能です。

なお、令和5年4月1日以降に発生した特定非常災害による損失については、一定の要件を満たす場合に、繰越控除期間が3年間から5年間に延長されるケースもあります。

貸倒引当金を経費にできる

青色申告者が事業を行うなかで、取引先への売掛金や貸付金といった債権が回収困難となるリスクは避けられません。そうした未回収リスクに備える制度として、「貸倒引当金」を計上できるのが青色申告の大きな特典の1つです。

これは、将来的に発生する可能性のある貸倒損失を見越して、あらかじめ経費として計上することを認める制度です。年末時点の売掛金や貸付金などの帳簿価額の合計額に一定の割合(原則5.5%、金融業は3.3%)を乗じた金額を、貸倒引当金として繰り入れることができます。

専従者給与(家族の給与)の計上

事業に従事している家族に対して支払った給与を、「専従者給与」として全額経費にできるのも、青色申告ならではの特典です。

白色申告では専従者控除に限度額(配偶者86万円、15歳以上のその他の親族は50万円)があるのに対し、青色申告では就業状況に応じた適正な金額であれば、実際の支給額全額が経費計上可能です。

30万円未満の資産を経費にできる

青色申告を選ぶことで得られる大きなメリットの1つに、「少額減価償却資産の特例」があります。中小企業者等に認められている制度で、2026年3月31日までの取得分が対象です。

通常、パソコンや事務機器、什器備品などの固定資産を購入した場合、たとえ使用目的が事業であっても、その取得費用を一度に全額経費にできるわけではありません。

通常は耐用年数に応じて数年間にわたって「減価償却」という形で少しずつ経費に計上していきます。少額減価償却資産の特例を活用すれば、30万円未満で購入した資産については、取得した年に全額を一括で損金(必要経費)できます。

制度の対象となるのは、従業員数が500名以下の個人事業主や法人など、中小企業者等です。年間で一括償却できる総額の上限は300万円です。

適用を受ける方法は、個人事業主であれば青色申告決算書の「減価償却費の計算」欄に「措法28の2」と記載し、法人の場合は法人税の確定申告書に必要な別表と明細書を添付します。

白色申告のメリット

白色申告は、青色申告に比べて手続きが簡易です。特に、これから事業を始める方や、収入が少ない方、副業で収入がある方などにとっては、手軽に申告を行える方法として選ばれることが多くなっています。以下では、白色申告ならではのメリットを紹介します。

青色申告よりも申告が簡単

白色申告は、帳簿づけや申告書の作成がシンプルで、税務に不慣れな方でも比較的容易に取り組めるというメリットがあります。

青色申告で求められるような複式簿記の知識や、複雑な帳簿の記録は必要ありません。単式簿記で記帳ができ、家計簿感覚で売上や経費を記録すればよいため、会計ソフトがなくても対応可能な場合もあります。

事前の申請手続きが不要

白色申告のもう1つのメリットは、事前の申請が不要であることです。青色申告を行う場合には、税務署に「青色申告承認申請書」を期限までに提出する必要がありますが、白色申告ではこのような手続きは一切必要ありません。

確定申告の時期に必要な書類を用意して提出するだけでよく、年度途中から事業を開始した場合にも柔軟に対応できます。

そのため、「開業届は出したけど、今年はとりあえず簡単な申告にしておきたい」という方にとって、白色申告は最初の選択肢として便利です。また、翌年以降に青色申告へ切り替えることもできます。

【簡単解説】青色申告の流れ

青色申告にはさまざまなメリットがありますが、正しい手順で準備・提出を行うことが大前提です。ここでは、初めて青色申告を行う方にもわかりやすいように、4つのステップで申告の流れを紹介します。

①青色申告承認申請書を提出する

青色申告を始めるには、「青色申告承認申請書」を税務署に提出する必要があります。提出期限は、青色申告を希望する年の3月15日まで(その年の1月16日以降に開業した場合や、不動産の貸付けを開始した場合は開業や事業開始の日から2ヶ月以内)です。

②複式簿記で記帳する

青色申告の最大のメリットである65万円の特別控除を受けるには、複式簿記による帳簿の記録が必要です。

収入・支出だけでなく、資産や負債、経費の詳細まで記録する必要があり、帳簿には「仕訳帳」や「総勘定元帳」なども含まれます。会計ソフトを利用すれば初心者でも管理しやすいでしょう。

③決算書の作成する

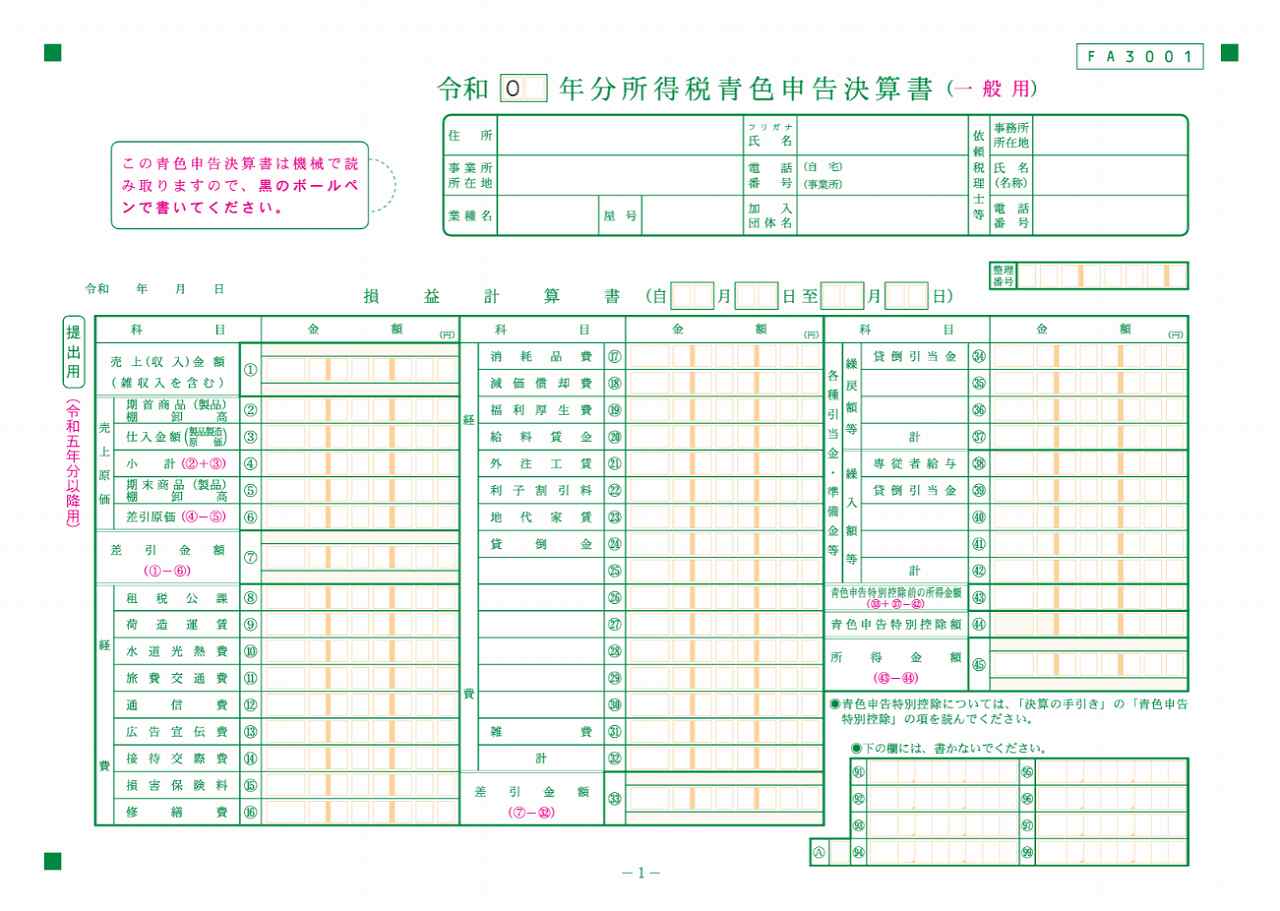

1年間の収支がまとまったら、「損益計算書」や「貸借対照表」などの決算書類を作成します。事業の経営状況を把握するうえでも重要です。帳簿に記録した内容をもとに正しく計算を行い、青色申告に必要な書類としてまとめていきます。

④申告書を提出する

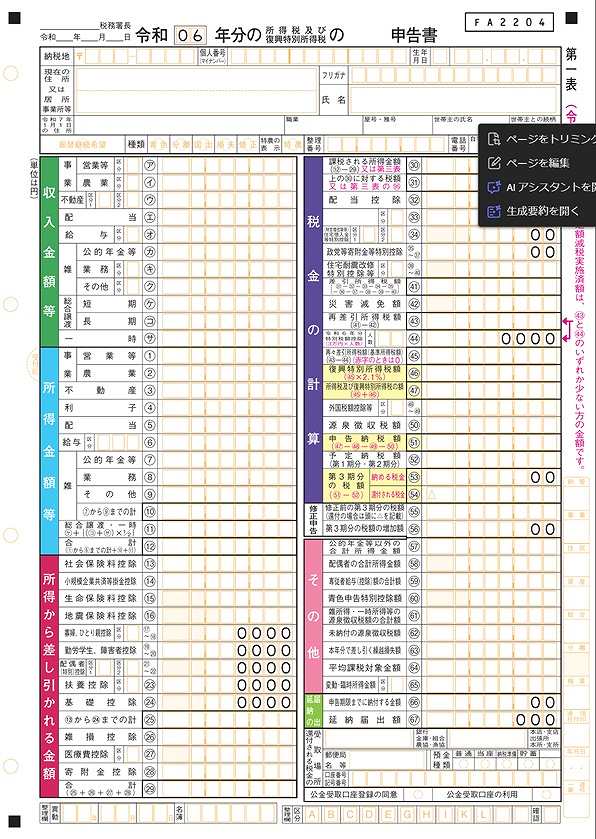

決算書の作成が完了したら、「申告書第一表・第二表」と「青色申告決算書」を税務署に提出します。提出期限は毎年3月15日までが原則です(土日祝の場合はその翌日)。郵送や税務署への持参のほか、e-Taxによる電子申告も可能です。なお、e-Taxで提出すると控除額が最大65万円まで認められます。

青色申告と白色申告に関するよくある質問

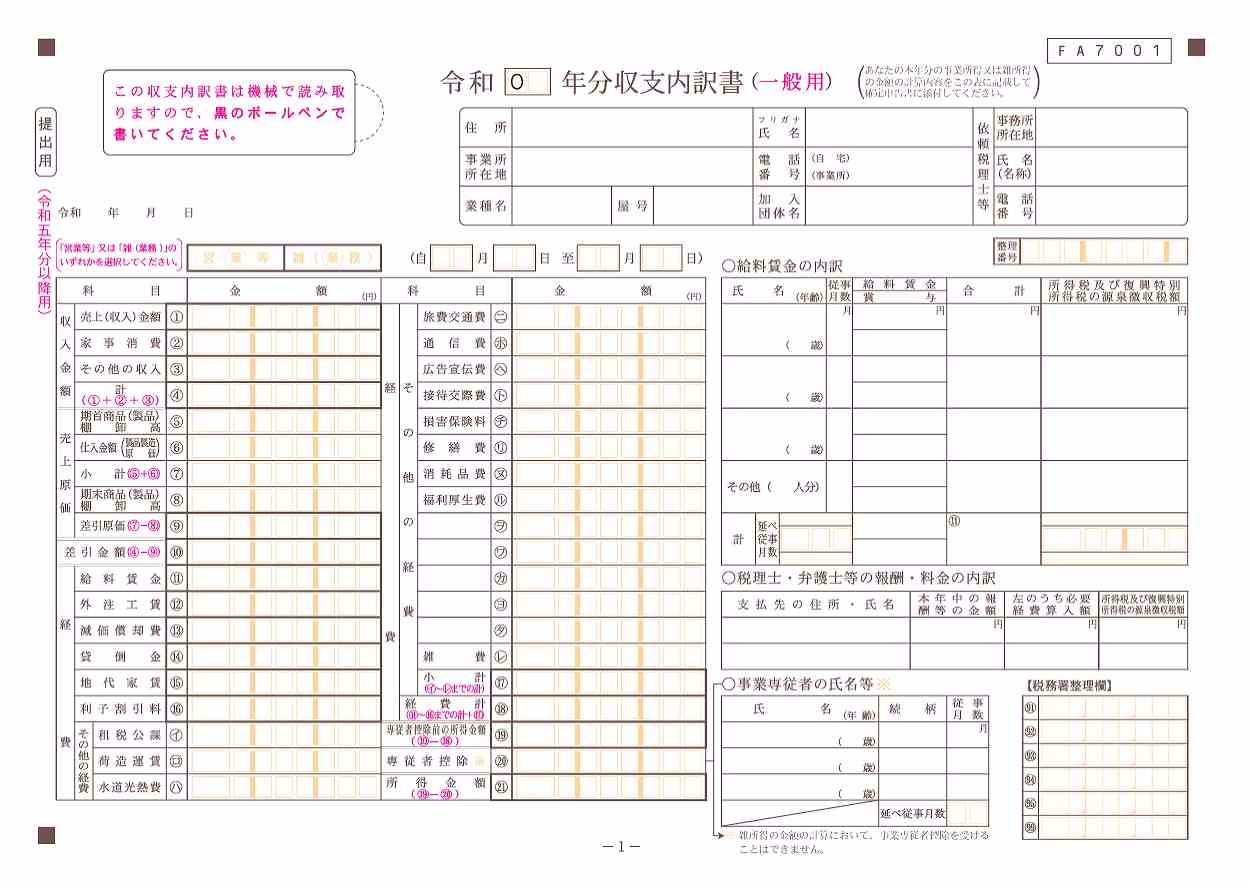

青色申告と白色申告の違いは、制度的な内容だけでなく、実際の書類や手続きにも反映されています。ここでは、よくある質問を取り上げてわかりやすく解説します。

青色申告と白色申告の見た目に違いはある?

はい、あります。上記の「申告書第一表・第二表」は青色申告と白色申告の共通の書類です。青色申告で確定申告をする場合、申告書第一表・第二表に加えて、事業所得などの詳細を記載した「青色申告決算書」を一緒に提出する必要があります。これは損益計算書や貸借対照表などを含む4ページ構成の帳票です。

一方、白色申告の場合は、「青色申告決算書」ではなく、「収支内訳書」を用います。2ページ構成で、主に収入と支出の内訳を記載する書類です。

年収が少ない人は白色申告で良い?

年収が少ない場合でも、一概に白色申告の方が良いとは限りません。確かに、白色申告は帳簿作成や書類提出が簡素で済むため、負担が軽くて済むというメリットがあります。しかし、収入が少なくても、将来的に事業規模が拡大する予定がある方や、少しでも節税効果を得たい方には青色申告がおすすめです。

青色申告の10万円の特別控除は簡易簿記でも受けられ、赤字の繰り越し制度なども使えるため、低所得の段階からでも青色申告を始めておくことで長期的なメリットを享受できます。

青色申告と白色申告どっちを選べばいい?

青色申告と白色申告のどちらを選ぶべきかは、事業の規模・収益の見込み・記帳への対応力・節税の意識などを総合的に見て判断しましょう。

- 会計ソフトを使いこなせる

- 節税を積極的に行いたい

- 将来の事業拡大を見据えている

このような方には青色申告が向いています。一方、開業して間もない、または収入がごくわずかで経理の知識に不安がある方は、まず白色申告から始め、徐々に青色申告に切り替えるという選択肢もあります。

迷った場合は、税務署に相談したり、過去の申告書類や開業届を確認したりすることで、今の自分に適した方法を見つけるヒントになります。また、税理士に相談することで、今後の見通しも含めた適切なアドバイスを受けることができるでしょう。

青色申告ソフトを使うことで、予想以上に簡単に青色申告ができたとの声も少なくありません。中にはPCの操作に慣れていなくても利用しやすいものもあります。

ソリマチの青色申告ソフト「みんなの青色申告」は安定した操作性と手厚いサポートで、皆さんの確定申告をサポートします。30日間無料で試していただけますので、ぜひチェックしてみてください。

まとめ

白色申告は手続きが簡単で、申請も不要なため初心者向けですが、節税効果はほとんどありません。

一方、青色申告は、記帳や書類提出の手間がかかる分、最大65万円の特別控除や赤字の繰越、専従者給与の計上など、多くの節税メリットがあります。

事業を継続・拡大していく中で税負担を軽くしたい方には、青色申告が圧倒的に有利です。

どちらの申告方法が自分に合っているかは、収入の規模や将来の展望、記帳スキルによって異なります。迷ったときは、税理士などの専門家に相談するのもおすすめです。

本記事を参考に、自分に合った方法を選択しましょう。

ABOUT監修者紹介

税理士・公認会計士 辻哲弥

税理士・公認会計士 辻哲弥

税理士。公認会計士。

有限責任監査法人トーマツにて会計監査業務に従事。

23歳時、「日本一若い会計事務所」として”ACLEAN(アクリーン)会計事務所”を開業。スタートアップ、マイクロ法人を中心とした税務業務や補助金・融資等の資金調達支援、経理を対象とした業務改善コンサルティングを展開。

2023年に同事務所を”税理士法人グランサーズ”と統合。同法人の代表に就任。中小企業の税務顧問対応、内部統制構築支援、組織再編支援、事業承継・企業のクラウドサービス活用と経理効率化サービスも提供。また、自身のボディメイクの経験を活かした健康経営に関するコンサルティングも得意としている。YouTube「社長の資産防衛チャンネル」絶賛配信中!

ABOUT執筆者紹介

加藤良大

加藤良大

フリーライター

ホームページ・ブログ

歴12年フリーライター。執筆実績は26,000本以上。

多くの大企業、中小企業のWeb集客、

【個人事業主向け青色申告ソフト】みんなの青色申告

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。