あなたの会社での経費精算の方法、インボイス対応している?

税務ニュース

令和5年10月1日からインボイス制度がいよいよ開始されます。事業者の皆様においては、適格請求書発行事業者の登録申請、請求書等の発行業務、受領したインボイスの取り扱い、インボイス制度への対応を着々と進めていること思われます。

インボイス制度が始まると、事業者が仕入税額控除を受けるにはインボイスの保存が必要になります。そして、それは経費精算の場においても同様です。従業員から経費精算の申請があった際には、支払金額や目的だけでなく、その領収証等がインボイスの要件を充たしているものかを確認する必要があります。

仕入税額控除の要件

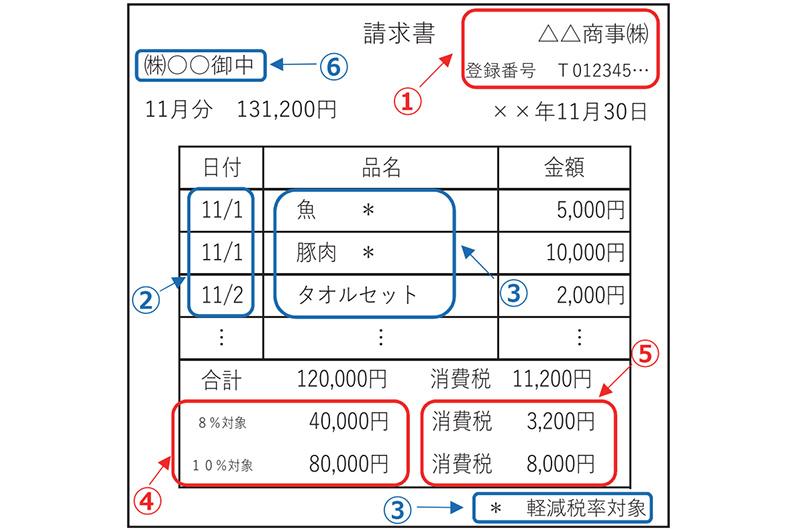

インボイス制度開始以後において、仕入税額控除を受けるには、「一定の事項」が記載されたインボイスの保存が要件となります。

「一定の事項」は下記の通りです。

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 税率ごとに区分した課税資産の譲渡等の税抜価額又は税込価額の合計額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける当該事業者の氏名又は名称

インボイス制度開始後の経費精算は?

令和5年10日1日以降、仕入や経費を支払う際には、受け取った請求書がインボイスの要件を充たしているかを確認する必要があります。それは、従業員の日常的に起こる移動、出張や消耗品の購入のような経費の立て替えの経費精算においても同様です。

通常、経費計算の場において、従業員が業務に関連して支出した経費を会社に請求する際には、領収書や請求書等といった証憑を提出し精算します。

仮に従業員が受領した領収証等の宛名が従業員の氏名となっている場合、仕入税額控除ができないことがあります。これは、上記⑥の要件を満たさないためです。宛名が事業者自身の名ではないため、自社の支出であることを明らかにしなければ仕入税額控除は受けられません。この場合は、自社の経費であることを明らかにするために立替金精算書等を作成し、保存する必要があります。立替金精算書の様式は法律上定められているわけではなく、既存のフォーマットを改良し、経費の帰属が従業員ではなく、会社であることを明らかにするような書式であれば問題ありません。

これは、例えば親会社が子会社の経費を立替払いし、精算した場合も同様です。この場合も宛名が異なることとなるため、立替金精算書を作成することで仕入税額控除を受けることが可能となります。(参考:インボイス通達4-2)

ただし、すべての経費精算で立替金精算書が必要というわけではありません。不特定多数者に販売等を行う小売業等においては、宛名が不要の簡易インボイスが認められています。簡易インボイスの場合は、そもそもインボイスの交付を受ける者の氏名又は名称の記載が必要なく、支払者が会社であることを示す必要がないため、立替金精算書の作成は不要となります。

他にも3万円未満の公共交通機関の利用など、帳簿のみの保存で仕入税額控除の適用を受けることが出来る場合も同様です。

あくまで立替金精算書の作成が必要となるのは、インボイスの宛名が会社でない場合であり、従業員の方がインボイスを受領する際には、会社名を宛名としていれば、仕入税額控除の適用は可能です。

インボイスについて従業員への周知が必要

このようにインボイス制度開始以降の経費精算については、これまでよりかなり複雑な処理となります。そのため、経理担当者だけでなく、従業員の全ての方が、インボイス制度に関する教育や研修を受け、インボイスに対する理解を深めることが重要です。

インボイス制度に関する運用ルールを整備し、従業員がルールに沿って業務を行うことができるようにする必要があります。具体的には、インボイスの取り扱い方法、インボイスがない場合の処理方法、適格請求書発行事業者の確認方法等を明確に定め、全従業員に周知徹底します。また、インボイスの取り扱いに関する責任者を指定し、インボイスの管理責任を明確にすることも大切です。

また、2024年1月以降、電子取引の電子保存が義務化されることもあり、インボイスへの対応だけでなく、電子取引にも対応が必要です。これらに対処していくには、紙による書面対応だけでなく、システム管理による対応を検討する必要があります。経費精算を書面で行うのでなく、従業員にシステム上で必要事項を入力してもらい、精算・管理することで、インボイス・電帳法対応と併せて経費精算にかかる時間、負担を低減することができるため、業務の効率化も実現できます。システム導入に際しては、IT導入補助金の対象になっている経費精算システムもありますので、導入を検討してみてはいかがでしょうか。

ABOUT執筆者紹介

税理士 三河真也

税理士 三河真也

2013年マスエージェント入社、2020年税理士登録。

若手ながら、税務に関する幅広い知識は社員やお客様からの信頼も篤く、税務コラムの執筆なども担当する。現在は事業承継や企業の合併・M&Aなど高度税務の分野で社内の中心となって活躍している。得意分野は法人税・消費税。座右の銘は「努力に勝る天才なし」。