「病院で払ったから医療費」ではない!医療費控除7つの基本を確認しよう

税務ニュース

Contents

確定申告でもっとも多い質問が医療費控除です。多くの人になじみのある控除ですが、分かっていそうで分かっていないことも。今回、医療費控除で知っておきたい7つの基本を解説します。

1:「治療や療養に必要な分」だけが対象

病院で支払ったものなら何でも医療費になるわけではありません。原則、「治療または療養のための支出」「病状に見合った金額」が対象です。

言い換えると「治療ではないもの」「治療でもぜいたくすぎるもの」は対象外です。次のようなものは医療費になりません。

- インフルエンザやコロナのワクチン→予防目的だからダメ

- 大人の歯列矯正→美容目的だからダメ(生活に支障があるがゆえの矯正は医療費控除になる)

- 健康診断や人間ドック、PCR検査→検査に過ぎないからダメ(ただし、この後、病気が発覚し、治療に進んだら医療費控除になる)

- サプリメント→健康増進目的だからダメ

また、医療費をクレジットカード決済したときの支払利息や手数料は、医療費になりません。

2:実際に支払った金額が控除対象

「2021年12月に受けた手術の費用は2021年分の医療費になるだろう」と考える方が多いのですが、そうとも限りません。医療費控除の対象になるのは、実際に支払いが行われた分だけです。

2021年12月に手術をしても、支払いが2022年なら、医療費は2022年分で計上します。なお、クレジットカードで医療費を支払ったなら、カードの利用日が「支払(決済)の行われた日」となります。引落日ではありません。

3:「10万円」「総所得金額等×5%」の低い方を超えないと控除できない

医療費が「10万円」「総所得金額等×5%」のいずれか低い方を超えないと、医療費控除はできません。医療費控除で申告できる金額は、次のようになっているからです。

医療費控除できるかどうかは、総所得金額等で判断できます。

- 総所得金額等が200万円以下…総所得金額等×5%

- 総所得金額等が200万円超…10万円

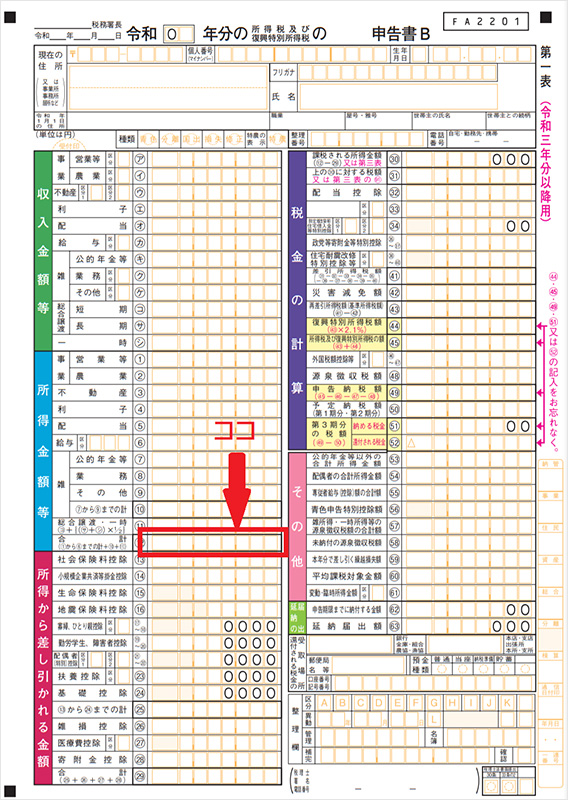

総所得金額等は、所得の合計額とほぼ同じです。確定申告書の次の欄の数字が目安となります。

ただし「不動産を売却した」「株の売買の損益を分離課税で申告した」といった事情があると、数字が変わります。総所得金額等の正確な額は、次のリンクでご確認下さい。

4:高額療養費や保険金は差し引く

手術や入院をすると、市区町村や健康保険組合、保険会社から高額療養費や保険金をもらうことがあります。このもらったお金は、支払った医療費から差し引きます。ただし、引くのは「高額療養費や保険金の目的となった医療費から」です。

例えば、総所得金額等が300万円の人の2021年の医療費と保険金が、次のようになったとします。

- 歯の治療…10万円

- 花粉症や風邪の治療…15万円

- 重大な病気の手術…50万円

- 生命保険会社からの手術のための保険金…100万円

このときの医療費控除の額は、次のように計算します。

〔歯の治療10万円+花粉症や風邪の治療15万円+(重大な病気の手術50万円-保険金で手当てされる金額50万円)〕-10万円=医療費控除の額5万円

なお、「2021年に手術をしたけれど、2022年に高額療養費が下りるという連絡があった」など、支出と入金のタイミングがずれることがあります。このときは、高額療養費や保険金のおおよその金額を医療費から差し引いて申告します。後日正しい金額がわかったら、申告し直すのです。

5:本人と同一生計親族の医療費が対象

医療費控除になる医療費は、本人分と生計を一にする親族の分となっています。「生計を一にする」とは「一緒に暮らしている」「同じお財布で生活している」という意味です。

ただ、「扶養に入っていない家族分の医療費は控除できない」わけではありません。扶養していない配偶者や親族でも、生計が一緒なら、家族分の医療費を控除できます。共働きの夫婦でも一緒に生活しているなら、配偶者の分の医療費を自分の医療費控除に使えるのです。

6:医療費控除の明細書は必要、レシートは5年間保存

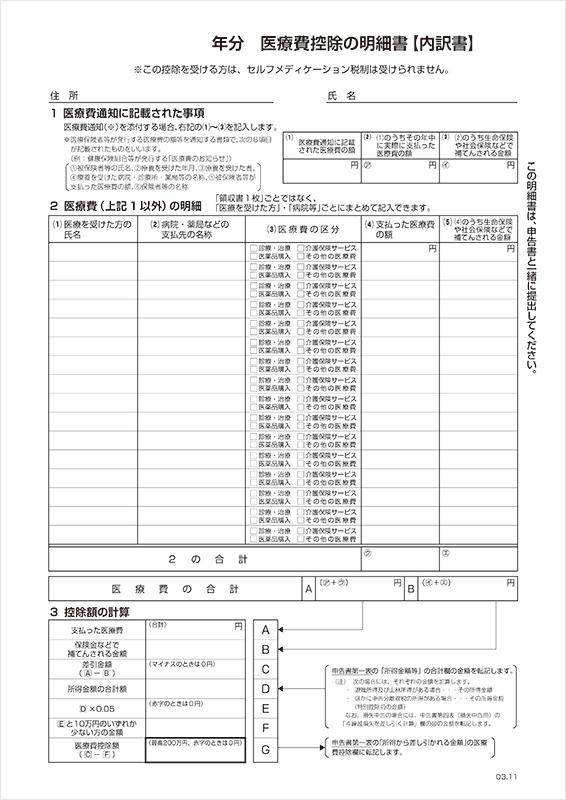

「レシートも申告書に添付」は過去の話。現在、申告書には医療費控除の明細書だけを添付することになっています。

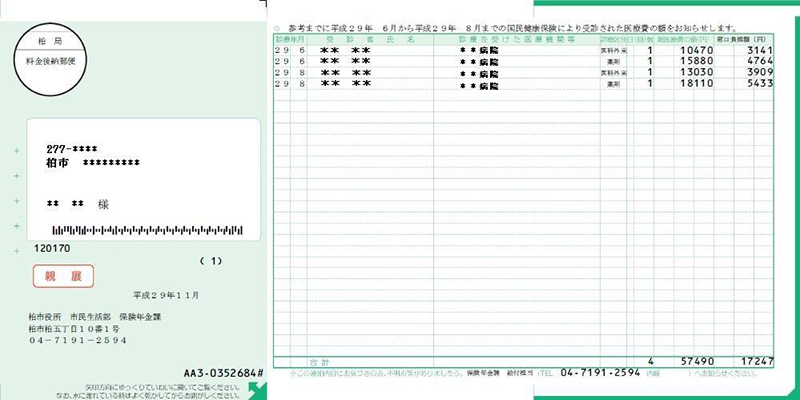

紙の確定申告で「医療費の通知書(医療費のお知らせ)」を使うなら、これも一緒に提出します。レシートの添付はいりません。

なお、e-Taxでの申告なら、医療費の通知書もレシートも添付は不要です。

ただ、添付がいらないからと言って捨てていいわけではありません。税務署からの確認にいつでも応じられるよう、5年間手元で保管しましょう。

7:医療費の通知書が正しいとは限らない

医療費の通知書があれば、明細書への記入を省けます。通知書で医療費の明細が分かるからです。「1 医療費通知に記載された事項」の欄に合計額を書き、通知書を明細書と共に申告書に添付すればいいのです。

ただ、通知書が完ぺきだとは限りません。2021年分の医療費控除を申告したいのに、通知書には2020年分と2021年分が一緒に書かれていたりします。また、歯科矯正など一部の医療費は記載されません。

医療費の通知書は不要な項目を消し、正しい金額を算出・記入した上で添付しましょう。また、書かれていない医療費は「2 医療費(上記1以外)の明細」に記入しましょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

[democracy id=”182″]