【【能登半島地震】2023年分所得税の前倒し適用、雑損控除だけじゃない?注意点も解説】

税務ニュース

Contents

能登半島地震で被災した場合、税負担を軽くする制度を2023年分で適用することができます。今回は、前倒し適用ができる所得税の制度を3つご紹介します。

能登半島地震による損失は2023年分の所得税から適用できる

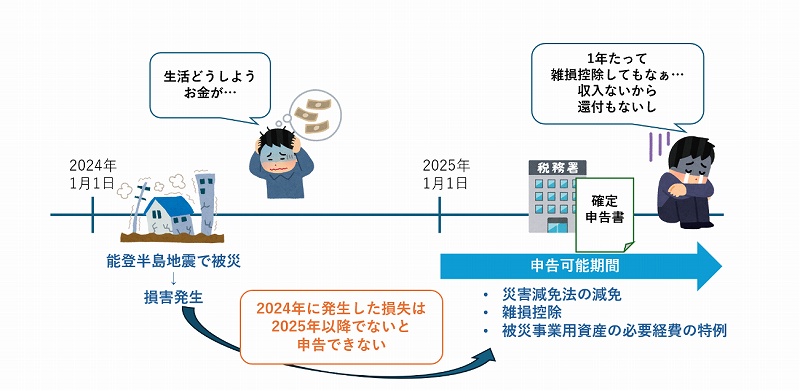

2024年1月1日の能登半島地震で建物や車などが被災しました。「家が倒壊して住めない」「修繕にお金がかかる」といったところもあったようです。

ここで真っ先に考えるのが「雑損控除などで納税負担を軽くすること」ですが、本来、すぐに雑損控除を受けることはできません。なぜかというと雑損控除などの基因となる損害が生じたのは2024年になってからだからです。2024年分で雑損控除を受けるなら、2025年になるのを待つしかありません。

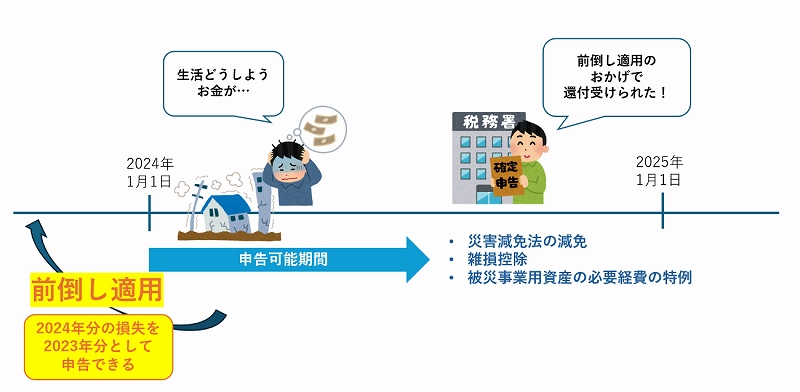

しかし、2024年になって早々に被災した人たちに「所得控除を1年待て」というのは酷なもの。被災者の中には、生活や事業の資金がなくなって「今すぐ申告して還付を受けたい」という人もいるかもしれません。

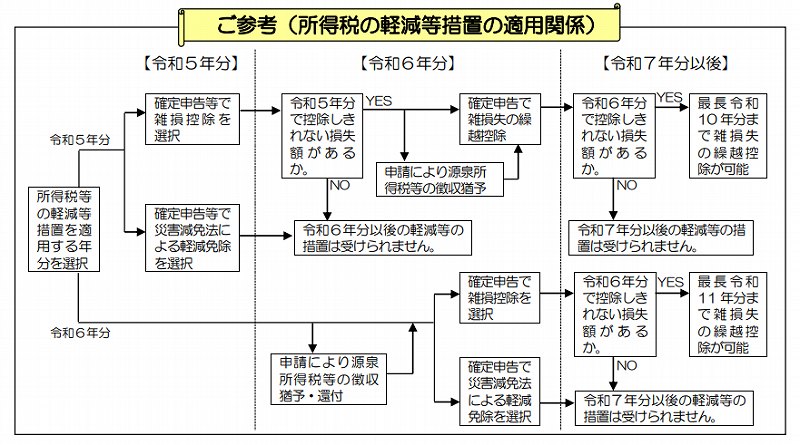

そういった人たちの負担を少しでも軽くすべく、雑損控除などを1年前倒しして適用できる法律が立案されました。次の2つの法案が2024年2月21日に国会で成立・公布・施行されました。

この法律によれば、能登半島地震で生じた損失を2023年分の損失として雑損控除などの適用を受けることができるのです。

では、どのような負担軽減制度を使うことができるのでしょうか。所得税での制度を確認しましょう。

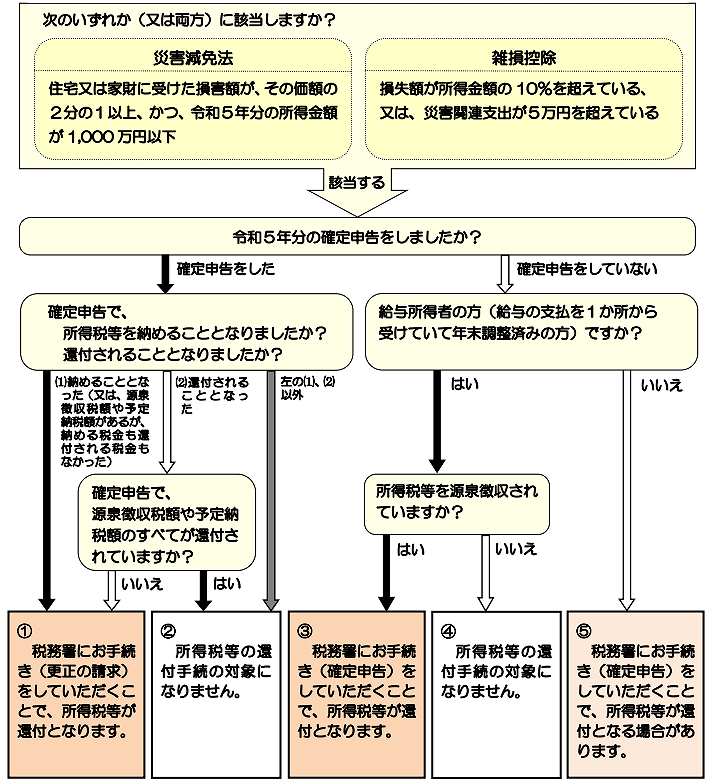

前倒し適用①災害減免法による所得税の軽減免除

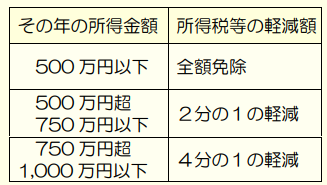

災害減免法による所得税の軽減免除(以下「減免」)とは、被災して住宅や家財に損害を受けたときに所得税の支払いが軽減される制度です。本人の所得額の合計に応じ、次のように所得税の支払いが減額されます。

なお、ここで言う「その年の」は本来2024年ですが、前倒し適用では「2023年の」となります。この制度を適用する際の要件と注意点は次の通りです。

要件

災害減免法による所得税の減免は、誰でも使えるわけではありません。次のすべてに当てはまるケースのみ可能です。

- その年(前倒し適用では2023年)の所得額の合計が1000万円以下

- 住宅か家財の損失額≧住宅か家財の時価×1/2

住宅は日常生活する本拠としての家のこと、家財とは生活に必要な家具や衣類、書類などを言います。別荘など生活に必要ではない資産や事業用の建物、棚卸資産などは含めません。

また、損失の額には修繕費などの災害関連支出を含めません。さらに、被災によって保険金などが下りたのであれば、保険金等の金額を差し引いて判定します。

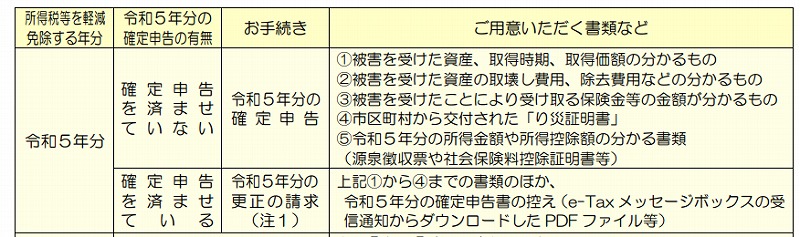

手続

前倒し適用をするときは「すでに確定申告をしたかどうか」で次のように手続きの内容が分かれます。

まだ確定申告をしていないのなら確定申告(納税、すでに3月15日を過ぎているので期限後申告)あるいは還付申告(還付)、すでに確定申告をしたのであれば更正の請求という形で申告することになります。

注意点

災害減免法による所得税の減免は、次の点に注意が必要です。

- 1年限りの減免となる

- 前倒し適用の雑損控除との併用は不可

- 2024年分は災害減免法も雑損控除も受けられない

被災による損害額や修繕費等などに一切関係なく、損害額と所得額で一律に所得税が減免されるのがこの制度です。損失額が大きいなら、雑損控除の方が良いかもしれません。

前倒し適用②雑損控除

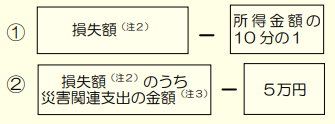

雑損控除は、被災で損害を受けた金額だけでなく修繕費やがれきの処理費用など災害に伴って支出した金額も所得額から控除できる制度です。自宅や家財など、生活に通常必要な資産に災害による損失が生じたら、次の式で計算した金額のうち多いほうの金額を所得額から差し引けます。

損失額は、災害減免法による所得税の減免と同じく、被災に合わせてもらった保険金を差し引いて計算します。損失額は、国税庁のパンフレットを参考にするとよいでしょう。災害関連支出とは自宅や家財などの取り壊しや除去、原状回復のためやむを得ず支払った金額を言います。

なお、1年で控除額を引ききれなければ、翌年以降、繰越控除ができます。なお、能登半島地震は特定非常災害であるため、最長5年間繰越控除が可能です。

要件

災害減免法と違い、所得や損失の度合いは問われません。対象となる資産は、生活に通常必要な資産に限られます。別荘や宝飾品といった生活になくても困らない資産はもとより、棚卸資産や事業用資産は雑損控除の対象になりません。

手続

災害減免法の所得税の減免でお伝えしたのとほぼ同じです。前倒し適用においては2024年分の損失額や災害関連支出を2023年分の所得から控除します。

注意点

災害減免法による所得税の減免を前倒し適用するなら、雑損控除の前倒し適用はできません。また、2024年以降、本来の災害減免法も雑損控除も適用できないこととなります。

次のフローチャートで検討するとよいかもしれません。

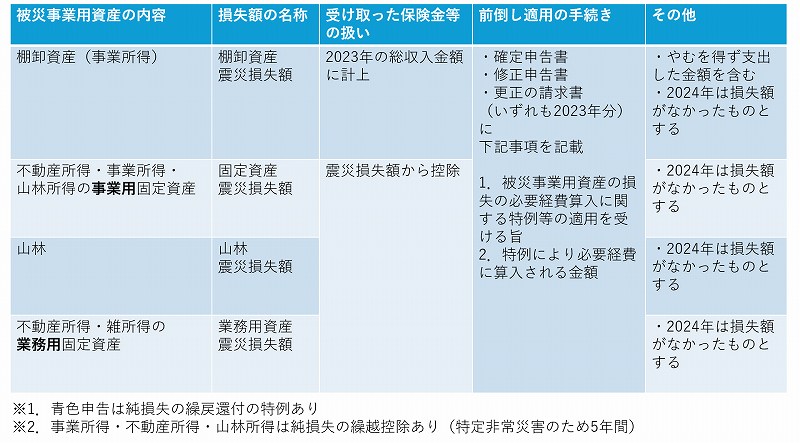

前倒し適用③被災事業用資産の損失の必要経費算入の特例

個人事業主の棚卸資産や事業用資産が被災しても、災害減免法や雑損控除の適用は受けられません。代わりに、発生した損失額やがれきなどの除去や撤去、修繕費などの原状回復費用を事業所得や不動産所得、山林所得、雑所得の必要経費として計上できます。

対象者

2023年分の事業所得、不動産所得や山林所得、雑所得の基となる事業や業務を営む個人が対象となります。

手続

2023年分の確定申告書等に、この適用を受ける旨を書き、必要経費に算入する損失額を記載する必要があります。

注意点

必要経費算入の特例には次のような注意点があります。

- 事業所得、不動産所得(事業的規模)、山林所得…被災で生じた損失部分の必要経費のうち、その年の所得額から引き切れない部分は翌年以後5年間、繰越控除できる

- 青色申告をしているケース…2022年分の所得と相殺し、繰戻還付を受けられる

- 2023年分で前倒し適用を選択適用したなら、2024年分ではこの特例を使えない

詳細は、下記リンクをご参照ください。

前倒し適用するかどうかはフローチャートで事前に確認

今回は能登半島地震で前倒し適用できる所得税の制度についてお伝えしました。「還付を受けられるかどうか」で決める方が多いと思います。下記フローチャートを参考に検討するとよいかもしれません。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。