11月16日開催 みんなの経営応セミナー『今さら聞けない…令和4年の年末調整『ココだけ』ポイント解説!』Q&Aまとめ

税務ニュース

Contents

- Q1.新型コロナウイルス感染症で休業して、従業員に休業手当を支給していました。この手当は給与に含めて年末調整をする必要があるのでしょうか。

- Q2.今年の給与支払報告書の変更点を教えてください。

- Q3.令和5年分の扶養控除(異動)申告書に「退職手当等を有する配偶者・扶養親族」を記入する理由は何ですか?

- Q4.「公的年金も年末調整できるのでしょうか。」という質問がありましたが、この場合の公的年金とは何を指すのでしょうか?

- Q5.受取年金額は、基配書用紙の「給与所得以外の所得の合計額」欄に、受け取った年額をそのまま記入するのですか?

- Q6.退職者の年末調整はするとおっしゃっていたと思うのですが、不要ではないでしょうか。

- Q7.配偶者控除、配偶者特別控除の理解が難しい。

2022年11月16日、「みんなの経営応援セミナー」で令和4年の年末調整についてお話をさせていただきました。その中で、答えきれなかったご質問について、この場を借りてお返事させていただきます。

Q1.新型コロナウイルス感染症で休業して、従業員に休業手当を支給していました。この手当は給与に含めて年末調整をする必要があるのでしょうか。

A.質問の文章を見る限り、年末調整が必要だと思われます。

休業手当は「どういう事情で支給したのか」により課税か否かが分かれます。

- 労働基準法第26条の規定に基づく「休業手当」:課税(給与所得)

- 労働基準法第76条の規定に基づく「休業補償」:非課税

1は、「コロナ禍による営業自粛」など、使用者の都合で休業したときに支払われるものです。労働基準法第26条により、平均賃金の6割以上の手当てを支払わなければならないとされています。このとき支給した休業手当は給与所得です。そのため、年末調整の対象となります。

一方2は、業務のときに従業員が負傷などをして仕事ができないときに支払われるものです。こちらは非課税となりますので、年末調整の対象ではありません。

Q2.今年の給与支払報告書の変更点を教えてください。

A.令和4年まで、市区町村に提出する給与支払報告書は2枚でした。令和5年1月1日以降、提出する枚数が1枚になります。

給与支払報告書とは、会社などの給与支払者が前年中「給与所得者にいくら給与を支払ったのか」「給与所得者にどのような控除があったのか」を市区町村に知らせるための書類です。年末調整後、年明けの1月31日までに提出することになります。

令和4年分の年末調整が終わった後、会社は税務署に対して法定調書を、市区町村に対して給与支払報告書を提出しなくてはなりません。いずれも期限は令和5年1月31日です。

今回の年末調整分から、市区町村に提出する給与支払報告書は1枚となります。

Q3.令和5年分の扶養控除(異動)申告書に「退職手当等を有する配偶者・扶養親族」を記入する理由は何ですか?

A.配偶者控除や扶養控除の判断を所得税・住民税それぞれで正しく行うためです。

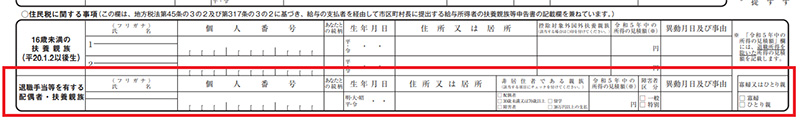

セミナーでもお伝えしましたが、令和5年分の扶養控除等(異動)申告書の一番下に、次の欄が設けられました。

これは退職所得の扱いが所得税と住民税で違うためです。退職所得は所得税では合計所得金額に含めますが、住民税では含めません。

そして、合計所得金額は、会社で働く本人だけでなく、扶養されている家族も問われます。妻や夫、子などの合計所得金額が48万円を超えると、会社で年末調整を受ける本人は配偶者控除や扶養控除を受けられなくなるのです。

そのため、この欄は、家族が退職を予定している、あるいは退職したときに書くべき項目となります。

例えば、子が年明け1か月で退職し「給与所得は0万円、退職所得は100万円」となったケースで考えてみましょう。親である本人は扶養控除を「所得税では受けられないけど住民税なら受けられる」という状態になるのです。

Q4.「公的年金も年末調整できるのでしょうか。」という質問がありましたが、この場合の公的年金とは何を指すのでしょうか?

A.市区町村や年金機構から支給される年金をいいます。

ここでいう「公的年金等」とは、次のようなものです。

(1) 国民年金法、厚生年金保険法、公務員等の共済組合法などの規定による年金

(2) 過去の勤務により会社などから支払われる年金

(3) 確定給付企業年金法の規定に基づいて支給を受ける年金

(4) 外国の法令に基づく保険または共済に関する制度で(1)に掲げる法律の規定による社会保険または共済制度に類するものに基づいて支給を受ける年金

生命保険契約などによる年金や互助年金などは公的年金等には当たりません。また、遺族年金は非課税となります。

Q5.受取年金額は、基配書用紙の「給与所得以外の所得の合計額」欄に、受け取った年額をそのまま記入するのですか?

A.記入するのは「所得額」です。給与以外で受け取っているのが年金だけなら、公的年金等かそれ以外かに分けて所得額を計算する必要があります。受取額そのままではありません。

年金は雑所得に該当しますが、公的年金等かそれ以外かで、雑所得の額の計算方法が変わります。

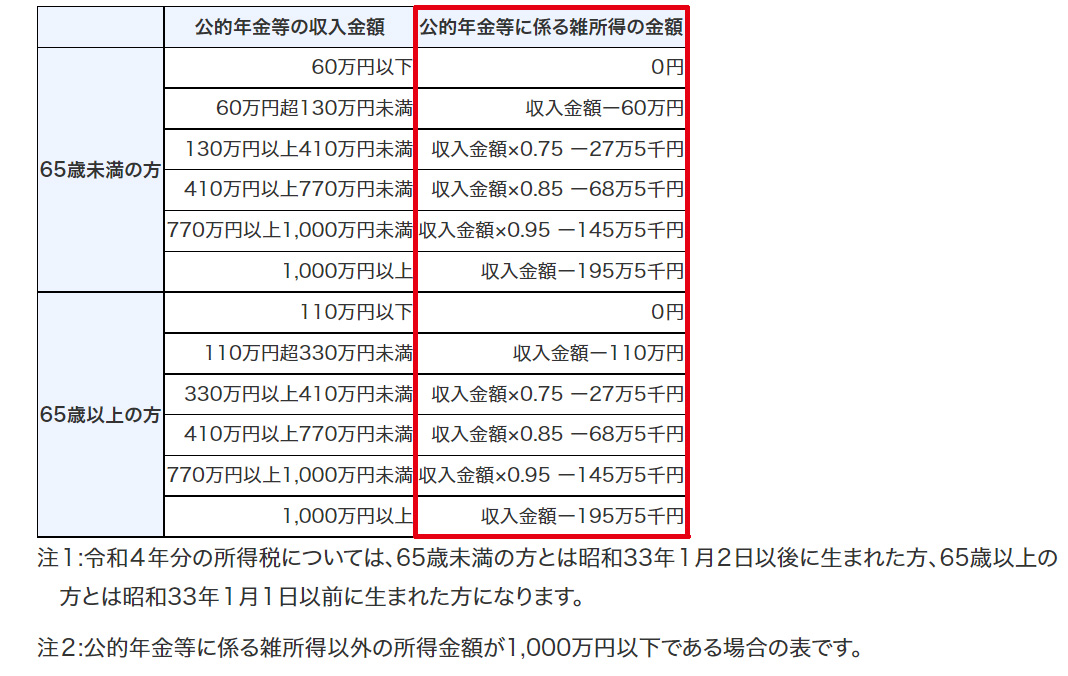

公的年金等の雑所得

受け取っている年金が公的年金等なら、下の図の赤枠の部分が所得額となります。

公的年金等に係る雑所得の速算表

なお、注意書きにもある通り、こちらは「公的年金等以外の所得合計が1000万円以下」限定の表です。年金以外の所得額が1000万円を超えるなら、次のリンクで公的年金等の所得額をご確認ください。

生命保険契約などに基づく年金など

受け取っている年金が、生命保険契約や生命共済契約に基づく年金や互助年金などであれば、次の式で計算した金額が所得額となります。

※1 収入金額=公的年金等以外の年金の収入金額+剰余金や割戻金

※2 必要経費=公的年金等以外の年金の収入金額×(保険料又は掛金の総額÷年金の支払総額又は支総額の見込み額)

Q6.退職者の年末調整はするとおっしゃっていたと思うのですが、不要ではないでしょうか。

A.年内の再就職の見込みなどがないときなどは、退職時に年末調整をします。

年末調整というと「その年の12月に行うもの」というイメージを持たれがちですが、実は違います。病気などによる退職で再就職の見込みがないときや死亡退職のとき、出国のときなどは、退職のときに年末調整を行います。

| 年末調整の対象となる人 | 年末調整を行う時 |

|---|---|

| ⑴年の中途で死亡により退職した人 | 退職の時 |

| ⑵著しい心身の障害のため年の中途で退職した人で、その退職の時期からみて本年中に再就職ができないと見込まれる人 | 退職の時 |

| ⑶12月中に支給期の到来する給与の支払を受けた後に退職した人 | 退職の時 |

| ⑷いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が103万円以下である人(退職後本年中に他の勤務先等から給与の支払を受けると見込まれる人を除きます。) | 退職の時 |

| ⑸年の中途で、海外の支店へ転勤したことなどの理由により、非居住者となった人 | 非居住者となった時 |

退職して年内に別の会社に就職する予定なら、退職した会社での年末調整は不要です。しかし、病気や死亡などで再就職が見込めないケースなら、年末調整を行うことになります。

ただ、ご質問者様のおっしゃるとおり、退職時に年末調整にするケースはまれです。通常は、次のような対応を取ることになります。

- 退職後、別の会社に転職した→転職先の会社で年末調整をまとめて行う

- 退職後、転職せずに年越しをした→年明けに自ら確定申告をする

Q7.配偶者控除、配偶者特別控除の理解が難しい。

A.もっとも大きな違いは、妻や夫の所得額が「48万円以下」かどうかです。パートやバイトの年収があるなら「103万円以下かどうか」で判断します。

配偶者控除か配偶者特別控除かを判断するなら、次の流れで見ていくといいかもしれません。

上記フローチャートで配偶者控除か配偶者特別控除のどちらかになった後、控除額を計算します。配偶者控除の金額は、配偶者の年齢と本人の所得額で割り出します。配偶者特別控除の金額は、本人と配偶者それぞれの所得額から算出します。

ただ、厳密には「配偶者が青色事業専従者や白色事業専従者でないこと」「他の人の扶養控除の対象親族となっていないこと」なども条件となります。

このフローチャートは、「夫婦2人だけで生活している」「会社員の夫と妻と子だけで暮らしている」など、家族構成や生活状況がシンプルなケースでお使い下さい。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

[democracy id=”316″]