子どもと話したいお金と税金のはなし[第5回]:地震・雷・火事・大雪。トラブルと税金のはなし。

おんすけと学ぶ税務情報

大人になるために避けてとおれない、けれど難しいお金や税金のこと。本コラムでは、経営者や経理担当者のみなさんが子どもとお話をするきっかけになるように、お金と税金のトピックについて、身近な事例を取り上げて解説します。

近年、全国各地で大規模な自然災害が毎年のように頻発しており、もはや他人事とはいえない状況です。また、振込め詐欺などの特殊詐欺による被害も増大しています。災害や詐欺などで被害を受けた場合、税金のルールではどのような救済措置が設けられているのでしょうか?

第5回では、災害や詐欺などのトラブルと税金の関係にスポットを当ててみましょう。

Contents

所得税の救済措置(災害減免法と雑損控除)

災害は、いのちだけでなく、暮らしや生活も脅かします。災害により損害を受けた場合に利用できる税金の救済措置として、「災害減免法」と「雑損控除」があります。

「災害減免法」は、その名のとおり、震災・風水害・火災などの自然災害によって住宅や家財に損害が生じたときに税金の負担を減免できる制度です。

もう一方の「雑損控除」はもうすこし対象が広く、自然災害だけでなく盗難や横領により受けた損害も救済の対象になります。「災害減免法」と「雑損控除」は同時に適用を受けることはできず、納税者はどちらか有利な方法を選択できます。

本コラムでは、後者の「雑損控除」について解説します。

雑損控除の対象は自然災害に限らない

雑損控除とは?

「雑損控除」とは、災害や盗難などにより、雑損控除の対象となる資産に損害を受けた場合に、一定金額の所得控除を受けることができる制度です(所得税法第72条)。税金がかかる所得金額から損害額をベースに計算した一定額を控除する(差し引く)ことで、税金の負担を軽減できます。損害額が大きく、災害が発生した年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、各年の所得金額から控除できます。

なお、災害や盗難などに備えて保険に加入していた場合は、保険金でカバーしきれなかった分をベースに所得控除の金額を計算します。

「雑損控除」の対象となる損害の原因は、以下のような場合です。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

「雑損控除」の対象となる範囲は広く、自然災害で被災した場合だけでなく、空き巣やひったくりなど、盗難や横領により受けた損害も救済の対象となります。以下では、「雑損控除」の対象となる例をいくつかみてみましょう。

雪下ろし費用

豪雪地帯では、屋根に積もった雪の圧力による家屋の倒壊を防ぐため、雪下ろしを業者等に頼むことがあります。この雪下ろしに関連する費用は「雑損控除」の対象です。

業者に依頼した雪下ろし費用のほか、除雪用具代、業者にふるまった食事代なども「雑損控除」の対象です。

ただし、家族に雪下ろしを依頼しアルバイト料や謝金を支払った場合は、「雑損控除」の対象になりません。家族として雪下ろしを行うことは、社会的・常識的な行動と考えられるためです。

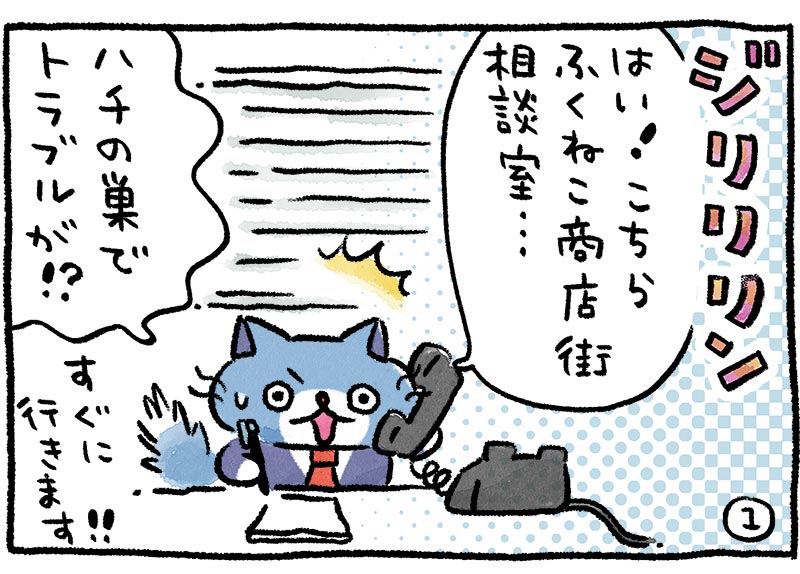

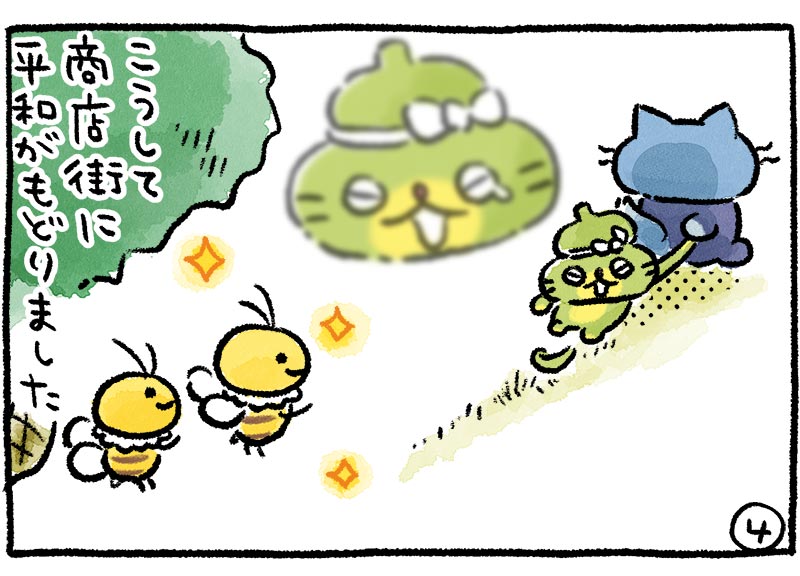

シロアリ・スズメバチ駆除費用

シロアリ被害による家屋の修繕費やスズメバチなどの害虫・危険生物の駆除費も、「雑損控除」の対象です。シロアリ被害などが、税金のルールにおける「害虫、害獣その他の生物による異常な災害」(所得税法施行令第9条)に該当するためです。

ただし、薬剤の散布費用や床下換気システムの費用など、被害を事前に防止するための費用は、「雑損控除」の対象にはなりません。あくまで切迫している被害に対処するための費用が対象であって、予防のための費用は該当しないのです。

マイカー通勤時の事故

マイカー通勤している人が交通事故を起こした場合、その事故が通常の注意義務をもってしても避けることができない事故であるときは、「人為による異常な災害」(所得税法施行令第9条)として「雑損控除」の対象となります。

ただし、もっぱら通勤や日常生活に使用している車やバイクに対する損害に限られ、事業用の車両や娯楽のために所有するスポーツカーやキャンピングカーなどに対する損害は、「雑損控除」の対象になりません。

振込め詐欺は対象にならない

次に、「雑損控除」の対象にならない例をいくつかみてみましょう。

詐欺や恐喝による被害

盗難や横領による損害は「雑損控除」の対象になりますが、同じ犯罪被害でも詐欺や恐喝による損害は「雑損控除」の対象になりません。たとえば、電話やメールで家族や公共機関の職員を名乗って現金をだまし取る振込め詐欺などの特殊詐欺の被害に遭った場合は、「雑損控除」の適用を受けることができません。

アスベスト除去費用

自宅建物の取壊しに伴い支払ったアスベスト除去費用は「雑損控除」の対象になりません。昭和50年頃は、アスベストを建築部材として使用することは一般的でした。そのため、その当時に建てられた建物のアスベスト除去費用は、「人為による異常な災害」とはいえないとされています。

事業用資産やぜいたく品に対する損害

災害や盗難により、事業用資産や、別荘・貴金属・骨董品などのぜいたく品に損害を受けたとしても、「雑損控除」の対象にはなりません。

自分の意思が判断のポイント

このように、災害や犯罪による損害であっても、すべてが「雑損控除」の対象となるわけではありません。

「雑損控除」の対象になるもの・対象にならないものの境界線はどこにあるのでしょうか?その判断のポイントは2つあります。

生活に通常必要な資産であること

「雑損控除」の趣旨は、「災難による損失が発生した場合に、租税負担公平の観点から、損失により減少した担税力に即応する形での課税を行おうとするもの」と解されています。

「雑損控除」は、あくまで生活に通常必要な資産の損失(生活上の損失)をフォローする制度であるため、事業に関係する資産やぜいたく品(注1)などは、その対象外とされるのです。

本人の意思に基づかない損害であること

詐欺や脅迫による被害は、前述した「雑損控除」対象として挙げられている災害(1 2 3)・盗難(4)・横領(5)のいずれにも当てはまらないため、「雑損控除」の対象となりません。ここでのポイントは、「納税者本人の意思に基づかない損害であること」です(注2)。

災害については、税金のルールで「自然現象の異変による災害又は生物による異常な災害」(所得税法施行令第9条)と定められています。自然災害は、人間の力では対抗できない現象であり、納税者本人の意思に基づかないことは明らかです。

一方で、人災である盗難や横領については、刑法にその定めがあります。振込め詐欺などの詐欺・脅迫が盗難・横領と異なるのは、騙されたり脅されたりしたことによりお金を渡しているものの、「自分の意思で」お金を渡している点です。

詐欺・脅迫は、盗難・横領と同様、犯罪被害であることに変わりはありません。しかし、そこに納税者本人の意思がある以上、詐欺・脅迫による損害は「雑損控除」の対象となりません。依然としてなくならない振り込め詐欺や還付金詐欺のような特殊詐欺の被害は、現在の税金のルールでは救済されないのです。

(注2)「雑損控除」の対象となる要件について、裁判例では以下の3つが示されています(平成23年11月17日大阪高等裁判所判決(租税訴訟資料第261-220 順号11810))。

- 納税者の意思に基づかないことが客観的に明らかなこと

- 納税者の関与しない外部的要因(他人の行為)によるもの

- 社会通念上通常ないことを原因として損失が発生したこと

増え続ける被害と税金のルール

「雑損控除」は「医療費控除」の制度とともに、1950年(昭和25年)に導入された古い制度です。「雑損控除」のしくみは何度も見直されていますが、詐欺を対象外とする考え方は依然として変わっていません。

詐欺手口が巧妙化し被害が増え続けている近年の状況を踏まえると、この税金のルールについて、みなさんはどう考えますか?「しょうがない」と思う人もいれば、「納得できない!」と思う人もいるでしょう。

税金のルールにおける救済措置の歴史に加えて、近年増加する災害被害などにより「雑損控除」を利用する人がどれくらいいるのか、詐欺被害がどれくらい増えているのかなどを調べることによって、さらなる見直しにより救済措置の拡充をおこなわなければならないのかが見えてくるかもしれません。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。