【後編】相続問題に備えるために家族信託を活用しよう!

税務ニュース

Contents

【前編】では、信託の定義と信託を家族で運用する「家族信託」のキホンについてご案内しました。今回は家族信託の具体的な活用例のうち主なものをご紹介します。

不動産の家族信託

近年における相続税の申告事績の概要をみると、相続財産の金額構成比としては不動産(土地・家屋)が約40%と最も高い割合を示しています(令和2年分 国税庁報道発表資料)。ちなみに平成23年分は約52%でした。地価の下落により土地部分の割合が減少しているとはいえ、不動産の構成比は依然高いままです。したがって国内の相続問題を考えるうえでは、やはり所有する不動産の処分や承継などについて無視できないといえます。

1. 不動産の処分・価値の維持

所有不動産を処分する目的として、主に生活資金の確保、金融商品の購入・運用、新しい物件の確保(建て替え・買い換え・大規模修繕など)が考えられます。物件の売却・リフォームには契約の締結が必要とされますが、所有者の意思・判断能力が著しく低下した状況による契約は、法律上無効となるため売買取引が成立しません。しかし家族信託を活用すれば、信託契約による受託者が受益者のために信託された不動産の売却や価値の維持などを行うことができるので、いざというときに困ることはありません。

| 将来の生活資金の確保 | 経済情勢が好転する時期・まとまった生活資金を確保したい時期まで待って売却する方針の場合。換金した資金も受託者が管理できる。 |

|---|---|

| 所有財産の組み換え | 不動産を所有または運用するよりも、金融資産で運用するほうが収益面や維持・管理面で有利・低負担と考えられる場合。組み換え後の金融商品を受託者が管理できる。 |

| 建て替え | 老朽化した物件を所有する高齢者が、建て替えの判断や手続きなどを受託者に任せたい場合。建て替え後の物件を受託者が維持・管理することもできる。 |

| 買い換え・新規購入 | 相続対策として、たとえば高齢資産家の所有不動産を処分して新たな物件に買い換えたり、所有金融資産を元手に新しい不動産を購入して全体の財産評価額を下げたい場合など。 |

| 大規模修繕・リフォーム | 将来における修繕工事内容や着工の時期など、適切な計画・実行を受託者に任せたい場合。高齢所有者の悪徳業者による被害をけん制する効果もある。 |

2. 不動産の相続税対策

所有不動産に更地がある場合、相続税対策としてその土地に賃貸用建物の建築を検討する人も多いと思います。賃貸用建物の敷地となる土地の相続税評価額は、更地のまま所有した場合の評価額より低くなるうえ、たいていは建物建築のため土地を担保に金融機関から融資を受けますので、その債務(相続時の借入金残高)を相続財産から控除できるからです。

ただし、たとえ相続税対策であるとしても賃貸事業を採用するわけですから、最低でも賃貸物件に係るコストを回収できる程度の収益の確保が必要で、適切な事業計画を立てたうえで実行しなければ、かえって不利益を被ることにもなりかねません。

したがって、当然のことながらまずは立地周辺の需要調査や建物建築・資金調達のプランニングから始めなければならず、加えて事業スタート後は入居者への対応を含めた賃貸管理業務なども担うことになります。ただ、高齢所有者本人がこれらすべてのアクションを自身で行うのはかなりの負担になります。そこで所有土地と金銭を信託財産とした家族信託を活用すれば、受託者に安定した賃貸事業の継続を任せることになるので、その結果として良質な形で財産を次世代に引き継ぐことに繋がります。

自社株の家族信託

自社株の承継も多くの中小企業オーナーにとって大きな問題です。周知のとおりでオーナーが所有する自社株式がそのまま後継者に引き継がれると、そのときからその後継者は株主の権利をすべて持つことになります。

<株主の権利(会社法第105条)>

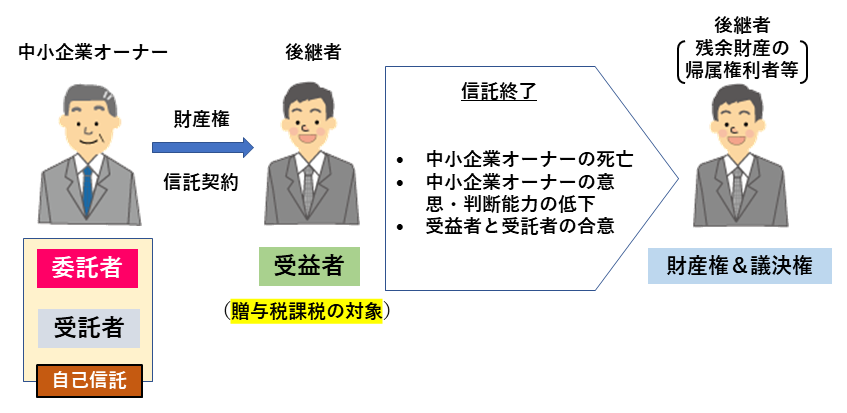

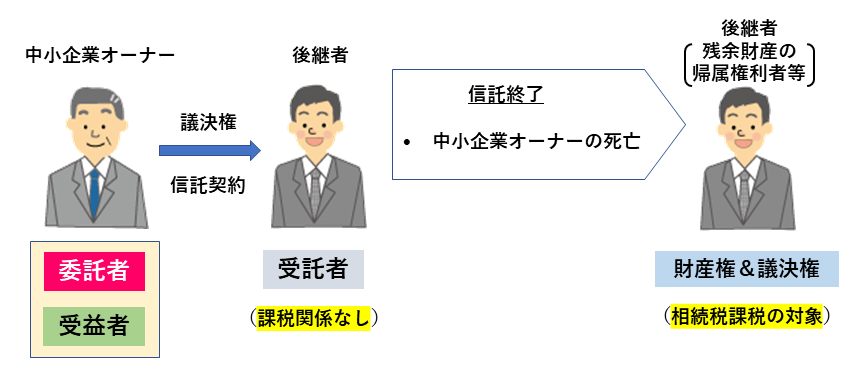

中小企業オーナーは、後継者に財産権のみ、または議決権のみを渡すという旨を信託契約において定めることができます。信託を活用して財産権のみを渡された後継者は「受益者」となる一方で、議決権のみを渡された後継者は「受託者」となります。後継者が信託契約において定めた残余信託財産の帰属権利者等でもある場合、後継者は信託が終了した時点で財産権と議決権の両方を有することになります。

1. 後継者に財産権のみ渡す場合

この場合、受益者である後継者は、信託期間中に配当を得ることができるというメリットがあります。贈与税課税の問題が生じますが、信託設定時には株価が低く、その後将来にわたって株価が上昇すると予想されるときには、相続時精算課税制度の活用と組み合わせることで信託設定時の贈与税の負担を一定程度軽減させることができるうえ、相続発生時には信託設定時の低い株価で相続財産に組み込まれるため、トータルで後継者の税負担が少なくなることがあります。

2. 後継者に議決権のみ渡す(受託者に議決権行使のみを任せる)場合

中小企業オーナーの自社株所有権が受託者に移転されるので、相続発生時には当該自社株は中小企業オーナーの遺産になりません。

信託契約において、中小企業オーナーを「議決権行使の指図者」とする旨を定めれば、中小企業オーナーは受託者である後継者に対して議決権行使に関与し続けることができます。

信託契約において、①中小企業オーナーの死亡を信託の終了事由とせず、②中小企業オーナー死亡後の次の受益者を後継者以外の相続人にも指定する旨を定めれば、自社株の分散を防止(受託者である後継者に議決権を集中)しつつ、配当などの受益権を他の相続人たちにも分け与えることができます。

ABOUT執筆者紹介

税理士 西原憲一

税理士 西原憲一

大阪市生まれ。大阪市立大学 商学部 卒業。監査法人系税務コンサルティング会社に勤務。

2000年3月 西原会計事務所を開設。2002年3月 FP総合事務所 ユナイテッド・エフピー・ファームを設立。2007年6月 株式会社UFPFに組織変更し、代表取締役に就任。近著に『マンガと図解でよくわかる インボイス 消費税の基本と手続きの仕方がわかる本』がある。

[democracy id=”310″]