漫画家・作曲家は確定申告のアフターケアが大事!予定納税の注意点と対策方法について解説。

税務ニュース

確定申告が終わってひと安心。しかし、所得税の納税は確定申告時の年1回だけとは限りません。一定の税額が発生している場合には、年の途中に「予定納税」の義務が生じることがあるのです。

特に、漫画家・作曲家などのクリエイターが平均課税制度を利用した場合は要注意。本コラムでは、所得税の予定納税の注意点と対策方法について解説します。

Contents

所得税の予定納税とは?

予定納税とは、税金の前払いルールのことです。予定納税の対象者は、年の途中に所得税の前払いをしなければなりません。

予定納税をするかどうか、そして予定納税の時期や金額は、自分で自由に決めることはできません。予定納税の義務がある人には、おおむね6月15日頃までに税務署から通知が届きます。また、予定納税の時期は7月と11月、予定納税の金額は前年の所得税の3分の2(7月と11月にそれぞれ3分の1ずつ)と税金のルールで決められています。

予定納税の義務がある場合、納付期限を過ぎると延滞税という追加の負担が発生してしまうため注意しましょう。

予定納税の対象となる人は?

予定納税の対象者かどうかは、前年の確定申告の納税額で判定します。

具体的には、前年の「申告納税額」をベースとして計算した「予定納税基準額」が15万円以上である場合に予定納税の義務が生じます。

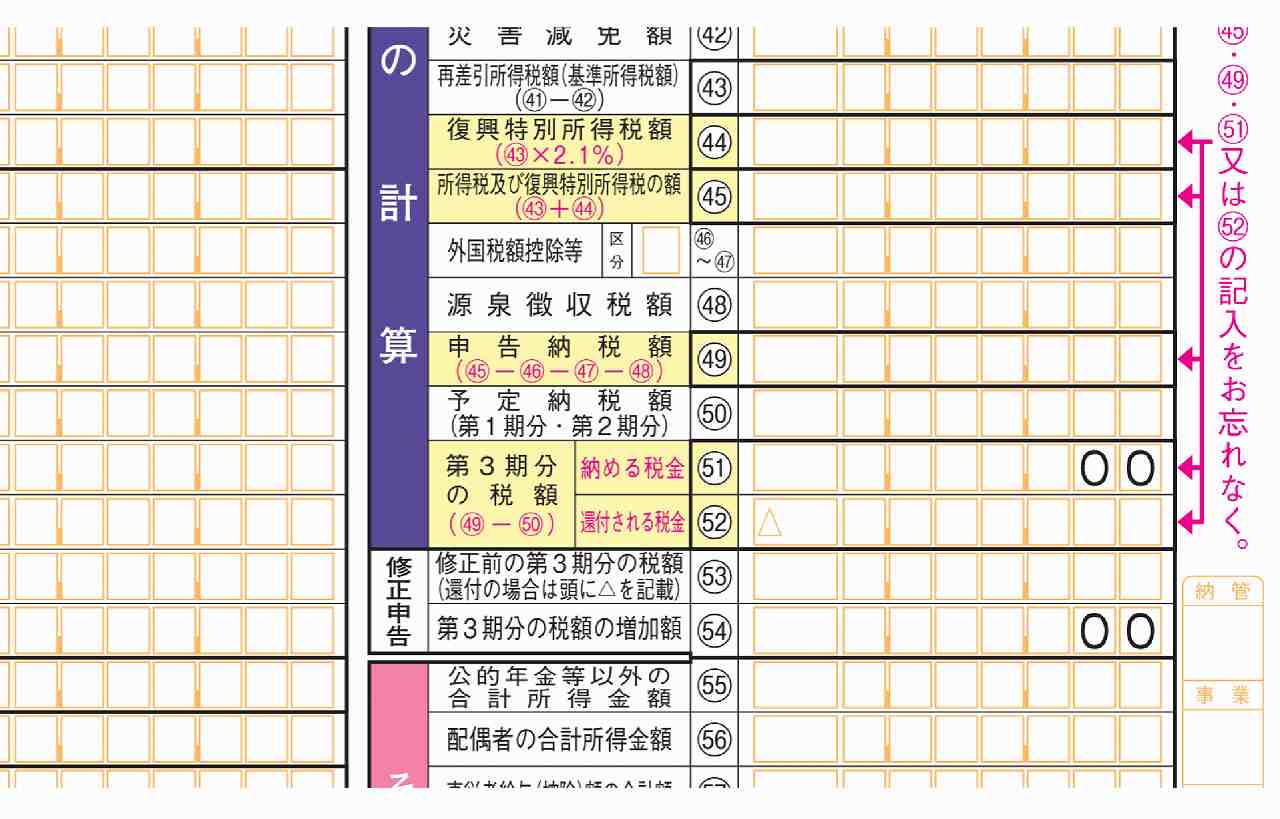

「予定納税基準額」は、確定申告書の第一表「申告納税額(49)」欄で確認できる「申告納税額」をベースに、以下のようなポイントをふまえて算出されます(図表1)。このように、予定納税と同様に所得税の前払いの性質を有する源泉所得税については、これを予定納税の判定などに含めることがないよう配慮されているのです。

- ポイント①:復興特別所得税(44)を含めた金額である。

- ポイント②:源泉所得税(48)は差し引き「後」の金額である。

- ポイント③:前年の予定納税額(50)は差し引き「前」の金額である。

以下で説明する特殊なケースに当てはまらない場合には、前年の「申告納税額」がそのまま「予定納税基準額」になります。予定納税額は「予定納税基準額」の3分の2です(7月と11月にそれぞれ3分の1ずつ)。

(図表1)

平均課税を利用した漫画家や作曲家などは要注意!

「予定納税基準額」は所得の種類や災害減免法の有無などにより算出方法が異なるため、以下のような場合には注意が必要です。

- 前年所得に山林所得、退職所得等の分離課税の所得、及び譲渡所得、一時所得、雑所得が含まれている場合

- 前年所得に平均課税の適用を受けた臨時所得の金額が含まれている場合

- 前年の所得税において外国税額控除が適用されている場合

- 前年の所得税において災害減免法が適用されている場合

前年所得に譲渡所得などが含まれていたり、災害減免法の適用を受けていたりしたなどの場合には、これらがなかったものとして「予定納税基準額」を計算します。たとえば、不動産を譲渡したときの譲渡所得や保険の解約返戻金等の一時所得は、「予定納税基準額」から除外して計算を行います。

また、漫画家や作曲家が平均課税制度を利用して所得税額を抑えている場合にも、臨時所得について平均課税の適用がなかったものとして予定納税義務の判定や予定納税額の計算が行われます。そのため、契約金などの臨時的な収入が急激に増加した翌年には、多額の予定納税の通知が届いてしまうおそれがあるのです。

臨時所得が大きく増えた翌年は、以下で説明する予定納税の減額申請を検討するとよいでしょう。

予定納税は減額申請できる

予定納税の減額申請とは?

予定納税の減額申請とは、予定納税の義務があっても一定の要件に当てはまる場合に、所得税の予定納税額を減額できる制度です。たとえば、一時的に予定納税額を工面できない場合や、病気や災害による被害または経営環境の変化などにより所得が大きく減少する見込みがある場合が該当します。

まず、直接的に所得が少なくなる以下のケースが該当します。

・業績不振で本年の所得が前年よりも明らかに少なくなると見込まれる場合

・災害や盗難、横領により事業用資産に損害を受けた場合

次に、所得控除額や税額控除額が増加して間接的に所得が少なくなる以下のケースも該当します。

- 災害や盗難、横領により住宅や家財に損害を受け、雑損控除を受ける予定の場合

- 多額の医療費を支出したため、前年よりも医療費控除が増加する場合

- 配偶者(特別)控除、扶養控除、障害者控除、寡婦控除、ひとり親控除を新たに受ける場合や、これらの控除の対象となる人が増加した場合

- その他の所得控除(社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除など)の控除額が増加する場合

- 一定の寄付金を支出したため寄付金控除を受ける場合

- 住宅ローン控除などを新たに受ける場合や、これらの控除額が増加する場合

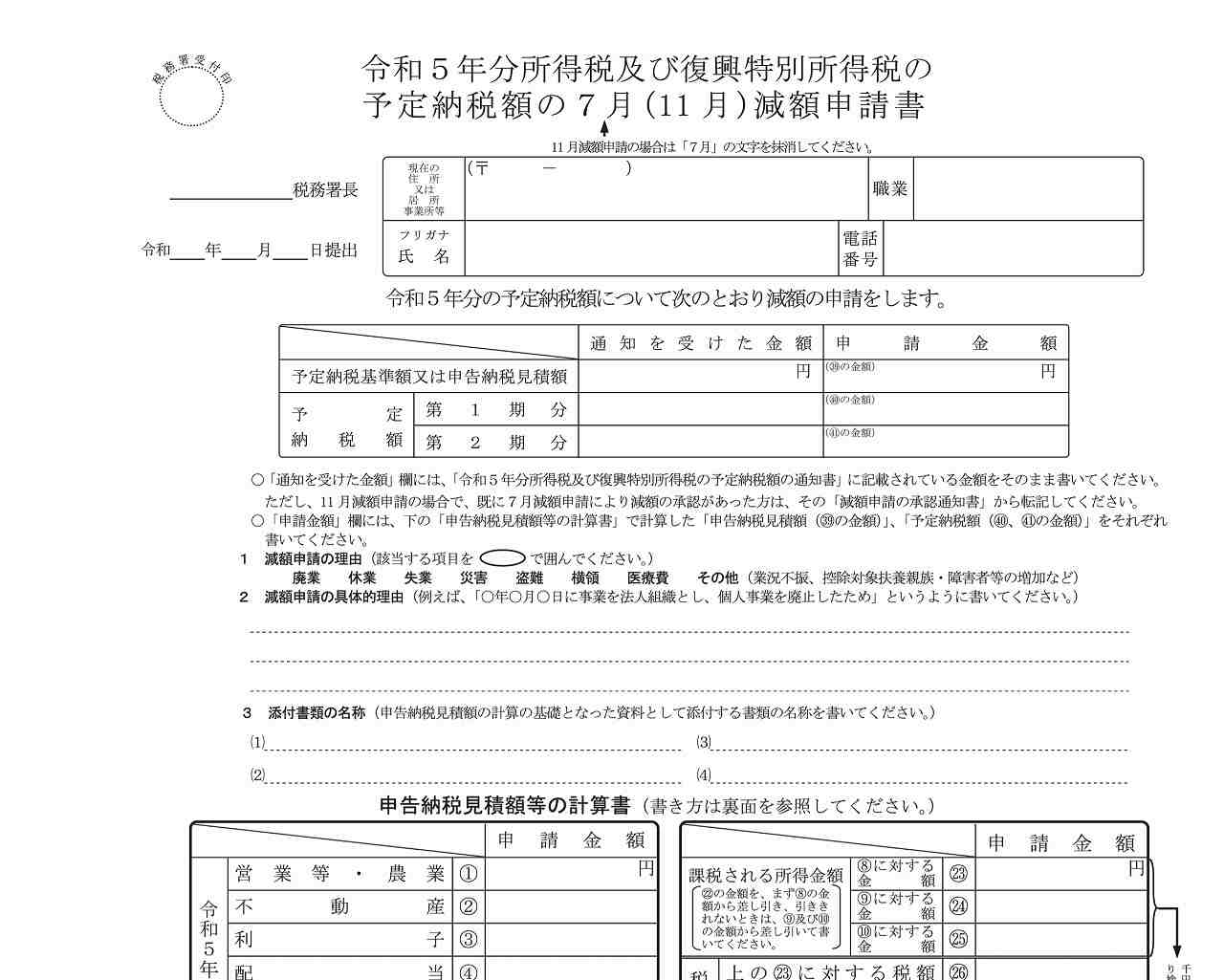

予定納税の減額申請の手続き

予定納税の減額申請を行うためには、所定の申請書(「所得税及び復興特別所得税の予定納税額の減免申請書」)を所轄の税務署長へ期限までに提出する必要があります。申請書に減額申請の理由などを記入し、添付書類と一緒に税務署に提出しましょう。添付書類は、減額申請の対象となる期間の損益計算書や計算の根拠書類です。税務署に提出し承認されれば、予定納税額が減額されます。

(提出期限)

第1期(7月)の減額申請:7月1日から7月15日まで

第2期(11月)の減額申請:11月1日から11月15日まで

確定申告後は予定納税のケアも忘れずに

予定納税の制度は、税務署が確実に税金を回収するためのしくみであるだけでなく、税金を一度にまとめて支払わなければならないという納税者の経済的負担を軽減する目的で存在している制度です。しかし、原稿料や印税などの収入が急増し平均課税制度を利用したなどの場合には、かえって納税者に過度の経済的な負担を強いるおそれがあるという落とし穴もあります。

本コラムで解説した所得税の減額申請の制度は、納税者の経済的負担を軽減し、適切な税額を納付してもらうという趣旨で設けられています。所得の大幅な変動や特別な事情が生じた場合には、所得税の減額申請を検討してみてはいかがでしょうか。申請期間が決まっているため、該当する場合は忘れずに申請するようにしましょう。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。