個人事業主も活用したいクラウドファンディングのしくみと税金[第1回]:クラウドファンディングのしくみ

起業応援・創業ガイド

Contents

近年、フリーランスや個人事業主も活用できる資金調達手段として注目されているクラウドファンディング。何回かの連載で、フリーランスや個人事業主が知っておきたいクラウドファンディングのしくみと税金について解説します。第1回ではクラウドファンディングのしくみを概観してみましょう。

クラウドファンディングとは?

クラウドファンディングは、近年、世界的に注目されている資金調達手段です。

Crowd(群衆) × Funding(資金調達)の造語で、一般的には「新規・成長企業等と資金提供者をインターネット経由で結び付け、多数の資金提供者(=crowds:群集)から少額ずつ資金を集める仕組み」と説明されています。

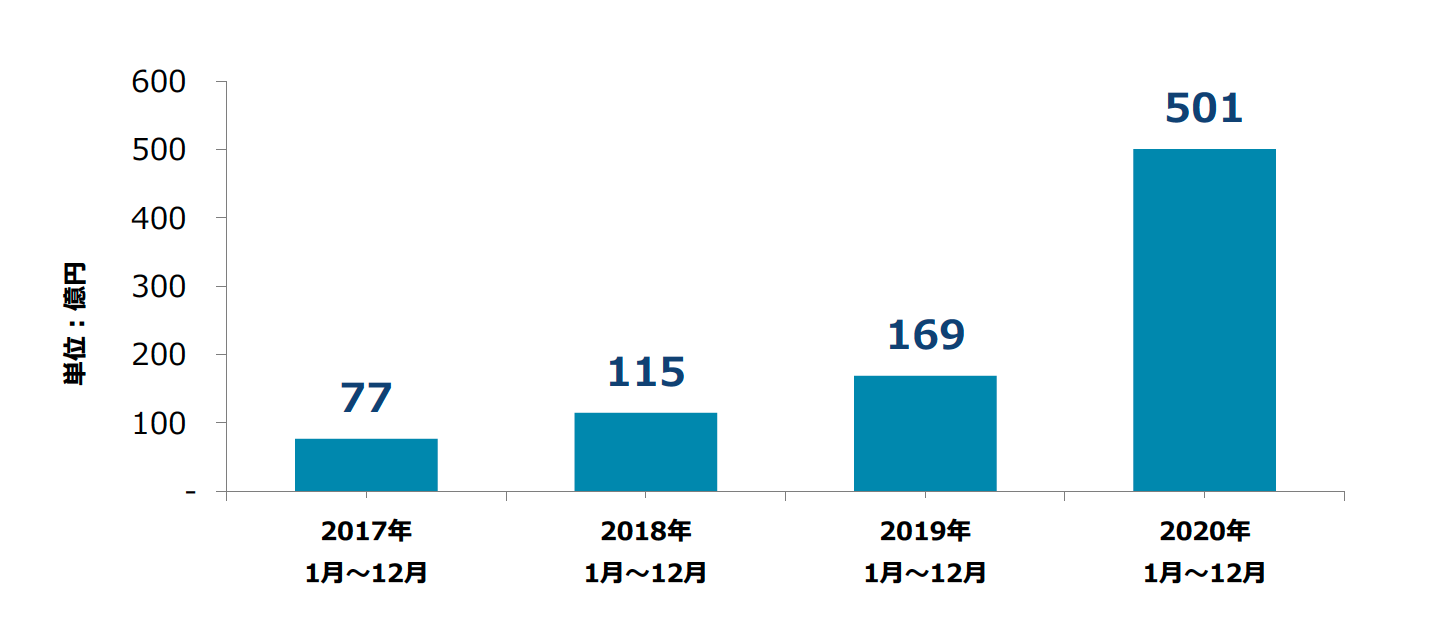

図表1は、近年のクラウドファンディング(購入型および寄付型)の市場規模の推移です。

クラウドファンディングの市場規模は急拡大しており、スモールビジネスの創業時や個人事業の開業時などにおける資金調達方法の一つとして浸透しつつあります。クラウドファンディングは、個人事業主やフリーランスも融資とはまた違った立ち位置で活用できる資金調達方法なのです。

(図表1)クラウドファンディング市場規模の推移

クラウドファンディングのしくみと活用法

クラウドファンディングのしくみ

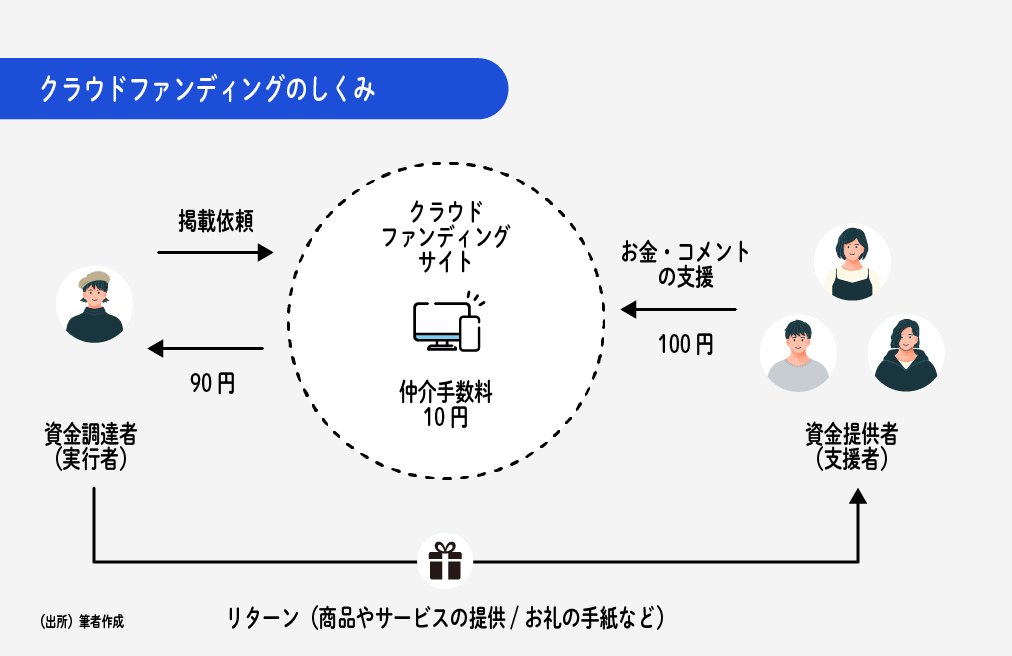

クラウドファンディングは仲介サイトを通じて実施します。支援を受けたい資金調達者はクラウドファンディングを仲介する「クラウドファンディングサイト」にプロジェクトを掲載して周知を行い、これに賛同した支援者がサイトを通じて資金提供をするというのが一般的なしくみです(図表2)。

(図表2)クラウドファンディングのしくみ

仲介サイトは、支援者が提供した資金から一定の手数料を差し引いた金額を資金調達者に支払います。たとえば図表2の場合、支援者が提供した資金100円から仲介手数料10円を差し引いた90円が、実際に資金調達者が受け取る金額となります。

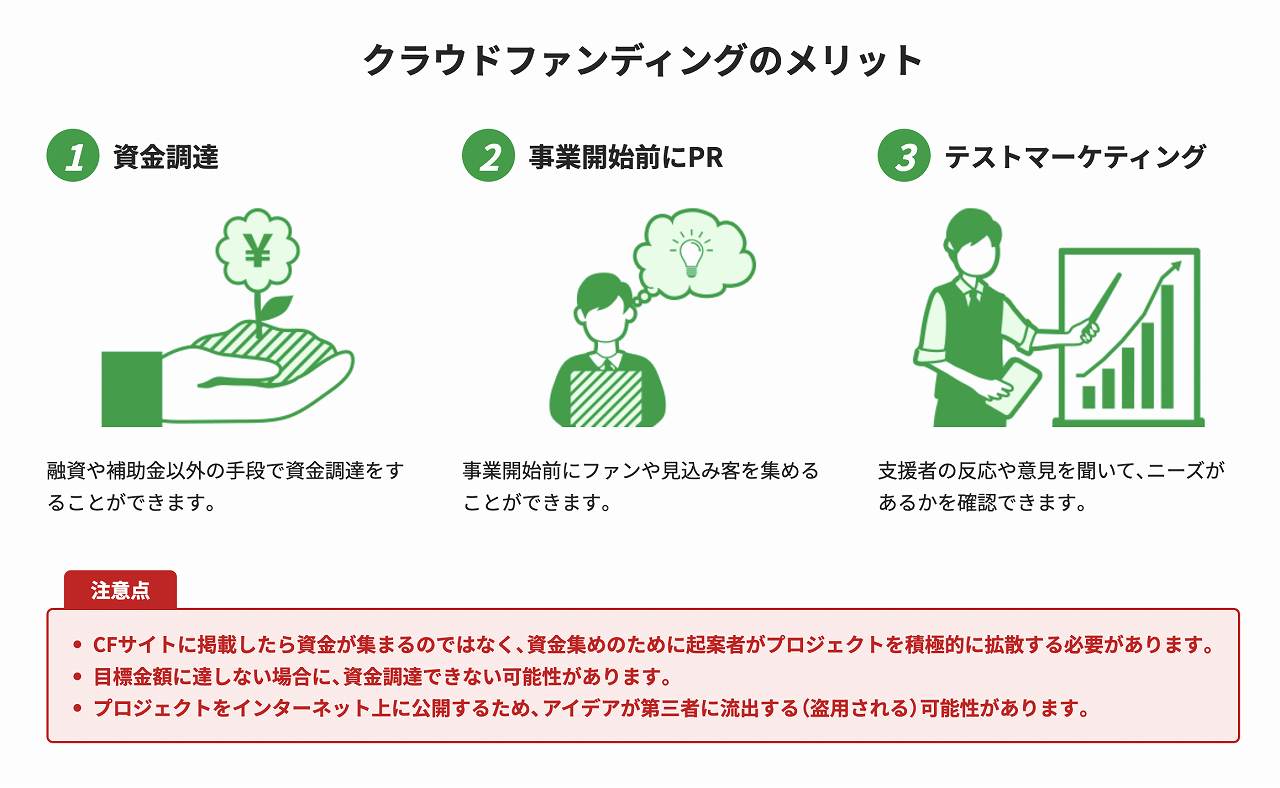

クラウドファンディングのメリットと活用法

特に開業時の資金調達や販売・広告活動に苦労することが多いのがフリーランスや個人事業主。従来、新しい商品やサービスを世に出すためには、自己資金、融資、借入れなどを元手に、販売ルートや広告宣伝を通じて販売・提供するのが一般的でした。フリーランスや個人事業主として開業してから日が浅く実績がないなどの場合には、融資や販売ルートの確保などが難しいケースが多かったのです。

この点、クラウドファンディングは、これから開発する商品やサービスの魅力を伝えることによりプロジェクトに必要な資金を支援してもらえる可能性があるだけでなく、支援者が事業者自体のファンとなり、中長期的な支援を行ってくれるといった副次的な効果も期待できます。そのため、フリーランスや個人事業主がクラウドファンディングにチャレンジするメリットは大きいといえるでしょう。最近では、新規事業の広告・PRや、商品やアイデアをテストマーケティングする意味合いでも活用されるようになっています。

しかし、クラウドファンディングだけですべての事業費をまかなうのは難しいのも事実です。そのため、広い視野をもって資金調達を行うことが重要です。新しい資金調達方法の選択肢として、クラウドファンディングを事業収入、融資、助成金などと組み合わせて活用すると良いでしょう。

(図表3)クラウドファンディングのメリットとデメリット

クラウドファンディングのデメリット

他方、クラウドファンディングではプロジェクトをネット上に公開するため、アイデアが第三者に流出してしまうというデメリットもあります。

また、仲介サイトに掲載したから資金が集まるというわけではありません。文章や写真などのプロジェクト紹介用コンテンツを充実させたり、SNSを活用したりするなどして、プロジェクトを積極的に拡散する必要があります。自分のプロジェクトについて相手に知ってもらい、共感と賛同を得て、支援の輪を広げていくことが重要なのです。

クラウドファンディングの類型

投資型と非投資型

クラウドファンディングには、金銭的リターンを目的とした「投資型」と、金銭的リターンを求めない「非投資型」という大きく2つの種類があります。

前者の「投資型」は、資金提供者(投資家)が資金調達者に対して、金銭的リターンを目的に資金を提供するものです。金融商品の性質が大きいため、それらを取り扱うプラットフォーム事業者は金融商品取引法の対象となり、金融商品取引業者の登録が必要です。

「投資型」には、資金調達者が資金の用途や金利、返済期間などをサイト上に記載し、資金提供者は掲載された情報をもとに融資する「融資型」と呼ばれるものや、インターネット通じて少額の株式を販売する「株式型」などが含まれます。

後者の「非投資型」には「購入型」と「寄付型」の2つのタイプがあります。これらは金融商品の性質がほとんどないため金融商品取引法の対象外です。

「購入型」は資金調達者が資金提供者から集めた資金を活用して商品・サービスを開発し、資金提供者に完成した商品・サービスを提供するものです。商品などの開発資金を大人数で提供し、完成品を受け取ることから、実態としては共同購入に近い性質があります。

「寄付型」は、被災地の支援や社会的活動などのために寄付を集めることを目的とし、経済的な見返り(リターン)は想定されていないものです。リターンは、たとえばお礼の手紙、イベント参加やノベルティなどです。近年では、地方自治体とプラットフォーム事業者が連携して行う、ふるさと納税のスキームを用いた寄付型クラウドファンディングも実施されています。

all or nothing方式とkeep it all(all in)方式

クラウドファンディングによる資金調達の方法には、「all or nothing方式」と「keep it all(all in)方式」があります。前者は目標額を下回る資金しか集まらなかった場合、資金調達者に資金が渡らずに終了するものです。後者は目標額を下回った場合でも資金調達者に資金が渡されるものです。

目標金額を達成できないと実施することができないプロジェクトやリターンを企画している場合は、all or nothing方式を利用すると良いでしょう。

また、keep it all(all in)方式の場合、サイト内にあらかじめ目標金額のうち集まった資金額ごとに実行する事業内容や優先順位を表記するなど、資金の具体的な使途を明確にすることが信頼性を高めるうえで重要です。

| all or nothing方式 | keep it all(all in)方式 |

|---|---|

| • 目標金額を達成した場合にのみ支援金を受け取れる。達成しなかった場合は支援がキャンセルされ返金される。

• 目標金額を達成した場合、プロジェクトを実施しなければならない。 • 目標金額を達成した場合のみ、リターンを履行する義務が生じる。

|

• 目標金額を達成しなかった場合でも、集まった分だけ支援金を受け取れる。

• 目標金額を達成しなくても、集まった支援金額の多寡を問わず、プロジェクトを実施しなければならない。 •目標金額を達成しなくても、リターンを履行する義務が生じる。

|

このように、クラウドファンディングにはいくつか種類がありますが、その種類ごとに関係する税金も異なるため注意が必要です。次回は、クラウドファンディングに係る税金について解説します。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。