こんなときにも!?な確定申告をピックアップして解説!

税務ニュース

Contents

まもなく令和4年分の確定申告がスタートします。昨年までは確定申告をしていなくても、今年は確定申告をするべき、もしくは確定申告をしたほうがいいケースがあります。あるいは確定申告をしていたとしても、昨年までとは違った計算手続を含めなければならない場合も考えられます。そんな中でも特に留意すべき点のうち主なものをピックアップして解説します。

年間の給与収入が2,000万円を超える

1. 年末調整ができず、確定申告をしなければならない

お勤めの方で年収2,000万円を超えると、勤め先で年末調整ができず、本人が確定申告しなければなりません。通常、他に所得がなければ確定申告により源泉徴収された税金が還付される場合がほとんどです。注意が必要なのは、令和2年分から「所得金額調整控除」という計算手続ができたことです。現役世代では「子ども・特別障害者等を有する者等の所得金額調整控除」が関係しますが、要件に合う場合には、下記の計算式に基づいて調整控除額を求め、給与所得から差し引きましょう。

<所得金額調整控除の要件>

次のいずれかに当てはまる場合

- 本人が特別障害者

- 年齢23歳未満の扶養親族を有する

- 特別障害者である同一生計配偶者または扶養親族を有する

<所得金額調整控除額の計算式>

所得金額調整控除額 = (給与収入(※)- 850万円)×10%

※給与収入が1,000万円超の場合は1,000万円(つまり15万円が上限額)

2. 財産債務調書(合計表)の提出が必要なこともある

富裕層の適正な課税を確保するため、次の①と②の両方に該当する場合には、確定申告書の他に、「財産債務調書」と「財産債務調書合計表」を提出しなければなりません。未提出や記載不備がある場合、その財産または債務に係る過少申告加算税などが5%加重されます。

② その年の12月31日においてその価額の合計額が3億円以上の財産またはその価額の合計額が1億円以上である国外転出特例財産を有する

黒字の所得のほかに赤字の所得が出た

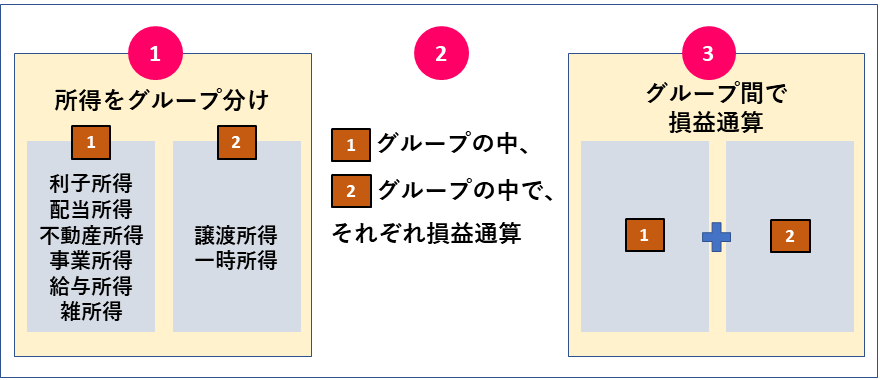

通常、事業や投資などで損失が出たとき、所得金額はゼロとして取り扱います。しかし事業所得や不動産所得などの特定の所得において発生した損失については、別の所得と相殺することができます。これを「損益通算」といいます。

1. 損益通算のイメージ

2. 損益通算ができる所得

次の所得の損失(赤字)は他の黒字所得と相殺することができます。

※これらの所得であっても条件によっては損益通算できない場合もあります。

3. 損益通算の順序

お勤めの方で資格取得などの控除対象経費がかかった

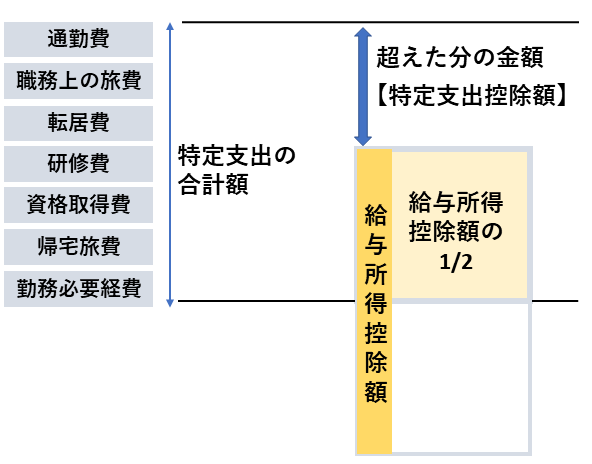

お勤めの方の場合、基本的には実額の必要経費の代わりに「給与所得控除」が設けられているのは周知のとおりです。しかしお勤めでも支出の種類や支出額などの要件を満たせば、一定額を給与所得控除額に上乗せすることができます。これを「特定支出控除」といいます。なお、特定支出控除を受けるためには勤務先が証明しなければなりません。「給与所得者の特性支出に関する証明の依頼書」を入手して必要事項を記入し、勤め先に提出して証明をしてもらいましょう。

1. 特定支出控除とは

2. どんな費用が特定支出になるのか

| 項目 | 内容 | |

|---|---|---|

| ①通勤費 | 通勤のために必要な交通機関の利用料金(航空機を除く)。自動車の場合は、燃料費、有料道路の料金、修理のための支出 | |

| ②転居費 | 転任に伴う転居のための支出のうち、転任後1 年以内に自己、配偶者、親族にかかる通常必要であると認められる運賃や料金。梱包資材の購入や運送中の損傷を目的とする保険料などもあてはまる | |

| ③研修費 | 職務の遂行に直接必要な知識や技術を習得することを目的として受講する研修費用(旅費交通費を含む) | |

| ④資格取得費 | 資格を取得するための支出で、その支出が職務の遂行に直接必要であるもの(結果として資格が取得できなくても認められる) | |

| ⑤帰宅旅費 | 単身赴任などで、勤務する場所または居所と配偶者その他の親族が居住する場所または居所との間の旅行に要する支出 | |

| ⑥勤務必要経費 | 図書費 | 書籍、新聞、雑誌その他の定期刊行物などで、職務の遂行に直接必要なもの |

| 衣服費 | 制服、事務服、作業服など、給与の支払者によって勤務場所で着用することが必要とされる衣服 | |

| 交際費 | 給与などの支払者の得意先、仕入先など職務上関係がある人への接待、供応、贈答などこれらに類する行為のための支出 | |

注1)その支出について給与等の支払者により補塡される部分があり、かつ、その補塡される部分につき所得税が課されない場合は、特定支出に該当しない。

注2)⑥勤務必要経費の上限額は65万円

3. 特定支出控除の適用がある場合の給与所得の計算方法はこれだ

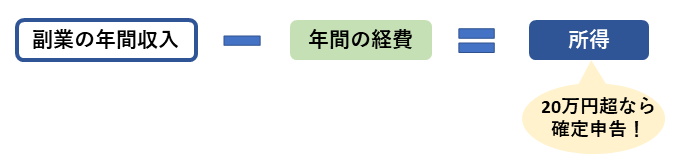

副業で20万円を超える利益が出た

お勤めの方でそのお勤め先の給与所得以外の所得について年間の所得合計が20万円を超える場合には、原則確定申告をしなければなりません。

1. 副業の内容によって所得の種類が異なる

| メインの勤め先とは別(サブ)の勤務先でアルバイト | 給与所得 |

|---|---|

| ネット通販、原稿執筆、講演、イラスト作成、フードデリバリーなど | 雑所得 |

| 小規模な不動産投資物件からの家賃収入 | 不動産所得 |

2. 収入、経費、所得を理解する

| 項目 | 内容 | |

|---|---|---|

| 共通 | 仕事に関連するもの | 文房具や仕事に関係する資料の購入費など |

| 通信費 | 仕事用に使用する携帯電話代など | |

| 物品販売 | 商製品に関する費用 | 販売する商品の仕入・製品の原材料、商製品の荷造り発送費用、商製品の保管のために借りている倉庫の賃料など |

| 取引先に関する費用 | 取引先との打ち合わせなどにかかった飲食代やお中元・お歳暮、冠婚葬祭費用など | |

| 広告宣伝費 | ネットやチラシに掲載した広告料など | |

| フリーランス | 消耗備品費 | 10万円未満のパソコン、カメラ、デスクなどの購入費など |

| 通信費 | インターネット料金など | |

| 不動産賃貸 | 税金 | 賃貸物件に係る固定資産税や不動産取得税など |

| 水道光熱費 | 賃貸物件の水道代、ガス代、電気代(借主負担除く) | |

| 外注費 | 不動産管理のために支払った管理手数料など | |

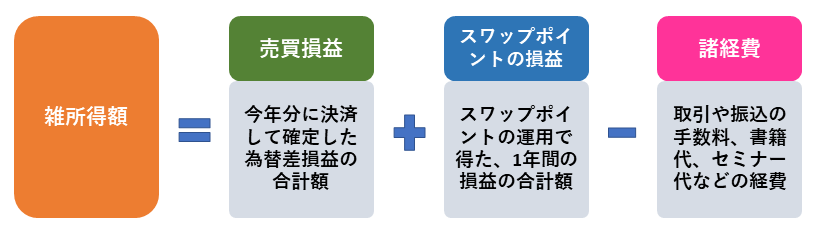

FX投資をして損益が出た

FX(外国為替証拠金取引)については申告分離課税の雑所得で、税率は20.315%(所得税15.315%、住民税5%)です。利益が出た場合は原則として確定申告が必要で、例外的にお勤めの方や年金受給者の方の場合は利益が20万円以下、無職や学生の方は利益が48万円以下の場合は申告不要です。なお、FXの損益は株式・投資信託などの損益と損益通算できません。ただし、CFD(差金決済取引)、日経225先物、日経225ミニ、商品先物など、同じ先物取引のグループの損益とは通算できます。

<FX取引の損益計算式>

総合課税の雑所得

暗号資産(仮想通貨)の取引については総合課税の雑所得になります。給与所得などの所得と合算して所得税は累進課税税率(住民税は一律10%)が適用されます。暗号資産の売却・他の暗号資産との交換・暗号資産による商品の購入により利益が出た場合に確定申告をしなければなりません。

所得金額の計算は、暗号資産を購入した時の単価を計算して利益を出します。「総平均法」と「移動平均法」の2種類の計算方法があり、税務署に事前に届出をしない限り「総平均法」が適用されます。

<暗号資産の損益計算式>

1. 総平均法の場合の単価の計算方法

1年間の購入時の時価合計額を購入合計数量で割る

| 日付 | 時価 | 取引 | 残数 | 合計金額 | 摘要 | 単価 |

|---|---|---|---|---|---|---|

| 5月2日 | 20万円 | +4 | 4 | 20万円 | ①購入時の時価の合計金額65万円 (=20万円+15万円+30万円) ②購入数量の合計数8単位 ③①÷② |

81,250円 |

| 7月7日 | 8万円 | △1 | 3 | 15万円 | ||

| 8月25日 | 15万円 | +2 | 5 | 30万円 | ||

| 10月1日 | 20万円 | △2 | 3 | 18万円 | ||

| 12月9日 | 30万円 | +2 | 5 | 48万円 |

2. 移動平均法の場合の単価の計算方法

購入ごとにその時点の合計金額を購入合計数量で割る

| 日付 | 時価 | 取引 | 残数 | 合計金額 | 摘要 | 単価 |

|---|---|---|---|---|---|---|

| 5月2日 | 20万円 | +4 | 4 | 20万円 | 20万円÷4単位 ⇒ | 50,000円 |

| 7月7日 | 8万円 | △1 | 3 | 15万円 | 新規購入なしのため単価は変わらない ⇒ | 50,000円 |

| 8月25日 | 15万円 | +2 | 5 | 30万円 | 30万円÷5単位 ⇒ | 60,000円 |

| 10月1日 | 20万円 | △2 | 3 | 18万円 | 新規購入なしのため単価は変わらない ⇒ | 60,000円 |

| 12月9日 | 30万円 | +2 | 5 | 48万円 | 48万円÷5単位 ⇒ | 96,000円 |