小規模事業者の税負担が「売上税額の20%」に。インボイス制度に2つの負担軽減措置。

税務ニュース

Contents

2022年12月16日、2023年度(令和5年度)与党税制改正大綱が公表されました。そのなかでも事業者にとって気になるのは、インボイス制度に関するトピックではないでしょうか?

本コラムでは、与党税制改正大綱で盛り込まれた小規模事業者を対象とするインボイス制度の2つの負担軽減措置について、やさしく解説します。

インボイス制度に2つの負担軽減措置

業界団体などから反対声明が発表され、フリーランス団体が反対運動を行うなど、漫画、アニメ、声優などのエンターテインメント業界で特に反響が大きかったインボイス制度。インボイス制度の導入により影響を受けるのは、企業から仕事を請け負うクリエイターなど、主に個人事業主・フリーランス・スモールビジネスなどの小規模事業者といわれています。

インボイス制度は予定どおり2023年10月1日からスタートしますが、新しい制度への移行にあたって混乱が生じないように、以下の2つの負担軽減措置が設けられる予定です。

② 中小事業者に対する事務負担軽減(少額特例)

消費税の税負担が「売上税額の20%」に(2割特例)

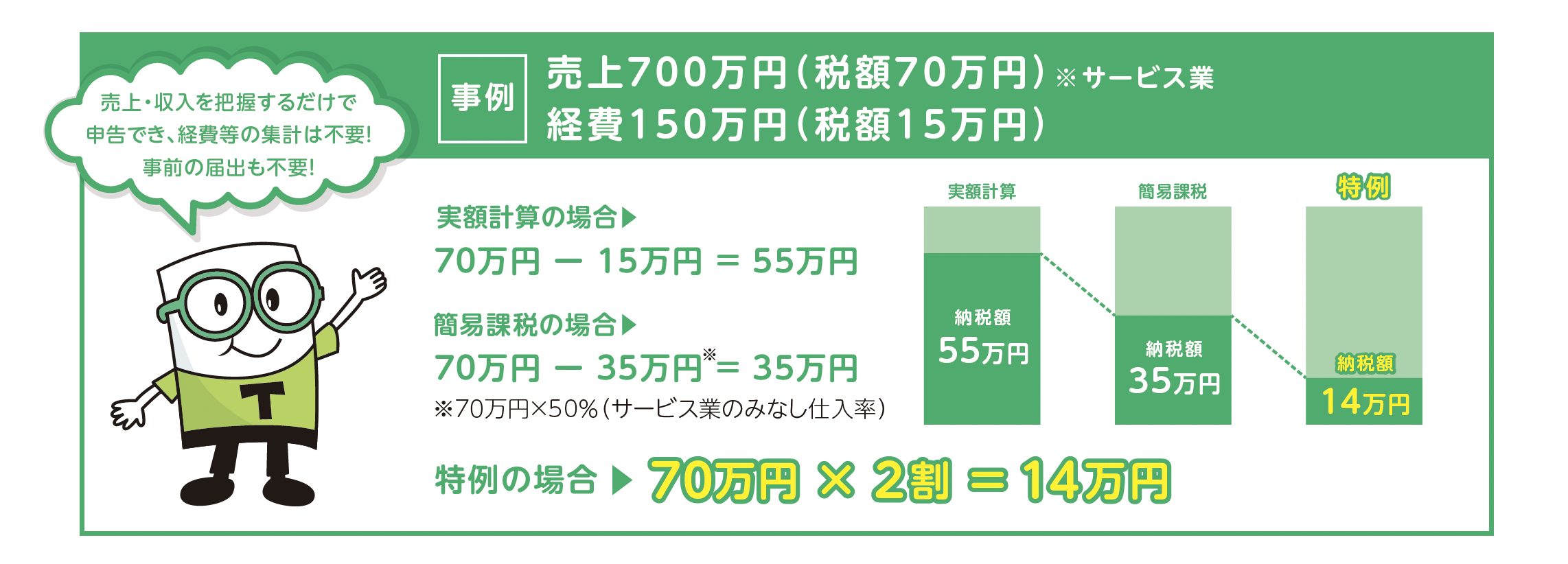

第1に、基準期間の課税売上高が1,000万円以下であるインボイス発行事業者を対象として消費税の税負担を軽減する3年間の経過措置が設けられる予定です。

これまで免税事業者だった人がインボイス発行事業者になった場合、消費税の納税額を売上(課税標準額)に対する消費税額の2割に軽減できます。この措置は、納税額の激変緩和を図ることを目的としています。

(対象事業者)

- 免税事業者がインボイス事業者に登録した場合

- 免税事業者が「消費税課税事業者選択届出書」を提出したことにより課税事業者となった場合

(対象期間)

令和5年10月1日~令和8年9月30日を含む課税期間

(個人事業者は令和5年10~12月の申告から令和8年分の申告まで対象)

つまり、2割特例の対象となるのは、「インボイス制度開始に伴い、免税事業者からあえて課税事業者(インボイス事業者)になった」というケースが該当します。

また、2割特例を受けるための事前の届出は不要です。消費税の申告書に適用を受ける旨を付記するだけで適用が可能です。

1万円未満の課税仕入(経費など)はインボイスの保存が不要に(小規模特例)

第2に、中小事業者の現場の実務に配慮し、インボイス制度の定着を図ることを目的とした6年間の経過措置が設けられる予定です。基準期間における課税売上高が1億円以下などの要件を満たした中小事業者を対象に、1万円未満の課税仕入(経費など)について、帳簿への一定事項の記載のみで「仕入税額控除」が認められます。

(対象事業者)

- 基準期間(2年前)の課税売上高が1億円以下の事業者

- 特定期間(法人の場合は前事業年度の上半期、個人事業主の場合は前年1〜6月)の課税売上高が5,000万円以下の事業者

(対象期間)

令和5年10月1日〜令和11年9月30日に行った課税仕入

本来は、ETC利用料などについてもインボイスの保存が必要とされていましたが、期限付きとはいえ、小規模特例により事業者の事務負担が軽減されることになります。

しかし、売上が1億円を超える事業者や、中小事業者であっても負担軽減措置の期限経過後は、1万円未満の少額取引についても、原則としてインボイスの確認・保存などが必要になります。クレジットカードで決済した経費などについても同様です。負担軽減措置の期間中に、経理業務フローの見直しなどの対策を講じておくことが大切です。

少額な値引き・返品は対応不要に

加えて、売上が入金される際に振込手数料相当額を値引きとして処理する場合などの事務負担を軽減する観点から、少額(税込1万円未満)の返還インボイスの交付義務が免除されます。

(対象者)

すべての事業者

(対象期間)

令和5年10月1日~適用期限なし

インボイス登録申請は2023年4月以降も可能に

国税庁は、インボイス制度の開始と同時にインボイス事業者になるためには2023年3月31日の申請期限までに登録申請を行うよう推奨してきました。これは、インボイス制度は非常に多くの事業者に影響し、申請書の審査に時間がかかることが想定されていたためです。

これまでは、申請期限経過後の2023年4月1日以降に登録申請をする場合、期限内にインボイス事業者への登録申請ができなかったことにつき「困難な事情」を申請書に記載して提出しなければなりませんでした。

しかし、この「困難な事情」の記載が不要となり、2023年4月1日以降に登録申請を行った場合でも、インボイス制度開始と同時にインボイス事業者への登録が可能になりました。その背景には、インボイス事業者への登録が全国的に伸び悩んでいる状況があると考えられます。

負担軽減措置は小規模事業者にとって朗報?

本コラムでは、現在予定されている小規模事業者を対象としたインボイス制度の2つの負担軽減措置について解説しました。

2割特例と小規模特例の2つの負担軽減措置は、インボイス制度に備えるという意味では、フリーランス・クリエイターなどの小規模事業者にとって朗報といえます。

しかし、留意すべきは、それが期限付きの措置であるということです。あくまで経過措置であるということを念頭に置いて、本来のインボイス制度に向けて準備を進めていくことが大切です。

また、消費税の計算方法は、結果として、従来の消費税の原則的な方法と簡易的な方法に加えて、2割特例を適用した場合という3つのパターンが可能になります。そのため、より詳細なシミュレーションが必要になる場合があるといえるでしょう。加えて、業種によっては、「あえて免税事業者のままでいる」という選択肢も依然として残されていることも指摘できます。

負担軽減措置があるからといって安心しきってしまうことなく、この経過期間を利用して、引き続きインボイス制度に対する正しい理解を深めるとともに、事前に対策を講じておくことが大切です。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。