【税理士が解説】住民税を合法的に節税する方法|仕組み・節税テクニック・注意点まで徹底解説

税務ニュース

住民税は、毎年の所得に応じて課税される「地方税」の一種です。

多くの方が「所得税の次に負担が大きい税金」として実感している一方で、実は仕組みを理解し、適切な手続きを行えば、合法的に節税することが可能です。

本記事では、住民税の基本から具体的な節税方法、そして注意点までを税理士がわかりやすく解説します。

Contents

1. 住民税の基本構造

課税タイミングとスケジュール

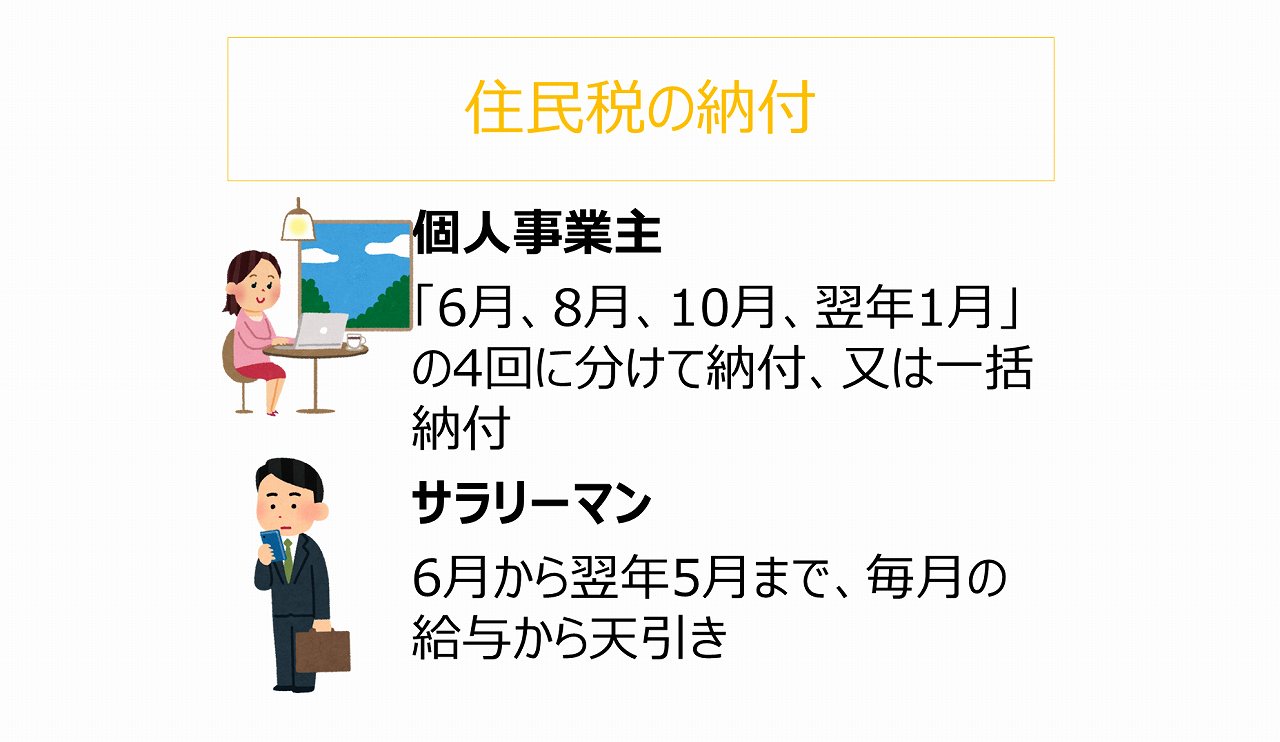

住民税は、1月1日~12月31日までの所得を基に、翌年に課税される仕組みです。

会社員であれば6月から翌年5月まで、給与から毎月天引き(特別徴収)されます。一方、個人事業主の場合は、6月・8月・10月・1月の年4回に分けて納付(普通徴収)することになります。

例)2024年の所得 → 2025年6月から住民税として課税

そのため、入社1年目は住民税がかからず、2年目から手取りが減るという仕組みも、ここに理由があります。

また、前年に500万円の所得があった方が、翌年退職して無収入になった場合でも、前年の所得に基づいて住民税は課税され続けます。 この「タイムラグ」が、住民税の特徴であり、負担感の原因でもあります。

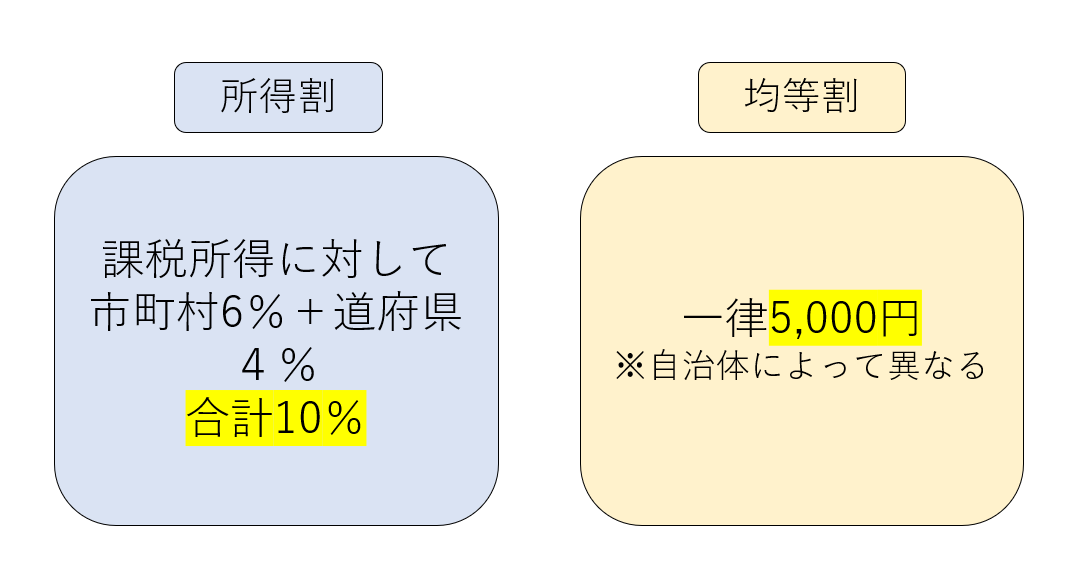

税率と計算方法

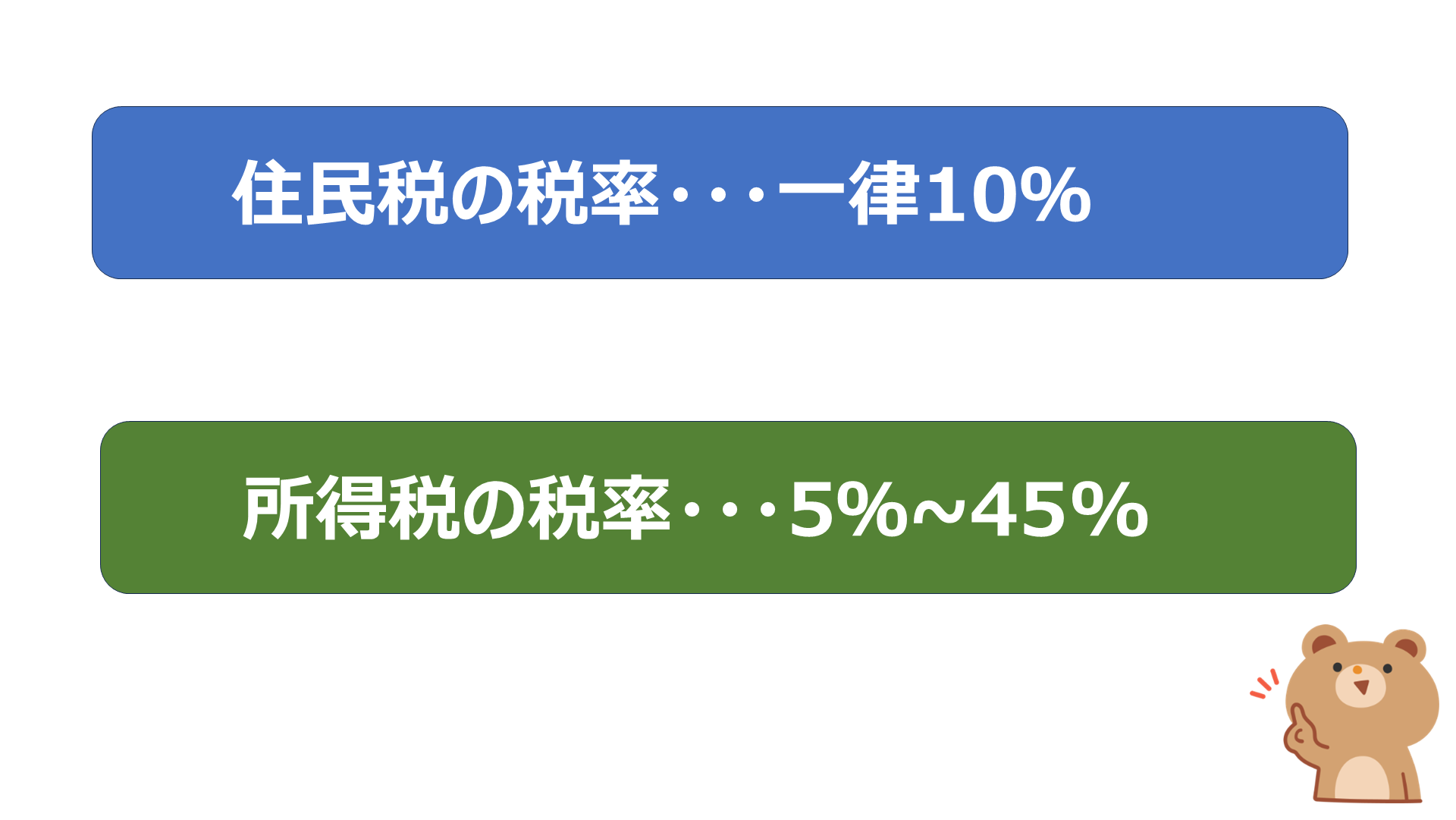

住民税は、全国一律で原則10%(所得割)が課税されます。

加えて、均等割(約5,000円)が上乗せされ、合計で10万〜数十万円の負担になることも珍しくありません。

所得税が累進課税(5〜45%)なのに対し、住民税はフラット税率であるため、一定の所得を超えると住民税の負担感がより重く感じられるようになります。

2. 所得を圧縮して課税ベースを下げる方法

住民税の節税は、「課税所得を減らす」ことで実現できます。以下の方法で、所得を正しく圧縮しましょう。

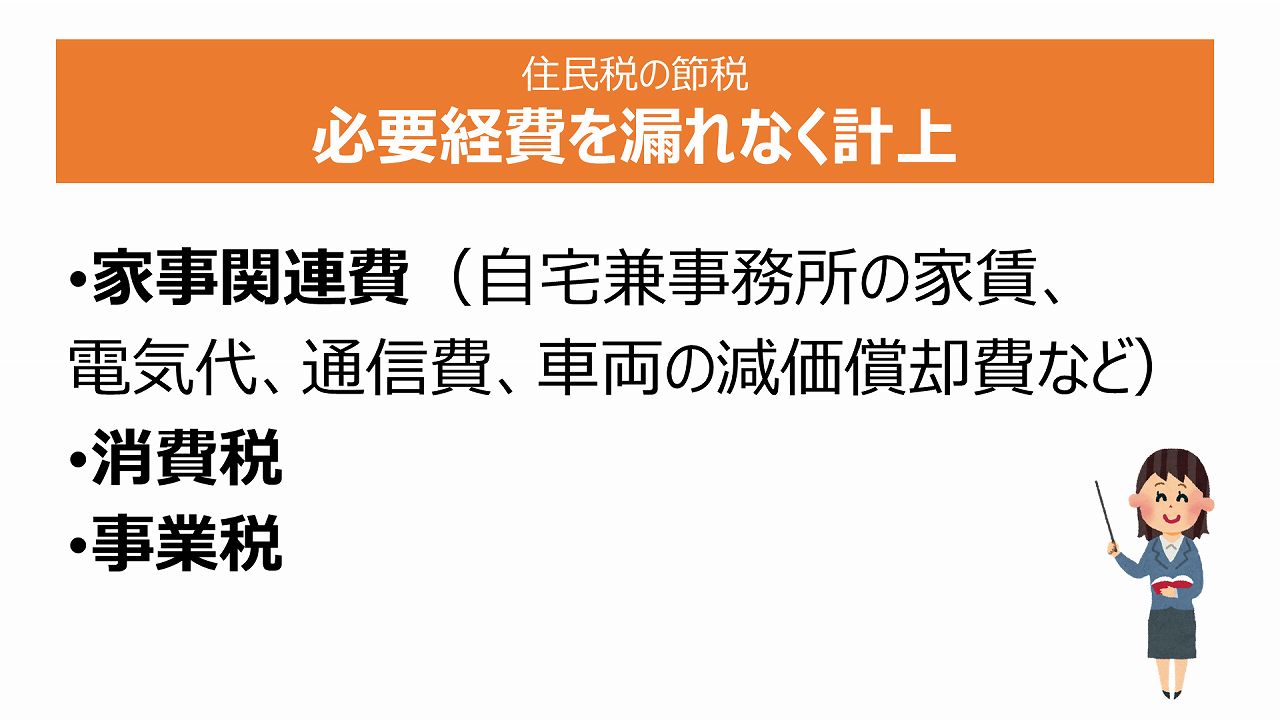

必要経費の計上漏れを防ぐ

個人事業主にとって最も基本かつ重要なのが、必要経費の正確な計上です。

漏れがちな経費としては、以下が挙げられます:

- 自宅兼事務所の家賃・光熱費(按分が必要)

- 通信費(携帯・ネット回線)

- 減価償却資産(パソコン・業務用車両など)

- 税金(事業税、消費税など)

これらを適切に計上することで、課税所得が減少し、住民税の負担も軽減されます。

青色申告による特別控除を活用

白色申告から青色申告へ切り替えることで、最大65万円の青色申告特別控除を受けられます。

これは、10%の住民税換算で年間6.5万円の節税効果がある計算です。

帳簿作成などの負担はありますが、メリットは大きく、節税目的でも非常に有効です。

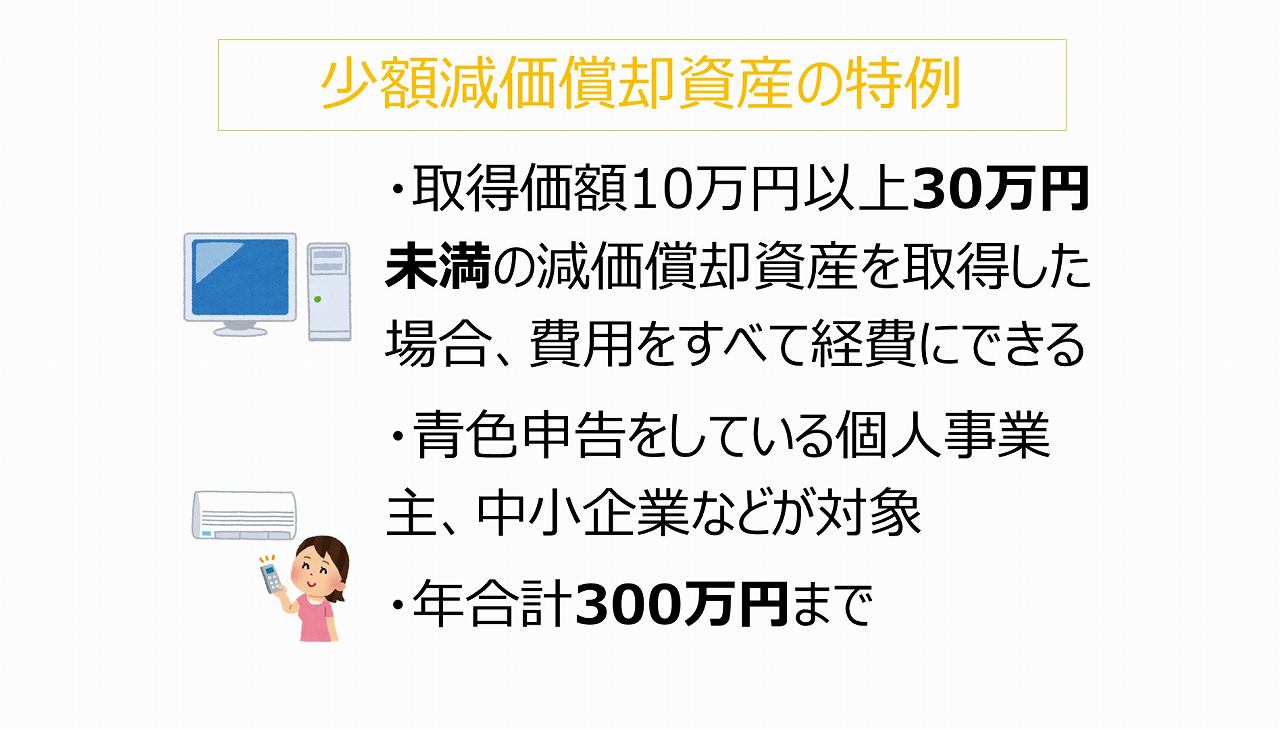

少額減価償却資産の特例を利用

青色申告を行っている個人事業主は、10万円以上30万円未満の減価償却資産を、1年で一括費用計上(特例)できます。

年間300万円まで対象となり、利益圧縮による節税効果は大きいです。

3. 控除を最大限活用する方法

住民税は、所得控除の活用でも大きく節税が可能です。以下は、とくに利用価値の高い代表的な控除です。

小規模企業共済

個人事業主・役員が利用できる退職金制度です。掛金は全額所得控除の対象で、月7万円の掛金なら年間84万円が控除されます。

iDeCo(個人型確定拠出年金)

iDeCoの掛金も全額が所得控除対象であり、運用益も非課税。受取時にも大きな控除があるなど、節税と老後資産形成を両立できる制度です。

※原則60歳まで引き出せない点には注意が必要です。

医療費控除

家族分を含めて年間10万円(または所得の5%)を超える医療費を支払った場合、確定申告で控除が受けられます。

通院費や市販薬、レーシック手術費用も対象に含まれることがあります。

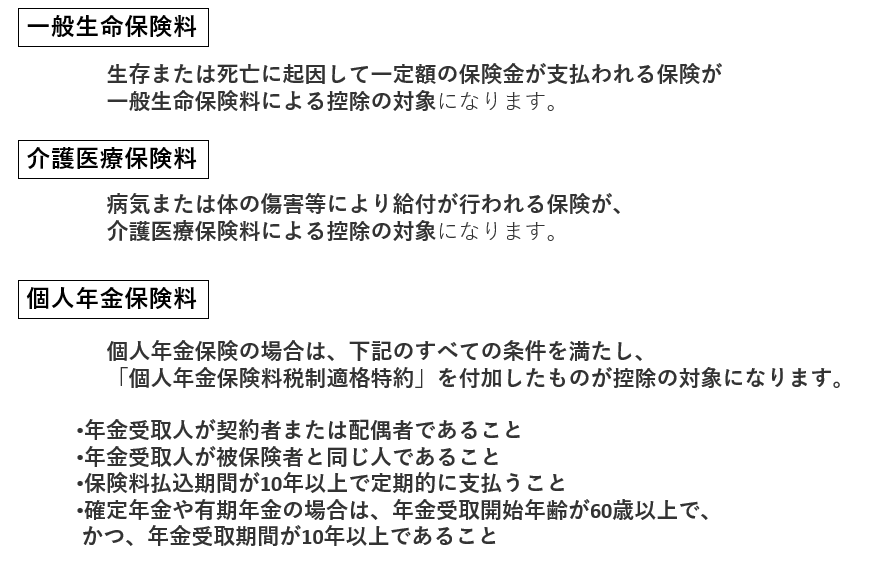

生命保険料控除

住民税では、生命保険料・介護保険料・個人年金保険料の3区分で、最大7万円までの控除が可能です。

扶養控除

16歳以上の扶養親族がいる場合、33万円〜45万円(住民税)の控除を受けられます。

別居している高齢の親族も対象になるため、見落とさないようにしましょう。

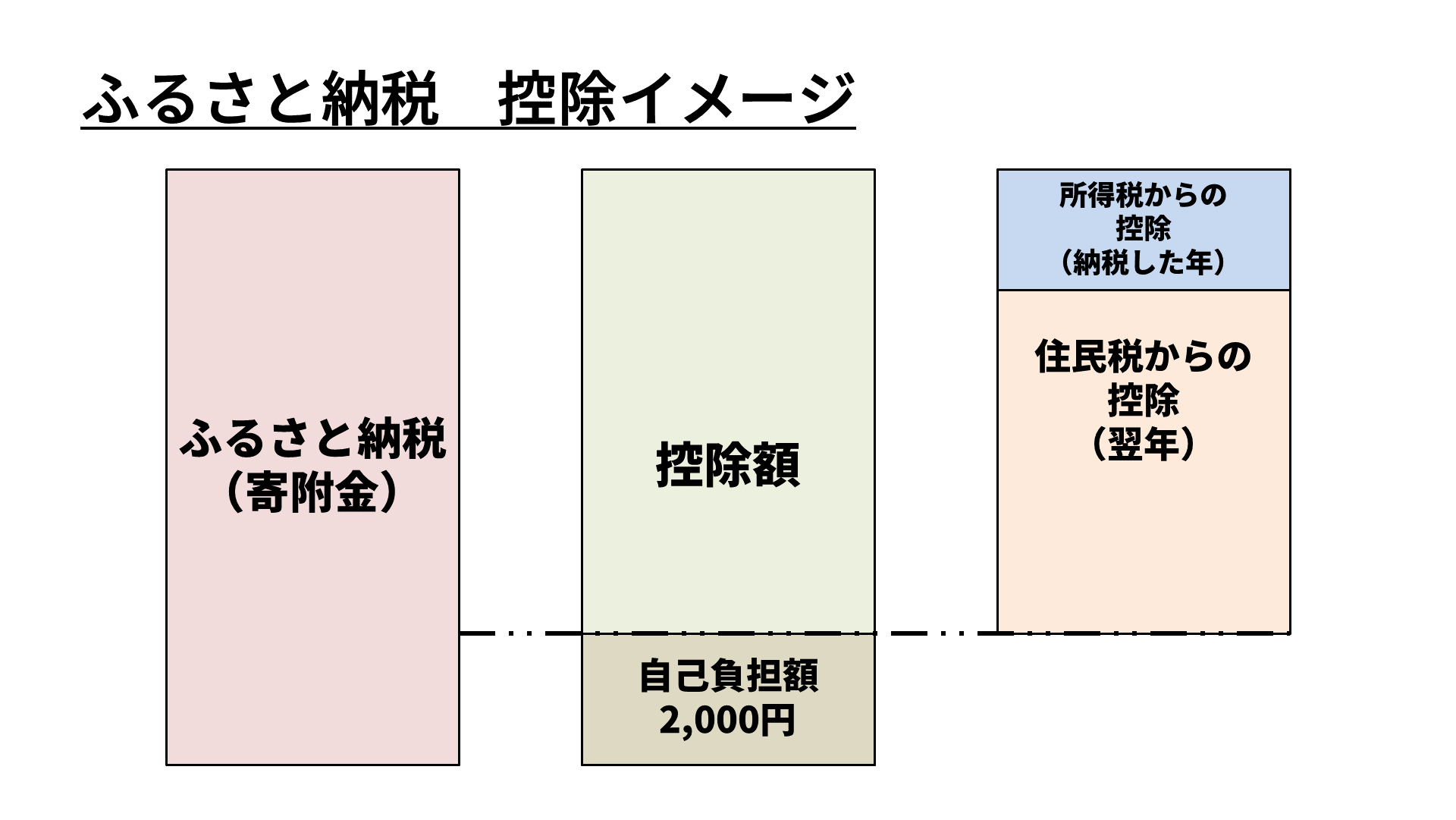

ふるさと納税(寄附金控除)

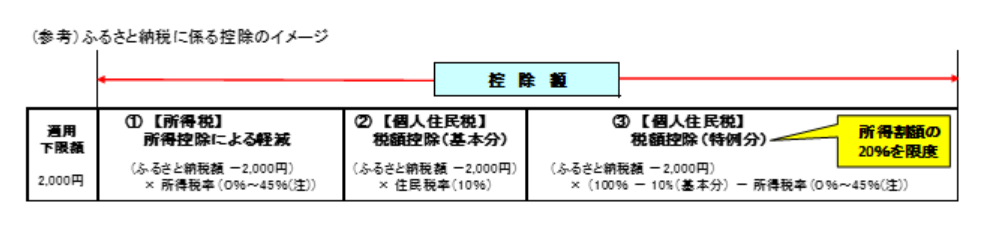

控除上限額内であれば、寄附金のうち2,000円を除く全額が住民税・所得税から控除されます。

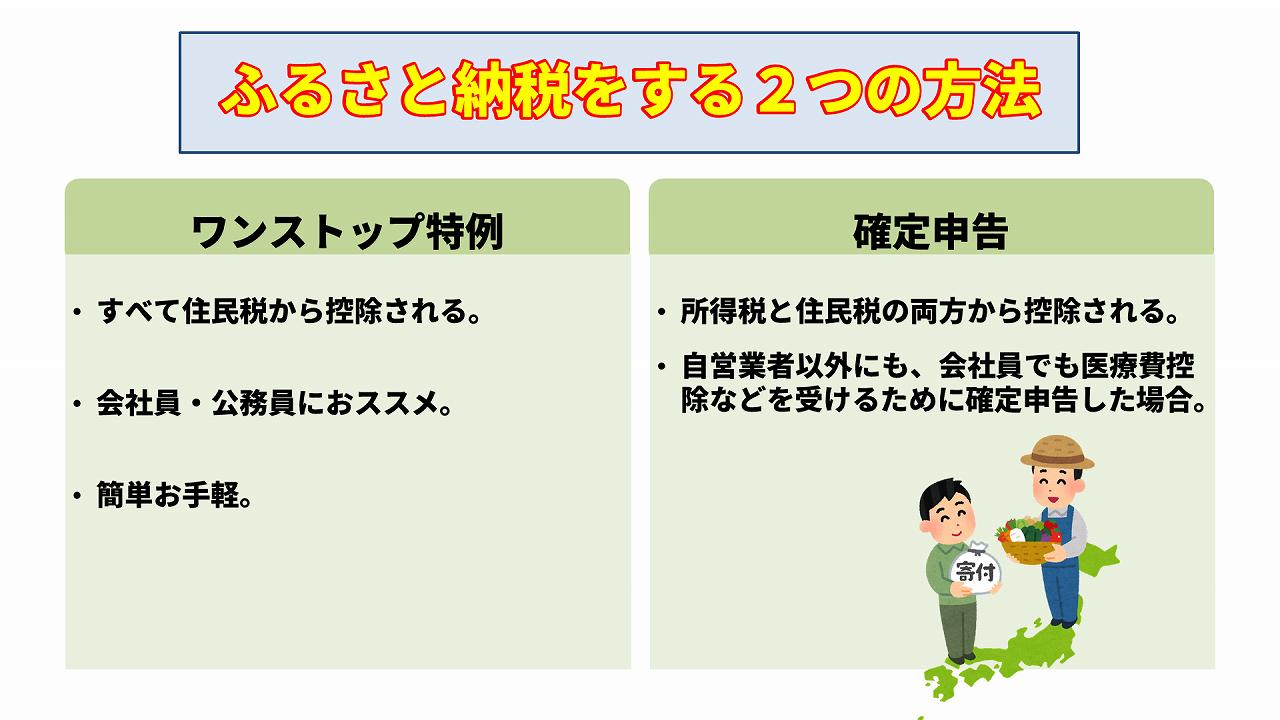

会社員など確定申告が不要な方は、ワンストップ特例制度の利用で簡単に控除を受けることができます。

4. 節税を行う上での注意点

住民税決定通知書は必ず確認を

意外と見落とされがちですが、住民税決定通知書の内容確認は非常に重要です。

市区町村が処理する際に人的ミスが発生することがあり、扶養家族の人数や所得控除の適用漏れなどで、年間数万円単位の差が生じる可能性があります。

確定申告書や源泉徴収票と照らし合わせて、必ず確認するようにしましょう。

まとめ 「知らないだけ」で払いすぎている住民税

住民税は、課税の仕組みや控除制度を正しく理解し、意識的に対策を講じることで、大きく負担を減らすことができます。

✔ 青色申告の活用

✔ 控除制度の最大活用

✔ ふるさと納税などの寄附制度

✔ 通知書のチェック

これらを実践するだけでも、場合によっては数万円〜十数万円単位の節税効果が見込めます。「やらないと100%損をする」住民税対策。

今日から少しずつでも取り入れてみてはいかがでしょうか。

参考動画

【有料級】やらないと100%損します!住民税が大幅に減る裏技について税理士が解説します

ABOUT執筆者紹介

税理士・公認会計士 辻哲弥

税理士・公認会計士 辻哲弥

税理士。公認会計士。

有限責任監査法人トーマツにて会計監査業務に従事。

23歳時、「日本一若い会計事務所」として”ACLEAN(アクリーン)会計事務所”を開業。スタートアップ、マイクロ法人を中心とした税務業務や補助金・融資等の資金調達支援、経理を対象とした業務改善コンサルティングを展開。

2023年に同事務所を”税理士法人グランサーズ”と統合。同法人の代表に就任。中小企業の税務顧問対応、内部統制構築支援、組織再編支援、事業承継・企業のクラウドサービス活用と経理効率化サービスも提供。また、自身のボディメイクの経験を活かした健康経営に関するコンサルティングも得意としている。YouTube「社長の資産防衛チャンネル」絶賛配信中!