【消費税の確定申告】第2回:「収入=課税」とは限らない?消費税がかかる取引の見分け方(その1)

税務ニュース

Contents

インボイスに登録して課税事業者になった人が来年悩むのは「消費税の確定申告」かと思います。消費税の計算は所得税と大きく異なるからです。今回は、消費税の計算の第一歩として必要な「消費税のかかる取引の見分け方」の1つ目をお伝えします。

消費税がかかる取引の見分けが大事な理由

「消費税の計算って、所得税や住民税とあまり変わらないんじゃない?」。

インボイスに登録して免税事業者から課税事業者になる方の中には、このように感じている方もいるかもしれません。しかし消費税のしくみは所得税・住民税と大きく異なります。

消費税がかかるのは「収入」「経費」の一部にすぎない

所得税・住民税の課税ベースは基本的に「収入-経費」で計算します。一方、消費税はそう単純ではありません。収入・経費について「どれに消費税がかかるか」を見分ける必要があります。なぜかと言うと、すべての収入と経費に消費税がかかっているわけではないからです。

「売り上げたら消費税がかかる」

「何かの経費を支払ったら消費税も払う」

と思いがちですが、実際は限られています。

簡易課税・2割特例でも「売上(収入)にかかる消費税」の見分けは必要

「簡易課税や2割特例はラクだと聞いた。消費税がかかるかどうかの見分けもいらないのでは?」そう思う人もいるかもしれません。残念ながら、区別する手間はゼロにはなりません。

消費税の計算のしかたには本則課税(原則課税・一般課税)と簡易課税があります。インボイス制度が始まったら、一部の課税事業者は当面、2割特例で計算するでしょう。

簡易課税と2割特例は、本則課税より計算がラクだと言われます。課税仕入れを気にしなくていいからです。しかしそれでも、「売上という取引に消費税がかかるかどうか」の見分けは必要です。どちらも預かり消費税が納税額計算の基準になります。預かり消費税からさしひく金額も預かり消費税がベースとなるのです。

なお、ここで言う「売上」は、商品やサービスの提供だけではありません。「事業用のパソコンや車を売った」など、事業に付随する収入も含めます。

課税事業者が意識したい「消費税の対象となる国内の取引」とは

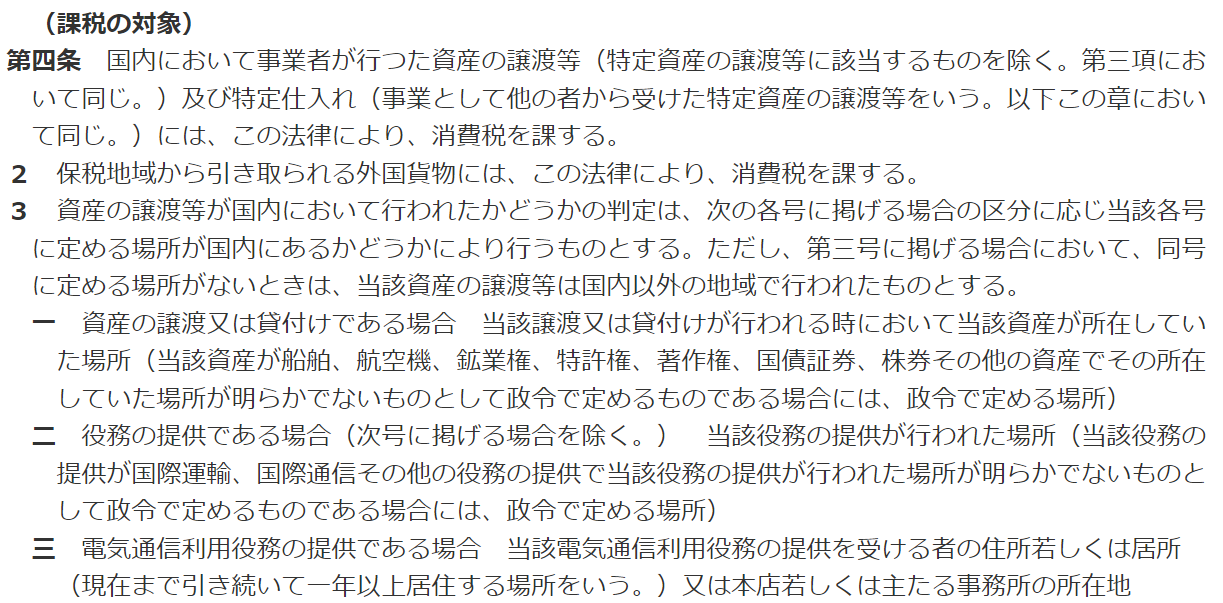

消費税のかかる取引は、消費税法で次のように定められています。

第4条第1項の「国内で行われた資産の譲渡等(国内取引)」と同条第2項の「保税地域からの引き取り(輸入取引)」、そして同上第3項第3号の「電気通信利用役務の提供を(事業者が)利用したとき(特定仕入れ)」に消費税がかかります。

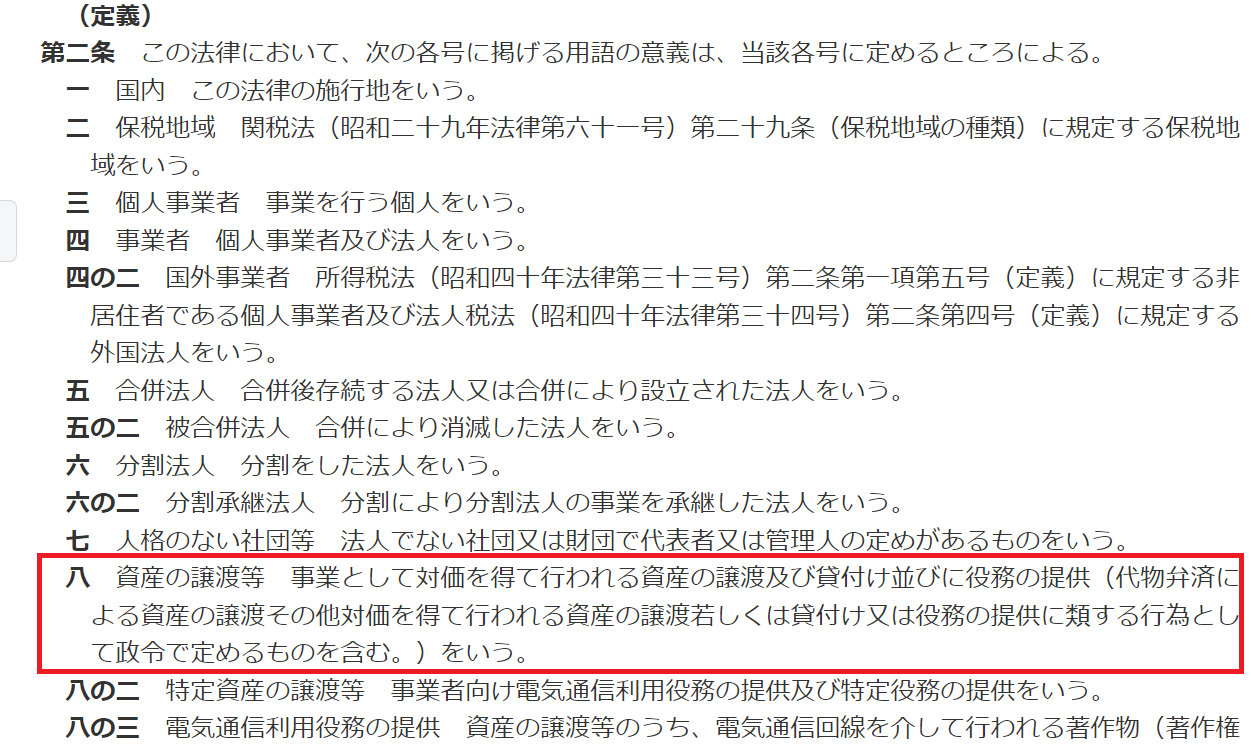

インボイスに登録して課税転換した事業者の多くがかかわるのは同上第1項の国内取引です。ここで言う「資産の譲渡等」は、消費税法第2条第1項第8号で次のように定義されています。

消費税の対象となる国内取引の要件をまとめると、次のようになります。

- 事業者が事業として行うものであること

- 対価を得て行うものであること

- 資産の譲渡・資産の貸付・役務の提供のいずれかであること

- 国内において行うものであること

上記のすべてに当てはまるものが、消費税の対象となる国内取引です。この4つに当てはまる売上や雑収入は、基本的に「預かり消費税が発生する可能性がある」と考えていいでしょう。

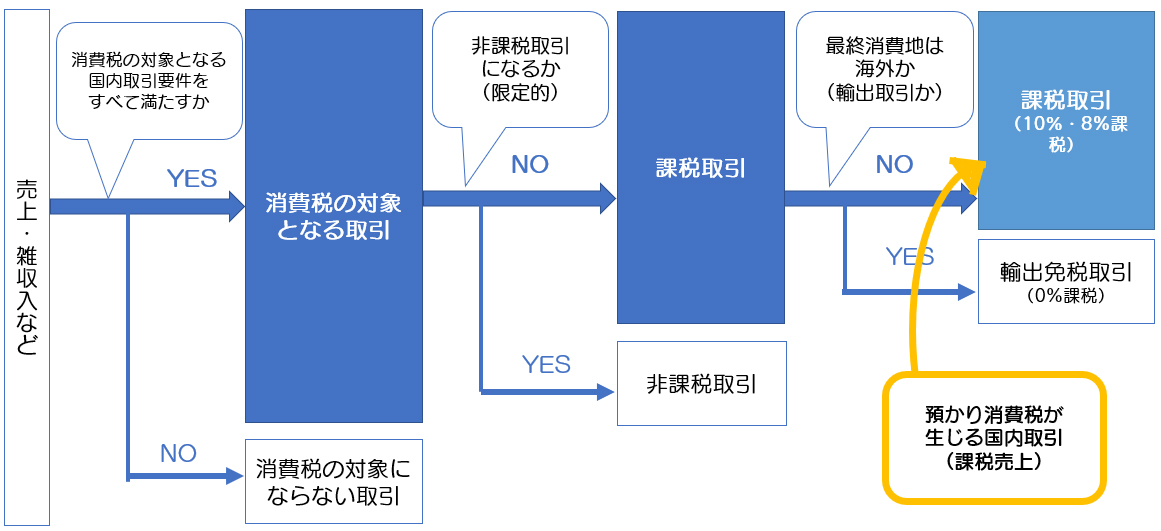

預かり消費税が生じる取引を見分ける流れ

ただ、実際には消費税の対象となる取引であったとしても、すべてに預かり消費税が生じるわけではありません。「車いすを売った」「住まいとしてのアパートを賃貸した」など、社会政策的な配慮から「消費税はあえて課さない(非課税取引)」があります。

また、商品の輸出や海外法人へのサービスの提供などのように、売上先つまり最終的な消費者が国外にいたら、消費税を課税する必要はありません。消費税は日本国内でモノを買ったり借りたりサービスを受けること(消費支出)に担税力を見出して課されるものだからです。また、国際間の二重課税の問題もあります。

こういったことから、預かり消費税が生じる取引は、次のフローチャートで分けていきます。

課税事業者は消費税の計算をするにあたり、事業収入の一つひとつを確認しないといけないのです。

見分けるステップ1:消費税の対象になる国内取引かどうか

ここから1つずつ確認しましょう。最初は「消費税の対象になる国内取引かどうか」のチェックです。先ほどの4要件をあらためて見てみます。

- 事業者が事業として行うものであること

- 対価を得て行うものであること

- 資産の譲渡・資産の貸付・役務の提供のいずれかであること

- 国内において行うものであること

この4つのどれかから外れれば消費税の対象となる国内取引にはなりません。具体例として、次のようなものがあります。

給与・賞与

給与や賞与は、雇用契約にもとづいて特定の事業主に専従して働いて受け取るものです。独立した立場で自らの責任と判断で行う事業ではありません。そのため、消費税の対象から外れます。

なお、給与・賞与は、所得税と住民税では「給与所得」となります。

助成金・補助金・給付金など

助成金や補助金・給付金をもらっても、消費税の対象とはなりません。支給元の国や地方自治体などにモノの販売や貸付、サービスを提供した結果の対価ではないからです。

なお、所得税や住民税、法人税などでは「雑収入」などで計上し、課税の対象となります。

会費など

団体の運営のために受け取る会費については、単に受け取るだけなら消費税の対象から外れます。ただし「会報を会員に配る」「定期的にセミナーをする」「会員は施設を利用できる」など、何らかのモノの販売や貸付、サービスの提供があるのなら、消費税の対象となります。

最近はサロンなどのサブスクサービスが多いのですが、メルマガの発信や勉強会の開催などをしているのであれば、収入は消費税の対象となります。

こんな感じで区別していきますが、実際にはわりと混乱しがちです。次のような図をイメージすると、少し分かりやすいかと思います。

次回は、消費税の対象となる国内取引だけれども非課税となる取引や免税となる輸出取引についてみていきます。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。