【消費税の確定申告】インボイス登録をした個人事業主、2割特例の申告どうすべきか?

税務ニュース

Contents

2023年度税制改正で創設された「2割特例」。インボイス登録を機に免税から課税となった事業者のみが使えます。気になるのは消費税の申告と納税です。「2割特例の申告はラク」と思われがちですが、実際はどうなのでしょうか。2割特例での消費税の確定申告の流れや注意点をお伝えします。

2割特例の概要

最初に2割特例の特徴をおさらいしましょう。

インボイス登録で「免→課」となった事業者向け

2割特例は、インボイス制度の開始に伴い、発行事業者に登録することで免税事業者から課税事業者になった事業者向けの特例です。

「インボイスを機に登録して免税事業者から課税事業者に転換する」ということは、例年の課税売上高が1000万円以下であったと見られます。課税転換に伴う負担を軽減すること、そしてすでに講じられている「80%控除・50%控除」の経過措置とのバランスをとる観点から、新たに「2割特例」という経過措置が設けられることとなりました。

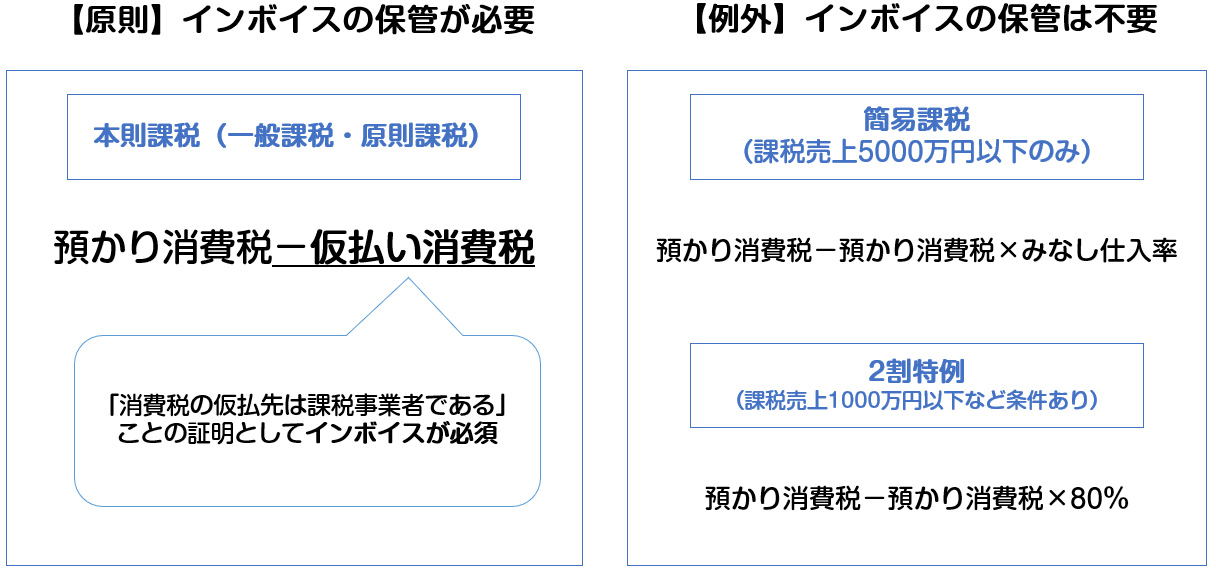

つまり、インボイス登録を機に免税事業者から課税事業者になった事業者は、2023年10月1日から約3年間、次の3つの選択肢が取れるわけです。

※課税売上高の条件は、基準期間などで判定

※上記は計算イメージ。対価の返還等の消費税額や貸倒に係る消費税額などはあえて省略。

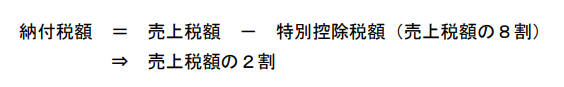

「売上分の消費税額×20%」が納税額

2割特例を選択すると、納税額が売上分の消費税額の約2割で収まります。

※あくまでも計算イメージです。

2割特例の恩恵を特に受けるのは、デザイナーやライターといったサービス業です。簡易課税だと納税額は売上分の消費税の5割です。2割特例ならさらに3割、納税額を抑えられます。

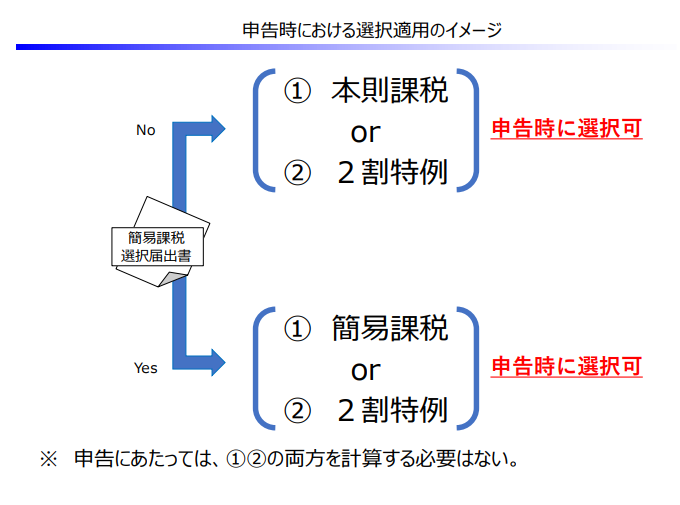

事前届出不要、その都度選べる

2割特例については、事前の届出が不要です。毎回の課税期間で「本則課税か2割特例か」「簡易課税か2割特例か」と選べます。選択するのは申告時です。

なお「簡易課税か2割特例か」という枠で選択したい場合、本来、簡易課税制度選択届出書の事前提出が必要です。

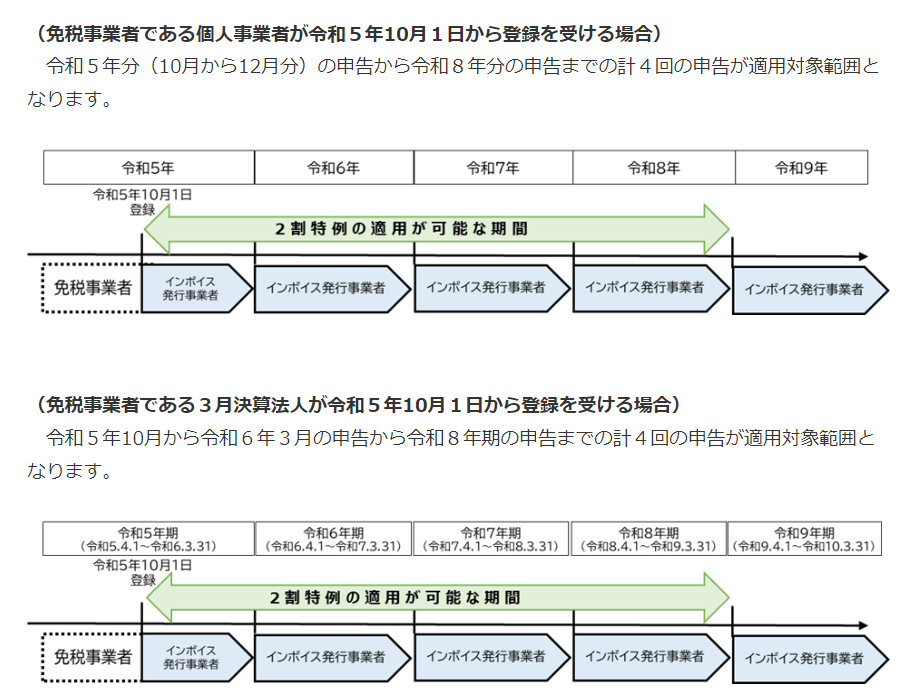

約3年間しか使えない

2割特例は、あくまで「インボイス制度導入に伴うショックを和らげるため」の措置に過ぎません。そのため、約3年間しか使えません。

この「約3年間」を正しく表現すると「2023年10月1日から2026年9月30日までの日の属する課税期間」です。個人事業主だと「2026年12月31日まで」、3月決算法人だと「2027年3月31日まで」となります。

2割特例で控除する消費税額の計算方法

2割特例で控除する消費税額(特別控除税額)の計算のおおまかな流れは、次のようになります。

Ⅰ.国に納める消費税額を計算する

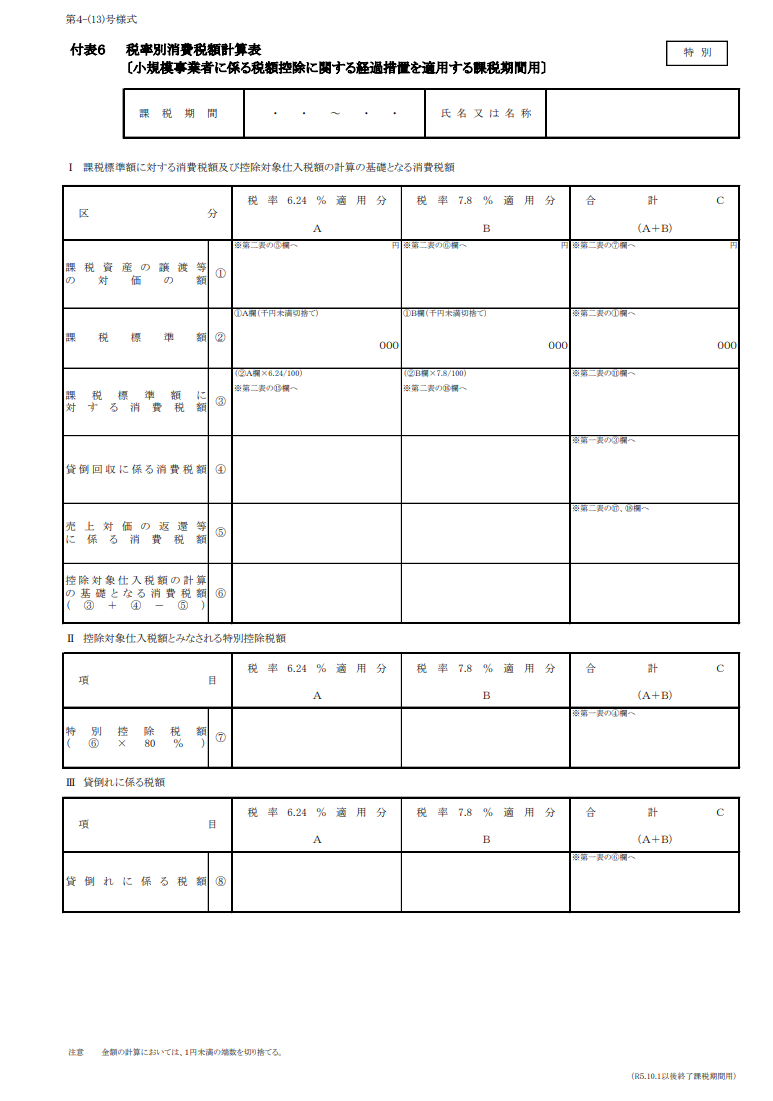

1.特別控除額(8割控除)の基礎となる金額を計算する(付表6)

(1) 課税標準額(消費税のかかる課税売上高)を計算する

(2) (1)から課税標準額に対する消費税額を計算する

(3) 売上に係る対価の返還等に係る消費税額を計算する

(4) 「(2)-(3)」で特別控除税額の計算の基礎となる金額を算出する

※貸倒回収に係る消費税額があるなら(4)の額に加算する

2. 特別控除税額を計算する(付表6)

1(5)×80%=特別控除税額

3. 課税標準額に対する消費税額(売上税額)を計算する(第2表)

4. 売上に係る対価の返還等の消費税額を計算する(第2表)

5. 納税額を計算する(第1表)

3-2-4=納税額

※貸倒回収に係る消費税額があるなら加算し、貸し倒れに係消費税額があるなら差し引く

Ⅱ.地方に納める消費税額をⅠから計算する

なお、上記の流れは分かりやすくするため、特定仕入については割愛しています。

2割特例での申告に必要な書類

2割特例を使う場合の消費税の確定申告に必要な書類は次の通りです。

- 消費税及び地方消費税の確定申告書(一般課税用または簡易課税用)第1表

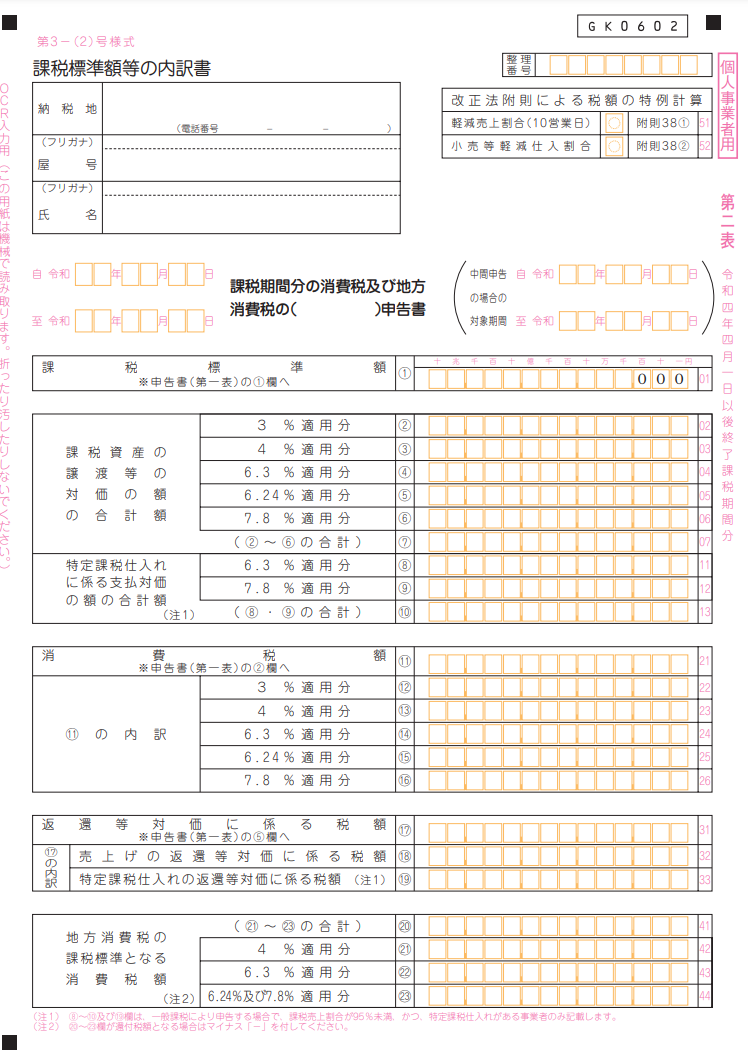

- 消費税及び地方消費税の確定申告書第2表

- 〔付表6〕税率別消費税額計算表

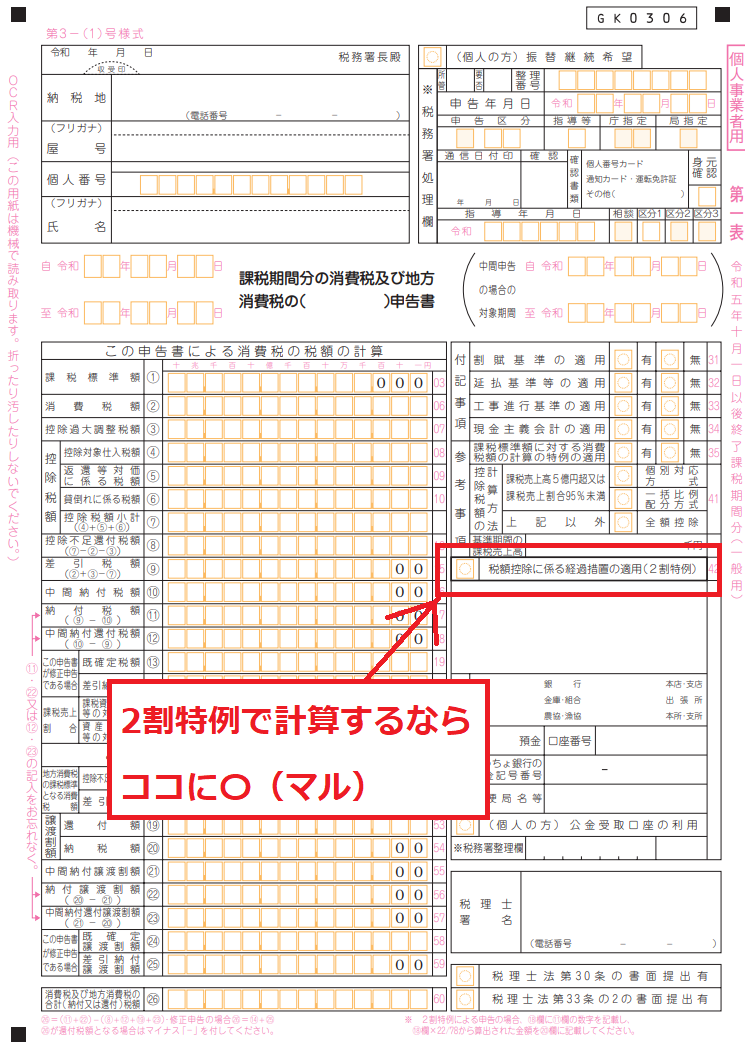

2割特例で納税額を計算するなら、申告書の第1表「税額控除に係る経過措置の適用(2割特例)」の欄に〇(マル)をします。

※赤字枠とコメントは筆者

第2表は売上税額を計算する書面です。実際には、売上の値引き・返品・割り戻し分の消費税も考慮した上で計算します。

付表6は、売上税額から差し引く特別控除額を計算する書面です。売上税額から差し引く税額は、ここで計算します。

2割特例での申告・納税の期限

個人事業主の2割特例の申告と納税の期限は、一般課税や簡易課税と同じく、対象となった課税期間である年の翌年3月31日となっています。

2割特例の注意点

2割特例の申告については、次の点に注意しましょう。

課税事業者選択届出書を提出したケース

インボイス制度開始前に課税事業者選択届出書を提出した場合、2023年10月1日を含む課税期間は2割特例を使えません。そのため、基本的には一般課税で計算することになります。また、登録日を含む課税期間中に簡易課税の選択届出書を提出したのなら、簡易課税で計算することになります。

2023年10月1日を含む課税期間も2割特例で計算したいのなら、この日を含む課税期間中に課税事業者選択不適用届出書を提出しなくてはなりません。

2割特例を使えなくなることもある

いったん2割特例の対象となると、ずっと使えるような気がしますが、そうでもありません。基準期間や特定期間の課税売上高が1000万円を超えると、2割特例は使えなくなります。この他、課税期間を短縮した場合なども2割特例は使えません。

2割特例での申告をする前に、毎回条件を確認しましょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。