クリエイターの確定申告どうする?源泉所得税を把握するための2つの方法を解説。

税務ニュース

漫画家やイラストレーターなどのクリエイターのひとは、当初予定していた原稿料などの金額より少ない金額が銀行口座に振り込まれていたり、源泉所得税を引いた金額を請求書に記載するよう取引先から指示された経験がありませんか?

予定より手取り額が減ってしまうのは、源泉所得税が「先取り」されて国に納められているためです。この先取りされた源泉所得税は、確定申告をすれば還付されることがあります。つまり、多く払った税金を取り戻せるチャンスがあるのです。

源泉所得税の把握は、クリエイターが確定申告をするうえで欠かすことのできないポイントです。本コラムでは、源泉所得税を把握する2つの方法について、やさしく解説します。

源泉所得税とは?

そもそも源泉所得税とは何なのでしょう?

源泉所得税とは、源泉徴収というしくみにより、原稿料などの報酬が発生した時点で国が「先取り」する所得税のことをいいます。クリエイターのみなさんが確定申告を通じて国に納めるべき所得税を、報酬を支払う側の会社等があらかじめ天引きして、みなさんの代わりに国に納めているのです。

温泉が湧き出てくる場所を「源泉」というように、税金のしくみでは報酬が発生した時点を「源泉」と捉えます。報酬が支払われるタイミングで、報酬額の額面から約1割が源泉所得税として天引きされ、残った約9割が手取りとして銀行口座に振り込まれるというわけです

確定申告は税金を取り戻すチャンス

天引きされた源泉所得税は、あくまで「先取り」された税金にすぎません。

報酬を支払った会社等がみなさんの代わりに報酬の1割程度の金額を仮払いとして納税していますが、最終的にみなさんの税金がいくらになるかは、1年間の所得(もうけ)を集計してみないとわかりません。

そのため、もし本来納めるべき税金よりも多く源泉所得税が天引きされていたら、損をしてしまうことになります。この先取りされた税金を精算するのが確定申告の手続きです。

確定申告は多くのクリエイターにとって面倒なものかもしれませんが、多く払いすぎた税金を取り戻すチャンスでもあるのです。

源泉所得税を支払明細書や支払調書で把握する方法

天引きされた源泉所得税は確定申告で還付される可能性があるため、この金額を正しく把握しておくことが重要です。その方法の一つが「支払明細書」や「支払調書」を利用する方法です。

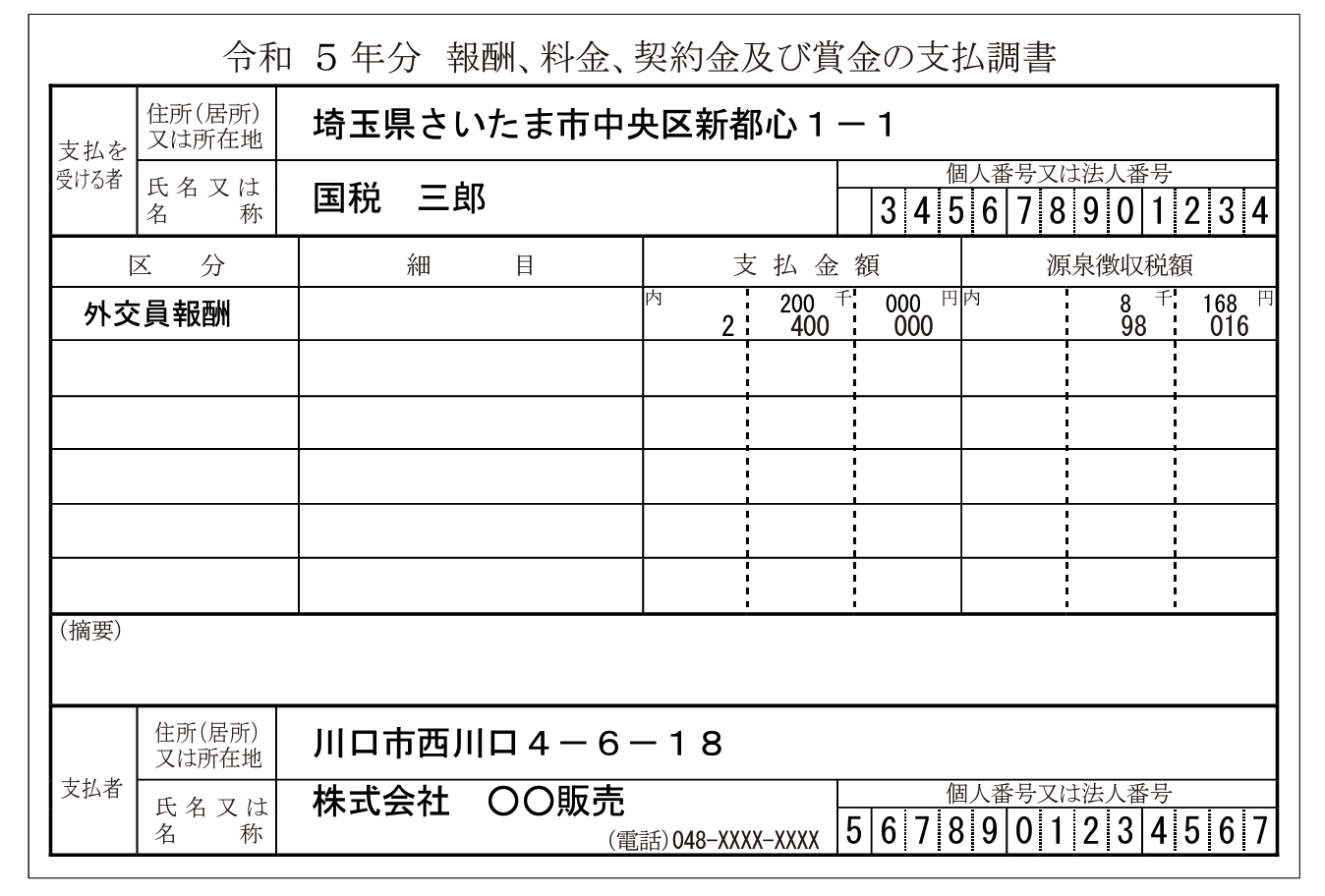

報酬を支払う会社等によっては、報酬の支払いの都度、「支払明細書」という書類を郵送してくれることがあります。また、報酬を支払った会社等から翌年1~2月に郵送される「支払調書」を利用して確定申告をしているひとも多いのではないでしょうか(図表1)。

(図表1)

支払調書には1年間の報酬支払額と源泉所得税額が記載されており、確定申告をするうえで便利なものですが、以下のような注意点もあります。

- 支払調書は、本来は報酬を支払った会社等が税務署に提出するもので、支払った相手(クリエイター)に提出するためのものではないこと

- 報酬を支払った会社等が支払った相手(クリエイター)に支払調書を交付する義務はないこと

そのため実際は、報酬を支払った会社等からクリエイターに支払調書を送っていないケースも多いのです。

源泉所得税を実際の手取り額から逆算して把握する方法

支払明細書や支払調書が送られてこない場合はどうしたらよいのでしょうか?

その場合には、手取り額から逆算して源泉所得税を把握する方法が考えられます。

ここで源泉所得税の計算方法には、①税込金額ベースで計算する方法と、②税抜金額ベースで計算する方法の2つがありますが、本コラムでは税込金額ベースで逆算する方法を紹介します。税込金額ベースで計算する方法では、手取り金額を0.8979で割ることで報酬の金額を逆算することができます。

計算例

手取り額(実際の入金額) 493,845円(A)

493,845円(A) ÷ 0.8979 = 報酬の金額 550,000円(B)

550,000円(B) – 493,845円(A) = 源泉所得税 56,155円(C)

このように、手取り額493,845円(A)と逆算で求めた550,000円(B)との差額で源泉所得税(C)を把握することができます。また、逆算で求めた550,000円(B)が、当初みなさんが会社等と取り決めていた原稿料等の金額と同じであることを確認しておきましょう。

なお、報酬が100万円以下の場合には税率10.21%で源泉所得税を計算します。報酬が100万円を超える場合や税抜金額ベースで逆算する場合には、源泉所得税の計算方法や逆算のために割り戻す数値が異なります。上記の計算方法では正しく計算できないため注意が必要です。

特に報酬が1件あたり100万円を超えるような場合では、源泉所得税の金額の把握だけでなく、平均課税の適用などを見据えて対策を講じることが必要なケースが多いため、専門家に相談することをお勧めします。

支払調書に頼りすぎない

クリエイターが報酬の支払いの際に天引きされる源泉所得税は、確定申告の際に納めるべき税金や還付される税金に直接影響します。また、確定申告の際には「所得の内訳書」という書類を作成して、取引先ごとの売上高や源泉所得税を記載して提出することになります。

支払調書が報酬を支払う会社等から送られてくるとは限りません。支払調書に頼りすぎず、日頃から会計ソフトや表計算ソフトなどを活用して源泉所得税のチェックと管理を行なっておくことで、確定申告の際も慌てずにすむでしょう。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。