確定申告で経費にできるものは?勘定科目一覧と計上のルールを解説

確定申告

Contents

確定申告における必要経費の適切な理解と計上は、個人事業主やフリーランスの方々にとって重要なポイントです。必要経費を正しく把握し、適切に申告することで、不要な税金を支払う事態を避けられます。本記事では、必要経費の基本的な考え方から、具体的な項目、計上時の注意点までを詳しく解説します。

必要経費とは

必要経費とは、事業を行う上で収入を得るためにかかった支出のことです。事業所得、不動産所得、雑所得を計算する際に、総収入金額から差し引き、課税所得を抑えることができます。

具体的には、商品やサービスを提供するための仕入れや製造にかかる原材料費、広告宣伝費、通信費、事務用品費、従業員の給与などが該当します。

必要経費に算入できる主な項目

確定申告で必要経費として計上できる主な項目を勘定科目別に紹介します。

租税公課

租税公課とは、事業活動を行う上で必要な税金や公的な負担金のことで、一定の条件を満たすものは必要経費として計上できます。例えば、事業を営む上で避けられない事業税、固定資産税、自動車税、不動産取得税、登録免許税、印紙税などは、必要経費として認められます。

また、商工会議所や商工会、協同組合、同業者組合、商店会などに支払う会費や組合費、賦課金も、事業を円滑に運営するための支出とみなされ、必要経費に含めることができます。

一方で、所得税及び復興特別所得税、相続税、住民税のような事業に関係のない税金は必要経費にはなりません。また、税金の支払い遅延などによるペナルティである国税の延滞税・加算税や、地方税の延滞金・加算金、罰金、科料、過料なども、必要経費には算入できません。

なお、納期が翌年2月に設定されている固定資産税の第4期分については、その年の未払経費として計上できます。翌年分の必要経費として処理することも認められており、事業者の経理方針によって選択できます。

給料賃金

事業に従事する従業員に支払う給与や賃金、退職金、賞与が該当します。従業員への現物支給(例えば、社食の無償提供や制服の貸与など)も

外注工賃

製品や部品の加工、業務の一部を外部へ委託した際に発生する費用が該当します。例えば、製造業で外部の工場に加工を依頼した場合や、建設業で職人へ外注した費用などが挙げられます。

減価償却費

建物、機械、車両、器具備品などの固定資産を長期にわたって使用する場合、その取得費用を一度に必要経費とするのではなく、法定の耐用年数に応じて分割して計上するのが減価償却費です。

ただし、取得価額が10万円以上20万円未満の資産については、一括償却資産として3年間で均等償却することも可能です。さらに、少額減価償却資産(取得価額が10万円未満)は、購入した年に全額を必要経費として処理できます。

繰延資産の償却費

開業費や開発費、共同施設の負担金、権利金など、長期間にわたって利益を生む費用は、支出した年に全額を必要経費にするのではなく、数年にわたって償却していきます。例えば、開業時の広告宣伝費、リサーチ費用などが該当します。

貸倒金

売掛金や貸付金などが回収不能になった場合に発生する損失を指します。貸倒損失として認められるには、回収不能であることを客観的に証明する必要があり、単なる支払い遅延や督促中の未回収債権は対象外となることがあります。

地代家賃

事業で使用する店舗、事務所、倉庫、工場などの賃借料が該当します。個人事業主が自宅の一部を事務所として利用している場合は、事業で使用している部分の割合を合理的に算定し、その分だけ必要経費として計上できます。

利子割引料

事業用の資金を借入れた場合の利息や、手形割引による割引料などが該当します。事業とは関係がない借入金の利息は対象外です。

荷造運賃

販売商品の包装材料費、配送や運送のための費用が該当します。例えば、ネットショップを運営している場合の梱包材の費用や宅配便の送料がこれに当たります。

水道光熱費

事業に必要な電気代、水道代、ガス代、プロパンガスや灯油の購入費が該当します。個人事業主が自宅の一部を事業用にしている場合は、事業用部分のみを必要経費として計上する必要があります。

旅費交通費

事業に関連する出張費、電車賃、バス代、タクシー代、宿泊費などが該当します。例えば、商談や視察のための出張や、取引先との打ち合わせのための交通費などが挙げられます。レジャー目的の旅行費用は認められません。

海外出張など多額の費用が発生する場合は、業務上の必要性があり、かつ通常の範囲内の支出であることを説明できるようにする必要があります。

例えば、出張の目的や取引先とのやり取りを記録し、航空券やホテルの領収書を保管します。

日常的な交通費についても、正確に記録を残すことが大切です。電車賃やバス代は領収書が発行されないことが多いため、いつ・どこへ・何の目的で移動したのかを記録し、事業のための移動であることを証明できるようにしましょう。

また、事業とプライベートの両方で使用している乗用車についても、ガソリン代や高速道路の通行料など、業務で使用した分は必要経費として計上できます。車両関連の費用としては、自動車税や自動車保険料、減価償却費も経費計上の対象となります。ただし、個人の使用部分と区別するために、走行距離に応じた按分計算を行う必要があります。

通信費

事業用の電話料金、切手代、電報料、インターネット接続料などが該当します。個人用と兼用している場合は、事業で使用した分のみを按分して計上します。

広告宣伝費

新聞、雑誌、ラジオ、テレビの広告費、チラシやパンフレットの印刷費、販促用のノベルティグッズの制作費などが該当します。

接待交際費

取引先との関係を維持するための接待飲食費、贈答品代、ゴルフや観劇などの交際費が該当します。ただし、事業と関係が薄いプライベートのものは税務上認められないことがあるため、適正な範囲内で計上することが重要です。

損害保険料

事業に関する火災保険料や自動車の損害保険料が該当します。個人の生命保険や医療保険は必要経費として認められません。

修繕費

事業用の建物、設備、車両、機械などの修理費用が該当します。資産の価値を向上させる改修工事や耐用年数を延ばす改良工事などは、修繕費ではなく減価償却資産として計上する必要があります。

消耗品費

文房具、用紙、包装紙、ガソリンなどの消耗品購入費が該当します。取得価額が10万円未満の備品も消耗品費として計上できますが、10万円以上のものは減価償却資産として扱います。

新聞図書費

新聞図書費とは、事業運営に必要な知識や情報を得るために購入した新聞や雑誌、書籍などの費用のことです。経営戦略の立案や市場動向の把握、専門知識の習得などに役立つため、事業活動に密接に関係していると認められれば、必要経費として計上できます。

例えば、業界の最新トレンドを把握するために購読する業界誌や、経営管理に関する専門書、マーケティングや法律に関する書籍などは、新聞図書費に計上できる可能性があります。

福利厚生費

事業主が負担する従業員向けの健康診断費用、医療費、厚生年金保険、健康保険、雇用保険などが該当します。社内イベントの費用や社員研修費なども計上できる場合があります。

従業員を対象に慰安旅行を実施する場合、「旅行期間が4泊5日以内であること」と「旅行に参加した従業員の割合が全体の50%以上であること」の条件を満たせば福利厚生費として必要経費に算入できます。

ただし、従業員の都合により旅行に参加しなかった場合に、その代わりとして金銭を支給すると、それは福利厚生費ではなく給与とみなされ、所得税の課税対象となるため注意が必要です。

また、取引先を招待して実施する旅行の費用については、福利厚生費ではなく接待交際費に該当します。

固定資産の損失

事業用固定資産が災害や事故などで破損・消失した場合の損失額が該当します。

雑費

事業に関する支出のうち、他の勘定科目に分類できない少額の支出が該当します。ただし、雑費として計上しすぎると税務調査の対象となりやすいため、可能な限り適切な勘定科目に振り分けることが望ましいです。

必要経費の計上時期のルール

経費の計上には一定のルールがあり、「その年において債務が確定したもの」が基本となります。つまり、支払いの有無にかかわらず、以下の3つの条件を満たす支出は、その年の必要経費に算入できます。

- その年の12月31日までに債務が成立していること

- その年の12月31日までに、その債務に基づく具体的な給付をすべき事実が発生していること

- その年の12月31日までに金額が合理的に算定できること

例えば、12月に仕入れを行い請求書が発行されているが、支払いが翌年に行われる場合でも、上記の条件を満たしていれば、その年の必要経費として認められます。

一方で、支払いが完了していても、債務の確定が翌年にずれ込んでいる場合は、翌年の経費となります。また、減価償却費のように支払い時点ではなく、法定の計算方法に基づいて按分して計上する費用もあります。

必要経費として認められるための条件

経費の管理を適切に行わなければ、税務署の調査対象となるリスクが高まります。以下のポイントを押さえて、必要経費の申告を正しく行いましょう。

領収書・請求書の整理

経費を証明するためには、支出の証拠となる領収書や請求書を適切に保管することが不可欠です。領収書には、日付、金額、支払先、内容が明記されている必要があります。

また、レシートも証拠として認められるため、捨てずに保管しましょう。

クレジットカードや電子決済を利用した場合、利用明細だけでは経費の詳細が明確でない場合があり、領収書や請求書自体でもないため、領収書や請求書とセットで管理します。

按分計算の明確化

自宅兼事務所として業務を行っている場合、家賃や水道光熱費、通信費などの支出は、事業用と個人用が混在するため、事業に使用した割合のみを経費として計上する必要があります。

これを按分計算といい、合理的な基準を設定しておくことが重要です。例えば、家賃の場合は、事業用スペースの面積割合を基準とする方法が一般的です。

水道光熱費や通信費については、業務時間の割合や通信の使用目的などを考慮して按分することが求められます。

按分率の根拠を明確にし、記録を残しておくことで、税務調査の際に合理性を説明しやすくなります。

勘定科目の適正な分類

経費の記帳を行う際には、すべての支出を「雑費」として一括処理するのではなく、適切な勘定科目に分類することが大切です。例えば、書籍の購入費用は「新聞図書費」、接待にかかった飲食費は「接待交際費」、事務所の家賃は「地代家賃」といったように、分類を細かく分けることで、税務署からの指摘を受けにくくなります。

確定申告における経費の書き方

確定申告において、白色申告と青色申告で経費項目の書き方が異なります。それぞれ詳しく見ていきましょう。

白色申告の場合

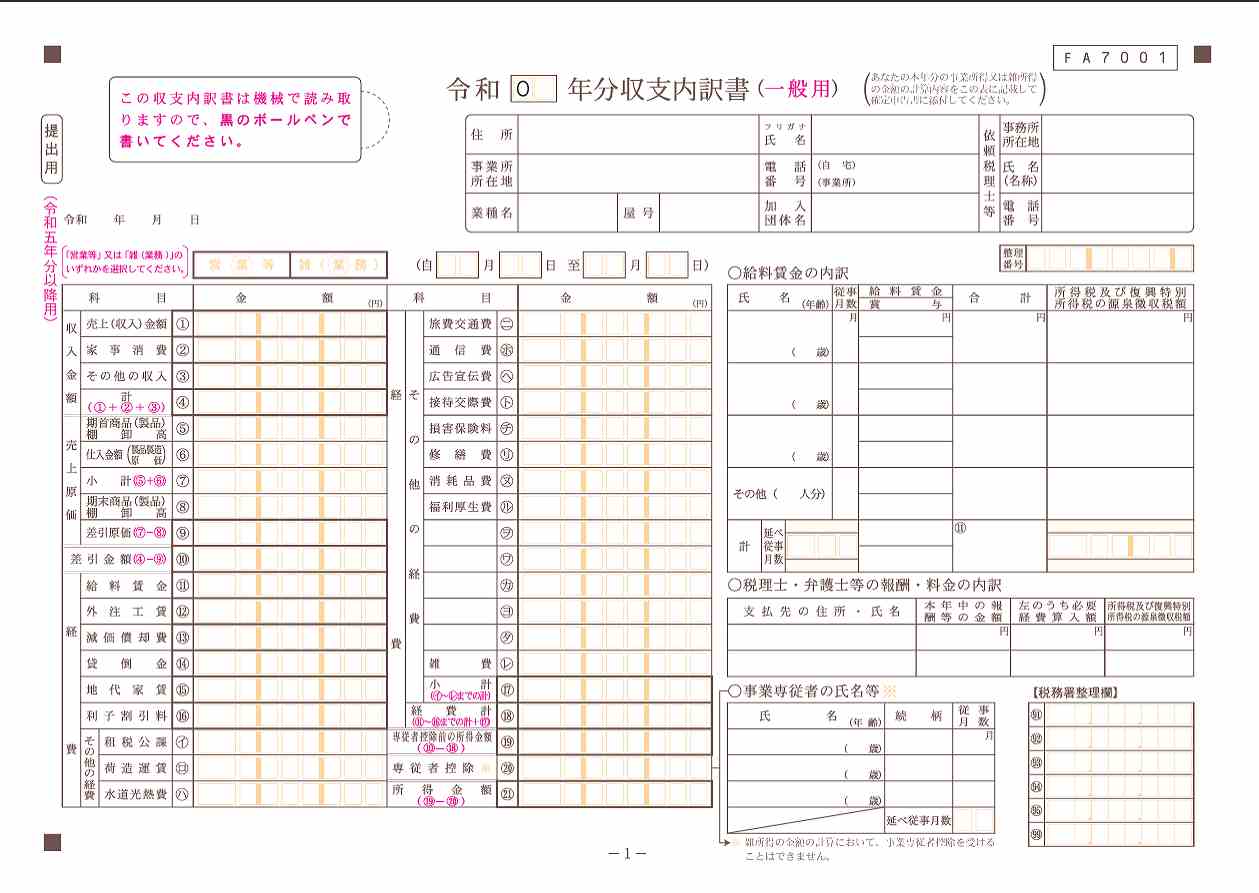

白色申告を選択する場合は、「収支内訳書(一般用)」を作成し、確定申告書とともに税務署へ提出する必要があります。白色申告では、青色申告のように複式簿記や貸借対照表の提出は求められませんが、事業の収支を明確にするため、正確な帳簿管理が求められます。

収支内訳書は1ページ目と2ページ目に分かれており、それぞれ記載すべき内容が異なります。

1ページ目には、売上から必要経費を差し引いた事業所得を算出するため、経費を勘定科目ごとに分類し、合算額を記載します。例えば、従業員への給与がある場合は「給料賃金」に、事業専従者(生計を共にする家族など)がいる場合は「専従者控除」に記入します。

また、弁護士や税理士への報酬を支払っている場合は、の支払い先の住所・氏名や本年中の報酬等の金額などに記入します。

2ページ目には、仕入金額の明細と売上(収入)金額の明細を記入します。

また、減価償却資産がある場合は、減価償却費の詳細を記入します。

青色申告の場合

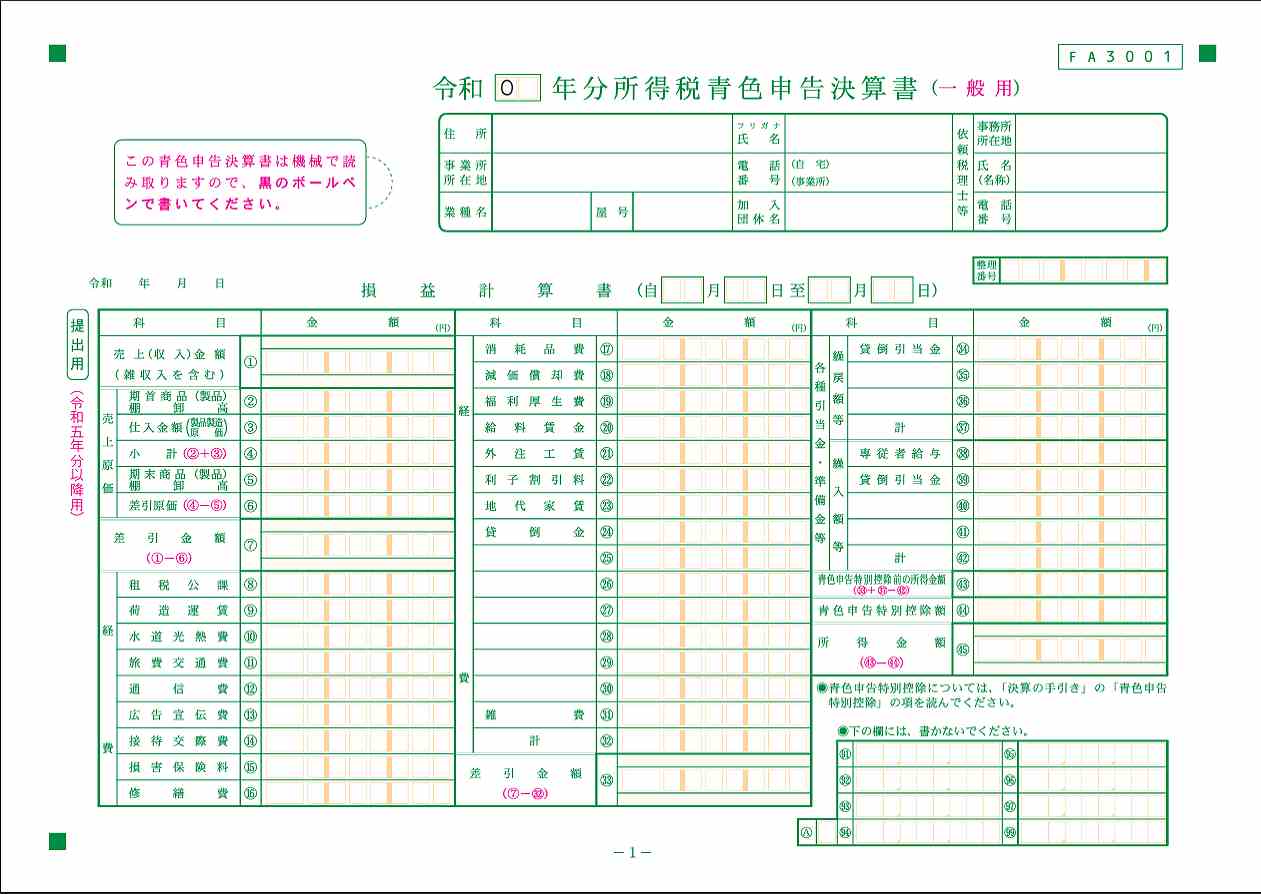

青色申告を行う場合は、「青色申告決算書(一般用)」を作成し、確定申告書とともに税務署へ提出する必要があります。

1ページ目には、事業収入から必要経費を差し引いた損益を計算するための項目が設けられています。給料賃金、消耗品費、通信費、広告宣伝費などの勘定科目ごとに金額を記入します。

2ページ目には、月ごとの売上金額と仕入金額を記入します。従業員に給料を支払っている場合は、給与の支給先ごとに氏名、年齢、支給額、源泉徴収税額を記入する必要があります。

また、地代家賃の内訳欄もあり、オフィスや店舗として使用している物件の支払先の住所や賃借料・権利金等を記載します。

3ページ目では、減価償却費を計上します。事業用の建物、機械、車両、備品など、一定額以上の資産については、購入時に全額を経費とするのではなく、耐用年数に応じて毎年減価償却を行い、決算書に記載します。

確定申告では経費を適切に計上しよう

確定申告において、経費を正しく計上することは、支払う必要がない税金を支払う事態を防ぐためだけでなく、事業の健全な運営にも直結します。経費の計上にあたっては、領収書や請求書の管理を徹底し、仕訳の根拠を明確にしておくことが求められます。

クラウド会計ソフトなどのデジタルツールを活用すれば、日々の取引記録を効率的に整理し、申告時の負担を軽減できます。

日頃から経費の管理をしっかりと行い、計上漏れを防いで、税務上のリスクを回避しながら適正に節税対策を行いましょう。

ABOUT監修者紹介

税理士 北川知明

1998年横浜市立大学商学部経営学科卒業。2003年税理士登録。2014年に会計事務所を退職、北川税理士事務所開設。スタートアップから上場後のさらなる発展段階のステージまで、企業の成長とともに各ステージのニーズに応じたサービス提供に定評がある。

北川税理士事務所

「【増補改訂】小さな会社の経理・人事・総務がぜんぶ自分でできる本」 |

「【増補改訂】フリーランスの人にも!個人事業主の事務処理がぜんぶ自分でできる本」 |

ABOUT執筆者紹介

加藤良大

加藤良大

フリーライター

ホームページ・ブログ

歴12年フリーライター。執筆実績は26,000本以上。

多くの大企業、中小企業のWeb集客、

【個人事業主向け青色申告ソフト】みんなの青色申告

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。