【前編】相続問題に備えるために家族信託を活用しよう!

税務ニュース

世界でもトップクラスの超高齢社会であり、その高齢者に資産が偏在する日本。ますます高齢化が進むなかで、認知症患者数も増え続けています。内閣府が平成29年に発表した「高齢社会白書」によると、2012年の認知症患者数は約460万人(高齢者人口の15%相当の割合)だったものが、2025年には700万人前後(高齢者の5人に1人くらい)になるという推計があります。その後も罹患者数は上昇していくでしょう。

一方で、遺産分割をめぐる争いも増加しており、家裁における遺産分割事件(家事調停・審判)数も近年では1万5千件を超えています。遺言書の作成により、ある程度「争族」を防止できるかもしれませんが、遺留分侵害額請求の訴訟が発生するリスクもあって、遺言書が万能なツールになるとは限りません。

そこで今回は、平成18年に改正された信託法による「家族信託」なる制度とそれに伴う税金のはなしについて、複数回に分けてご案内したいと思います。

そもそも信託とは?

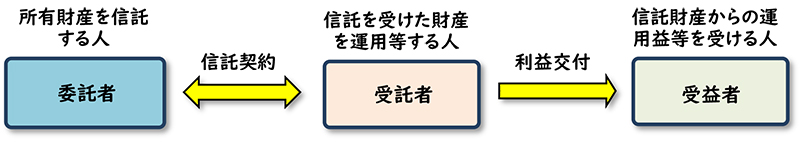

信託とは、財産を預け(預かり)、預かった人は責任を持って預けた人のためにその財産を管理・運用・処分することをいいます。この時、その管理等によって得た利益を受ける人が存在します。信託はとてもシンプルな構造で、上図のように「委託者」、「受託者」、「受益者」の3者からなります。「受益者」は「委託者」が自由に決めることができ、「委託者」が持っていた財産を「受託者」に引き渡してしまえば、その後は原則として、管理・運用・処分についての権利や責任は「受託者」に移ります。

代理・委任・寄託など財産の名義が移転しない民法上の財産管理制度もありますが、信託法における財産管理制度は、信託期間中、財産の名義が「受託者」に移転するのが大きな特徴です。「受託者」が信託によって受け入れた財産を「信託財産」といい、「受託者」は従来から持っている自身の「固有財産」とは明確に区分するよう要求されます(これを「財産の分別管理機能」といいます)。

なぜ家族信託が注目されるのか?

わが国には、物事の判断をする能力が十分でない人(認知症・知的障害・精神障害など)の権利を法律的に支援する成年後見制度があります。しかしこの制度の場合、あくまで財産は本人が所有したままであり、後見人等は家庭裁判所の審判にもとづく包括的な代理権などを持っているだけです。

一方で、信託の場合は信託財産が本人(委託者)から受託者に移転しますので、受託者が排他的に信託財産を管理・処分できるようになりますし、本人(委託者)に意思・判断能力があっても制度を利用できることから、財産管理の面では比較的利きめが強いといえます(ただし、身上監護の面では成年後見制度が有効です)。

成年後見制度をひとたび利用すると生前贈与やリスクを伴う資産運用が制限されますが、信託の場合には、意思・判断能力があるうちから資産の管理・運用・処分についての方針を決め、その方針を信頼できる家族を受託者とする信託契約に反映すれば、柔軟な相続(税)対策や資産運用を実現することができます。

| 本人の生前 | 本人の死亡後 | 財産の帰属 | |

|---|---|---|---|

| 成年後見 |

|

|

相続人等の固有の財産 |

| 信託 |

|

受益者が死亡することで終了 | 帰属権利者等の固有の財産 |

| 受益者が死亡しても継続 【受益者連続型信託】 |

引き続き受託者が信託財産を所有 |

成年後見制度は本人の判断能力低下後から死亡までの期間における支援制度にすぎません。家族信託を利用すれば、財産の管理・運用・処分について委託者が元気なうちから始めて、その後の判断能力の低下(認知症発症など)、死亡(相続発生)後の遺言の執行、さらには2次相続以降の財産承継(後継ぎ遺贈)に至るまで、一貫して委託者の思いを託すことができるようになります。

家族信託はこのような認知症などへの対策に加えて、設計次第にはなりますが現在の話題にもなっている所有者不明土地問題や空き家問題への対応も視野に入れることができるでしょう。

家族信託のキホンを知ろう!

<家族信託における3者の役目>

- 委託者の財産は受託者に移転し、その財産の名義人は受託者となる。

- 受託者は信託の目的に拘束され、信託財産の管理・運用・処分を行う。

- 受益者は受託者から信託に係る利益を受ける。

1. 信託財産について

委託者から管理や処分を信託された一切の財産のことで、受託者に属する財産をいいます。

① 信託財産は独立している

受託者は信託財産を自由に処分することができません。信託目的にのみ拘束され、受託者自身の固有の財産とは区別して取り扱います。もし信託財産と固有財産とを識別することができなくなった場合には、その共有部分の割合は、識別することができなくたった時における各財産の価額の割合に応じて、それぞれ信託財産と固有財産とに帰属するものとみなされます。

② 信託財産は公示しなければならない

公示(登記または登録)しなければならないのは、その財産が信託財産に属することを第三者に対抗することができないものについてのみです。土地、建物、地上権のほか、特許権、実用新案権などが該当しますが、これらが登記または登録されない場合には、信託の効力が発生しません。

ただし、現金、有価証券、一般動産、金銭債権などは公示がなくても信託財産に属することを第三者に対抗することができます。

③ 信託債権の相殺はできない

たとえ家族間で貸し借りがあっても、信託財産に属する債権と信託財産に属さない債務との相殺はできません。

2. 受託者には責任がともなう

受託者は信託法の厳格な規制を受けます。したがって、受託者は信託法における義務などについて、知らないでは済まされません。たとえ家族間の信託とはいえども責任(リスク)が伴いますので、法律を熟知しないまま安易に受託者の地位を引き受けてしまうことは避けましょう。

① 受託者が死亡した場合には

受託者の地位が相続されることはありません。ただし、新たに受託者が選任されるまで(最長1年間)は受託者の相続人が“ピンチヒッター”として受託者の義務を果たさなければならないとされています。なお、新たな受託者が選任されないまま1年を経過すると信託は終了します。そのため家族信託では、信託契約に受託者が死亡した場合における次の受託者も指定しておくのがベターです。むろん、当初の受託者が死亡したときには次の受託者となることの承諾を得ておきましょう。

② 受託者の義務

大きく分けて次の7項目あります。

| 項目 | 説明 |

|---|---|

| 信託事務処理遂行義務 | 委託者の信託に対する本旨に従って事務処理しなければならない。 |

| 善管注意義務 | 善良な管理者の注意をもって受託者の地位にふさわしい事務処理をしなければならないという重い責任がある。 |

| 忠実義務等 | 受託者は受益者のためにのみ信託行為をしなければならない。 |

| 公平義務 | 受益者が複数いる場合には、一部の受益者に著しい損害を生じさせてはならない。 |

| 財産分別管理義務 | 信託の登記または登録できる財産は、登記または登録をもって分別し、登記または登録できない財産は外形上区別することができる状態で管理しなければならない。金銭については法令の規定に従ってその計算を明らかにする方法により分別する。 |

| 信託事務処理の第三者への委託に関する責任 | 信託事務を第三者に委託することができるが、その第三者に対しては信託の目的の達成のために必要かつ適切な監督を行わなければならない。 |

| 報告義務 | 受託者は、年に1回、一定の時期に貸借対照表、損益計算書その他の書類または電磁的記録を作成し、受益者に報告しなければならない。 |

③ 受託者の解任

管理がずさん、信託財産からの収益を着服してしまうなど、受託者がその義務を果たさない状況が続いているため受託者を解任したい場合、委託者と受益者が合意すれば、受託者の解任と新たな受託者の選任ができます。なお、信託契約において解任に関する別段の定めがあるときは、その手続内容に従います。

④ 信託の計算書の提出

受託者は「信託の計算書」を毎年1月31日まで(法人の場合は事業年度終了後1か月以内)に税務署に提出しなければなりません。なお、各人別の信託財産に帰せされる収益の額が3万円(計算期間が1年未満の場合は1万5千円)以下であるときは、提出不要です。

3. 受益者について

信託では基本的に信託財産からの利益を受ける受益者が存在しますが、そのほとんどは受益者が特定されています。ちなみに受益者がまだ存在しないということもあります。まだ生まれていない孫やひ孫を受益者として指定するケースが挙げられます。そして受益者は複数でも差し支えなく、また委託者自身も受益者になることができます。ここで、委託者が受益者になる信託(委託者=受益者)のことを「自益信託」といいます。一般的な家族信託では、信託開始当初はこの自益信託になります。

① 受益権は譲渡できる

受益者が信託財産から発生する利益を受け取る権利のことを「受益権」といいます。たとえば委託者である父が収益マンションを信託財産として、長男を受託者、受益者を父自身とする自益信託契約を結んだとします。このマンションにおいて発生する利益(=収入-支出)を受益者である父は受託者である長男から給付を受けることになりますが、その給付を受ける権利が受益権です。

この受益権の別の人への譲渡は、受託者に対して確定日付のある公正証書によって通知し、受託者がこれを承諾すれば成立します。

② 受益者が複数いる場合には

受益者が2人以上いる場合の意志決定は、すべての受益者が一致しなければ成立しません。

③ 受託者の違反行為を差し止めることができる

受託者が信託契約の定めや法令に違反するような行為をする、またはそのおそれがあって、これにより信託財産に著しい損害を生じさせる、またはそのおそれがある場合には、受益者は受託者に対して、その違反行為をやめるよう求めることができます。なお受益者が高齢者、未成年者、障がい者である場合など監督する能力が乏しい場合、「信託監督人」を指定することができます。

④ 受益者が死亡した場合には

受益者の死亡が信託の終了事由になっていない契約の場合、受益者が死亡しても信託は継続します。

【次の受益者を指定しない場合】

信託契約において次の受益者の指定がなければ、受益権は相続財産となりますので、受益者の相続人が相続することになります。

【次の受益者を指定する場合】

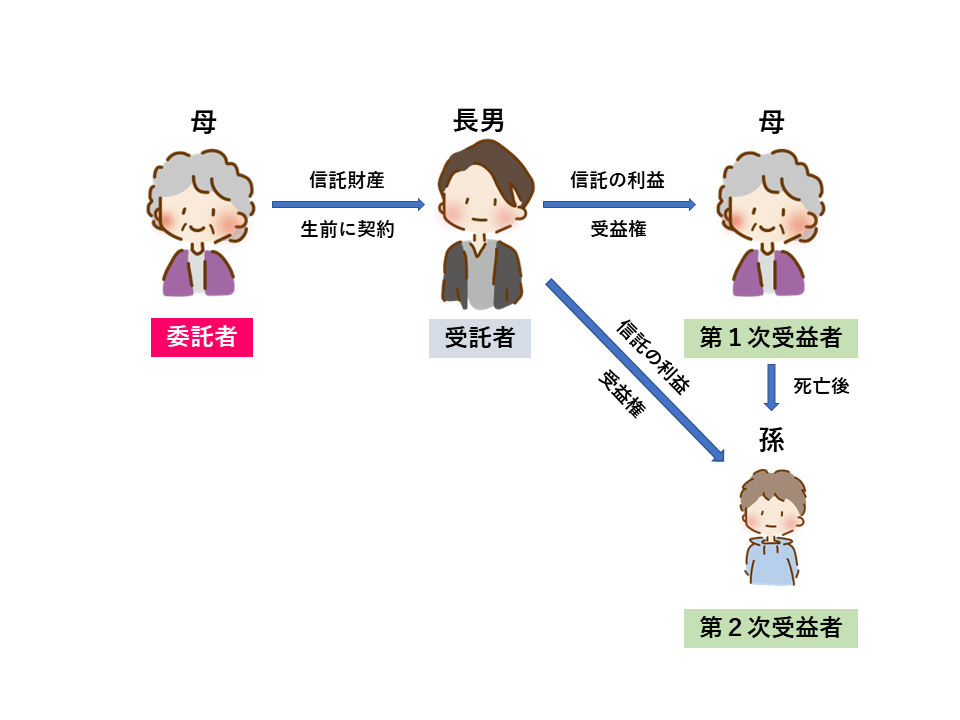

当初の受益者が死亡した場合において、別の人に受益権を取得させる(次の受益者となる)旨を信託契約に定める信託のことを「受益者連続型信託」といいます。信託が設定された時から30年が経過した後、その継続された受益権を信託契約の定めに基づき取得した受益者が死亡するまで、その信託行為は有効です。通常の遺言であれば本人(遺言者)が死亡した直後の財産の残し方しか指定できないので、受益者連続型信託を活用すれば、遺言では不可能な「後継ぎ遺贈」を実現することができます。

4. 遺言代用信託について

財産の承継先の指定など遺言と同じ機能を持たせながら、「契約」により信託を設定する方法を「遺言代用信託」といいます。本人(委託者)の生前中の自益信託について、その本人(委託者)が死亡した時には、次の受益者となるように指定された人(特定の相続人や第三者)に受益権を取得させるしくみが一般的です。

たとえば病弱・障がい・判断能力低下などにより自分で財産管理ができない親族を受益者に指定すれば、療養・介護・扶養などを目的とした“福祉型信託”となりますし、複雑な親族関係においても数世代にわたって望まれる資産承継の道筋を設計すれば“後継ぎ遺贈型信託”となります。なお、委託者死亡後にはじめて受益者になるように指定されている人は、信託契約に別段の定めがないかぎり、委託者が死亡するまで受益者としての権利はいっさい有しません。

遺言代用信託は、本人(委託者)の死亡時に効力が生じる遺言や遺言信託と違って、財産の生前処分であるため「契約」で済ませることができ、そしてその契約締結時から効力が発生しますので、“生前信託”と呼ばれることもあります。このように遺言代用信託は使い勝手がよいため家族信託にはとても向いています。

家族信託は、経済的負担と制約が大きい成年後見制度や、効果が限定的な遺言に比べ、本人が元気なうちから本人や家族の希望に沿った柔軟な財産の管理・組換え・引継ぎなどが実現できるという点が大きな魅力です。注意しなければならない点はありますが、しくみを理解して活用すれば利便性や効果の高い制度といえるでしょう。

次回は家族信託の具体的な事例についてご案内する予定です。

ABOUT執筆者紹介

税理士 西原憲一

税理士 西原憲一

大阪市生まれ。大阪市立大学 商学部 卒業。監査法人系税務コンサルティング会社に勤務。

2000年3月 西原会計事務所を開設。2002年3月 FP総合事務所 ユナイテッド・エフピー・ファームを設立。2007年6月 株式会社UFPFに組織変更し、代表取締役に就任。近著に『マンガと図解でよくわかる インボイス 消費税の基本と手続きの仕方がわかる本』がある。

[democracy id=”255″]