【インボイス】「登録やめたい」「2割特例使えない」個人事業主が年内に知るべき消費税の届出とは?注意点も解説

税務ニュース

Contents

インボイスに登録したものの、想定外の事態になった個人事業主の方は多いのではないでしょうか。そんなとき、知っておきたい届出書があります。しかし注意点も。今回は、インボイス登録ではじめて課税事業者となった個人事業主向けに、今年中に押さえておきたい消費税の届出と注意点をお伝えします。

インボイス登録後、小規模な個人事業主の事情は変わる

「私の売上規模は小さいし、2割特例で税金少ないから登録しようかな」

「インボイスを発行できないと、商売がやりにくくなるかもしれない」

こういった動機でインボイス(適格請求書)の発行事業者に登録した個人事業主の方は多いのではないでしょうか。しかし登録して時間が経過し、当初の予想と違うようになったケースもあるかと思います。

特に次の2つのケースです。

インボイス登録しなくてもよかった

インボイス登録が必要なのは主にBtoBのビジネスです。美容院やネイルショップ、塾といったエンドユーザーが相手のBtoCビジネスならば、登録しなくても困りません。主婦や子どもといった一般消費者は、消費税の申告や仕入税額控除は関係ないからです。

しかし「インボイス登録をしないと困るらしい」と思い込んで2023年10月に間に合うよう登録してみたものの、実際にはなくても困らなかった、というBtoCビジネスの事業主は多いように思われます。

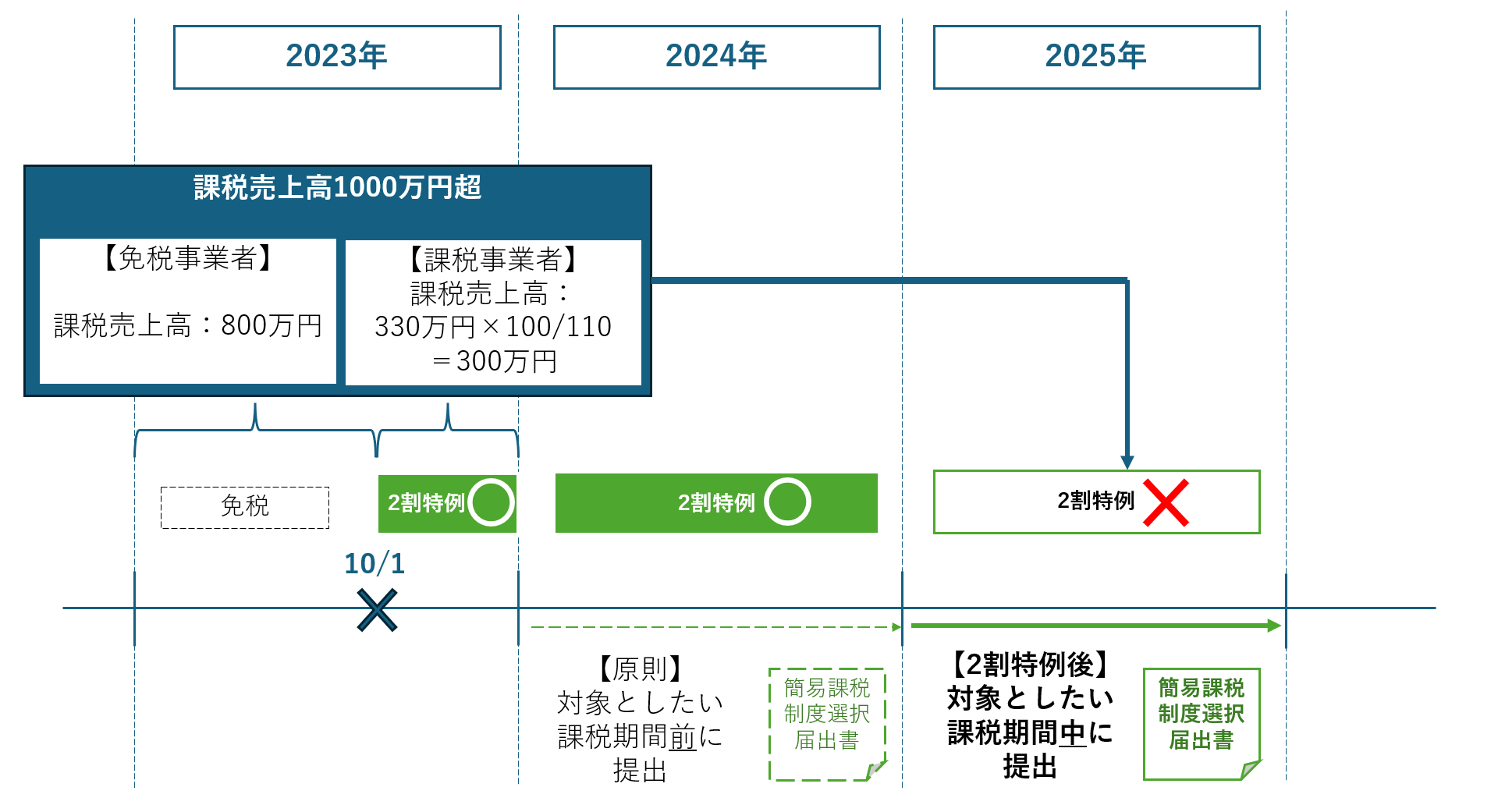

基準期間の課税売上高が1000万円を超えた

2割特例は「納税額は『売上税額×2割』程度でいい」という期間限定の取り扱いをいいます。基準期間の課税売上高が1000万円以下で、インボイス制度さえなければ免税事業者でいるつもりだった小規模な事業者向けの経過措置です。

しかし中には、基準期間の課税売上高が1000万円を超えるケースもあるでしょう。そうなると、2割特例は使えなくなります。つまり原則課税か簡易課税で申告・納税を迫られるのです。

年内に意識したい届出①インボイスの登録取消届出書

インボイスの登録取消届出書(以下「登録取消届出書」)の正式名称は「適格請求書発行事業者の登録の取消しを求める旨の届出書」です。個人事業主が提出すると原則、翌年からインボイスが失効します。つまり、登録番号入りの請求書を発行してもインボイスとして通用しなくなります。

ただし、次の点に注意が必要です。

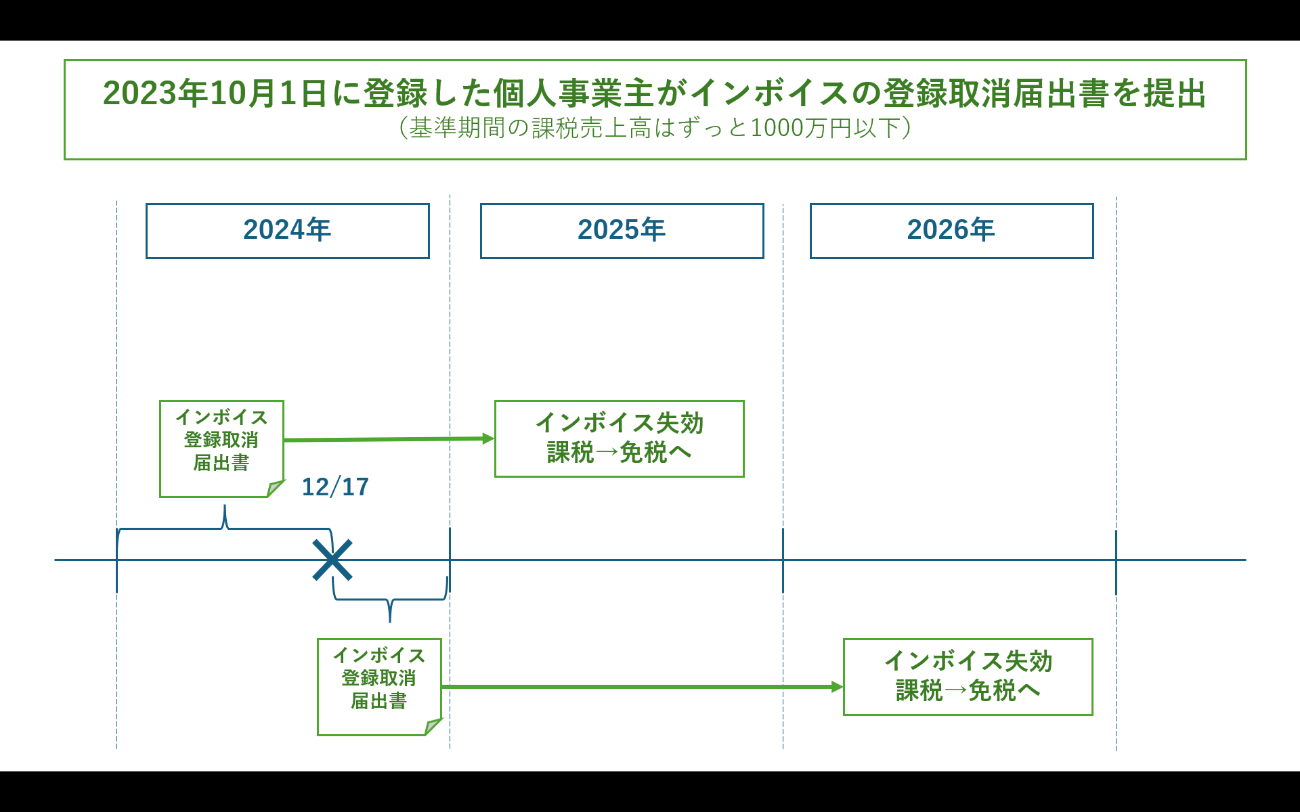

注意点①提出は新年の15日前までに

一般に、消費税の届出書は対象となる課税期間の初日の前日までとなります。2025年から適用を受けるなら、2024年12月31日までに届出書を提出すればいいわけです。

しかし、登録取消届出書については対象となる課税期間の初日から起算して15日前までに提出しなければ、インボイスの失効が次の次の課税期間からとなってしまいます。個人事業主なら、12月17日までに提出しないとインボイスの失効が2026年からとなってしまうわけです。

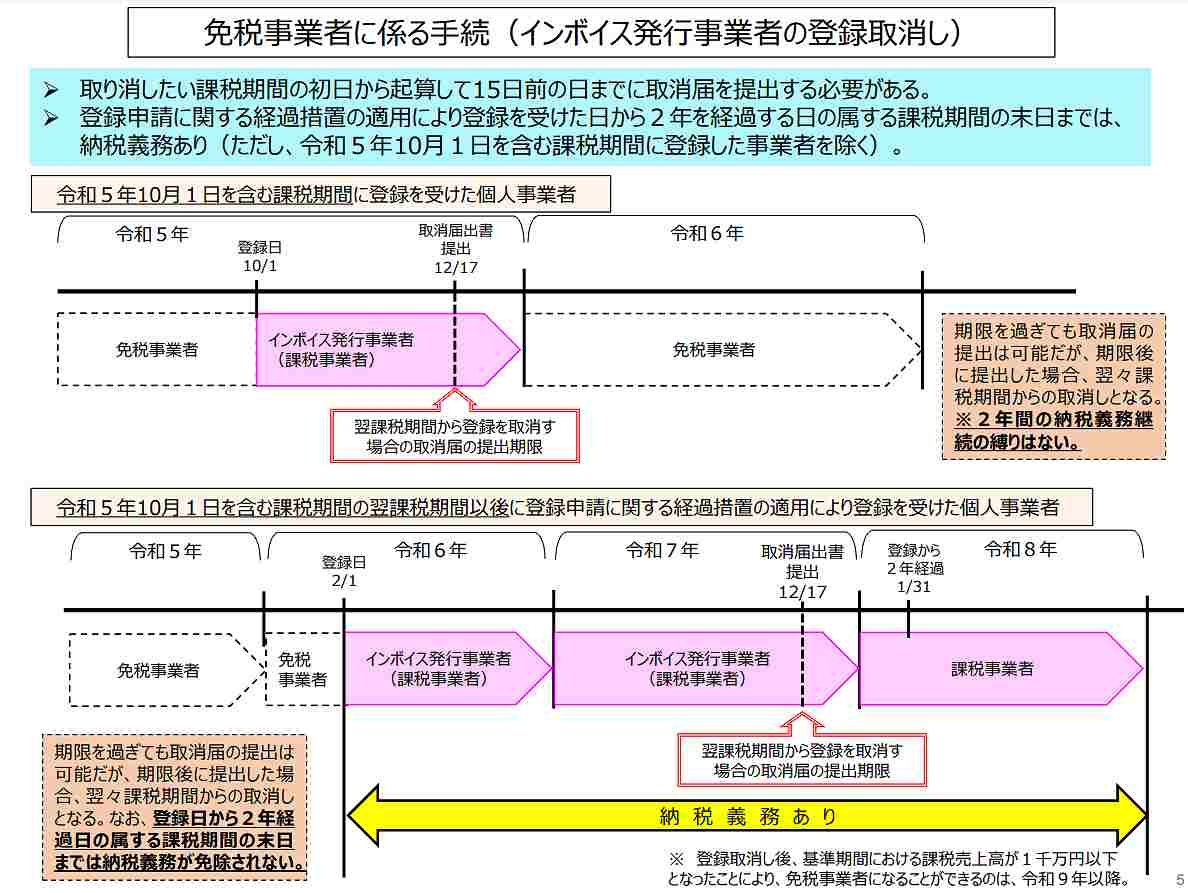

注意点②登録時期によっては登録取消ししても「課税→免税」になれないことも

登録取消届出書を提出しても、インボイスが失効するだけで免税事業者に戻れないことがあります。主に次のようなケースです。

- 基準期間(個人事業主なら一昨年)の課税売上高が1000万円超

- 特定期間(個人事業主なら昨年1月~6月)の課税売上高が1000万円超

- 登録申請書だけでなく課税事業者選択届出書も出していた

- 2023年中に登録していない

ここで意識したいのは4です。個人事業主の場合、登録取消届出書だけを提出して翌年から「インボイス失効=免税に戻れる」となるのは、2023年末日までに登録した人だけです。

登録日が2024年1月1日以降だと、最低2年間は消費税の申告・納税をしなくてはなりません。登録して1年で登録取消の届出をしても、インボイスの効力がなくなるだけで消費税の申告・納税は最低でもあと1年は行わなくてはならないのです。登録日によっては2年超、消費税を納めることになります。

なお、1と2は、そもそも課税事業者となるべき要件を満たしているので免税事業者になれません。3は、課税事業者選択不適用届出書をも提出する必要があります。

年内に意識したい届出②簡易課税制度選択届出書

本来、簡易課税制度選択届出書は、簡易課税で計算したい課税期間が始まる前までに提出すべきものです。個人事業主が2025年から簡易課税で計算したいと思ったら、2024年中に届出書を出さなくてはなりません。

しかし、次のようなケースだと「簡易課税で計算したい課税期間中に届出書を提出すればよい」という特例を使うことができます。

- 2割特例を適用した課税期間の次の課税期間で2割特例が使えなくなった(基準期間の課税売上高が1000万円超になるなど)

- 2割特例の経過措置が終わってしまい、原則課税か簡易課税かで納税せざるを得なくなった

「2023年の1年間の課税売上高が1000万円を超えた。2023年10月から2024年12月末までの分は2割特例を使う。2025年分の消費税を簡易課税で計算すべきかどうか分からない」ということがあるでしょう。この場合、2025年になってから簡易課税制度選択届出書に「2025年分から簡易課税を選択します」と書いて提出しても間に合うのです。

ただし、ここでも注意点があります。

注意点①簡易課税に還付はない

簡易課税は「売上分の消費税額-(売上分の消費税額×みなし仕入れ率)」といった形で納税額を計算します。つまり、簡易課税だと必ず納税額が発生するのです。高い買い物をしても多く払いすぎた消費税が還付されることはありません。

注意点②2年縛りに注意

簡易課税を一度選択したら、最低2年間は簡易課税で申告・納税をしなくてはなりません。この期間、高い事業用資産の買い物をしたり、消費税のかかる経費を払いすぎたりすると損することがあります。

まとめ

消費税の届出は非常に複雑です。登録取消届出書にしても簡易課税選択届出書にしても、ご自身の状況を確認した上で、提出するタイミングを見極めるようにしましょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。