インボイス制度とは? 今さら聞けない「インボイス制度」のあらまし

税務ニュース

2019年(平成31年)10月から消費税率の引き上げと軽減税率が導入され、税率の区分経理を行わなければならなくなったことに伴い、消費税の仕入税額控除の要件が「帳簿・請求書等の保存方式」から「区分記載請求書等保存方式」に見直されたのは記憶に新しいところです。そして現行の「区分記載請求書等保存方式」は、いよいよ2023年(令和5年)10月から「適格請求書等保存方式」(いわゆる「インボイス制度」)に移行される予定です。

個人・法人にかかわらず、事業者の皆様は来るべき新制度のスタートに向けて、今のうちから制度の内容を十分に理解し、しっかりと準備をしておかなければなりません。

各制度の適用時期(導入スケジュール)を確認しよう!

インボイス制度の導入で、何が変わるのか?

「適格請求書等保存方式(インボイス制度)」がスタートすると、ココが変わります。

- 請求書に記載すべき事項が変わる

- 登録を受けた事業者のみが「適格請求書」を交付できる

- 事業者登録には事前に税務署へ申請をしなければならない

- 登録を受けた事業者は、買い手に「適格請求書」を交付しなければならない

- 買い手が仕入税額控除の適用を受けるためには「適格請求書」等を保存しなければならない

「帳簿・請求書等の保存方式(旧制度)」から「区分記載請求書等保存方式(現行制度)」に移行されるにあたり、帳簿には消費税率軽減対象のものがあればその旨を記載し、請求書等にも同じく軽減対象の品目にその旨を示したうえで、税率ごとに合計した課税資産の譲渡等の対価の額(税込価額)を記載しなければならなくなったのは周知のとおりです。

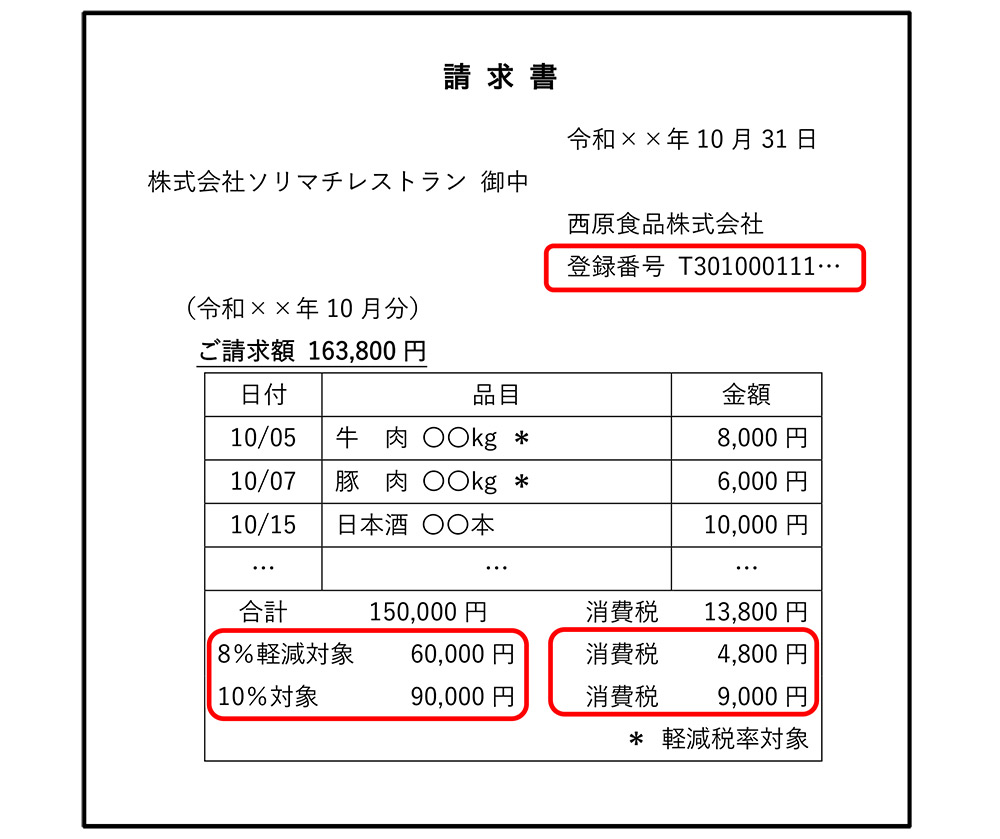

「インボイス制度」では、請求書等の発行事業者(売り手)が登録番号(税務署に申請し付与される番号)をその請求書等に記載することになりました。そして税率ごとに合計した課税資産の譲渡等の対価の額(税抜価額または税込価額)とそれぞれの適用税率を示したうえで、適用税率ごとに区分した消費税額も合わせて記載しなければなりません。

<帳簿・請求書等に記載されるべき項目の制度別比較>

【青字】旧制度から追加された項目

【赤字】インボイス制度で追加される項目

| 【旧制度】

請求書等保存方式 |

【現行制度】

区分記載請求書等保存方式 |

【インボイス制度】

適格請求書等保存方式 |

|

|---|---|---|---|

| 帳簿 |

① 課税仕入れの相手方(売り手)の氏名または名称 | ① 課税仕入れの相手方(売り手)の氏名または名称 | |

| ② 課税仕入れを行った年月日 | ② 課税仕入れを行った年月日 | ||

| ③ 課税仕入れに係る資産またはサービスの内容 | ③ 課税仕入れに係る資産またはサービスの内容 (軽減税率の対象である場合は対象資産または対象サービスである旨) |

||

| ④ 課税仕入れに係る支払対価の額 | ④ 課税仕入れに係る支払対価の額 | ||

| 請求書等 |

① 請求書等の発行事業者(売り手)の氏名または名称 | ① 請求書等の発行事業者(売り手)の氏名または名称 | ① 適格請求書等の発行事業者(売り手)の氏名または名称および登録番号 |

| ② 課税資産の譲渡等を行った年月日 | ② 課税資産の譲渡等を行った年月日 | ② 課税資産の譲渡等を行った年月日 | |

| ③ 課税資産の譲渡等に係る資産またはサービスの内容 | ③ 課税資産の譲渡等に係る資産またはサービスの内容 (軽減税率の対象である場合は対象資産または対象サービスである旨) |

③ 課税資産の譲渡等に係る資産またはサービスの内容 (軽減税率の対象である場合は対象資産または対象サービスである旨) |

|

| ④ 税率ごとに区分して合計した税込対価の額 | ④ 税率ごとに区分して合計した税込対価の額 | ④ 税率ごとに区分して合計した税抜対価または税込対価の合計額および適用税率 | |

| ⑤ 税率ごとに区分した消費税額等 | |||

| ⑤ 請求書等の受領者(買い手)の氏名または名称※ | ⑤ 請求書等の受領者(買い手)の氏名または名称※ | ⑥ 請求書等の受領者(買い手)の氏名または名称※ | |

※不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については省略できます。これを「適格簡易請求書」といいます。

<適格請求書のイメージ>

ここがポイント

- 現行制度では売り手から交付された請求書等に「軽減税率の対象資産やサービスである旨」や「税率ごとに区分して合計した税込価額」の記載がない場合は、これらの項目に限って、交付を受けた事業者(買い手)自身がその取引の事実に基いて追記することが許されていますが、「適格請求書等保存方式(インボイス制度)」が導入された後は、追記することはできません。

- 現行制度では「3万円未満の課税仕入れ」および「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められていますが、「適格請求書等保存方式(インボイス制度)」が導入された後は、認められません。

- 簡易課税制度を適用している事業者の場合は、課税売上高のみから納付する消費税額を計算するため、適格請求書等の保存要件を考慮する必要はありません。

免税事業者や消費者が売り手となる課税仕入れはどうなるのか?

「適格請求書等保存方式(インボイス制度)」が導入されれば、免税事業者や消費者のような適格請求書発行事業者以外の者が売り手となる課税仕入れについては、原則、仕入税額控除の適用を受けることができません。ただしインボイス制度導入後6年間は、経過措置として、適格請求書を発行できない免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合を仕入税額控除できることとされています。

ABOUT執筆者紹介

税理士 西原憲一

税理士 西原憲一

大阪市生まれ。大阪市立大学 商学部 卒業。監査法人系税務コンサルティング会社に勤務。

2000年3月 西原会計事務所を開設。2002年3月 FP総合事務所 ユナイテッド・エフピー・ファームを設立。2007年6月 株式会社UFPFに組織変更し、代表取締役に就任。近著に『マンガと図解でよくわかる インボイス 消費税の基本と手続きの仕方がわかる本』がある。

[democracy id=”102″]