事業主×従業員 年末調整でやるべきことを両目線から解説します!

税務ニュース

年末調整といえば、寒くなり始める頃から事務を進めるイメージです。しかしながらすでにご案内のとおりで、事業主(勤務先)および従業員双方にとってますます煩雑化した計算事務への対応に加え、手続を適切かつスムーズに進めるための電子化ツールの運用もあり、初冬あたりから準備を始めても早すぎるということはありません。2021年10月にも国税庁から令和3年度版「年調ソフト」が無償でリリースされますので、事務の電子化を含めて事業主・従業員ともに混乱することがないよう、ぜひともこの時期から地ならしをしていきましょう。

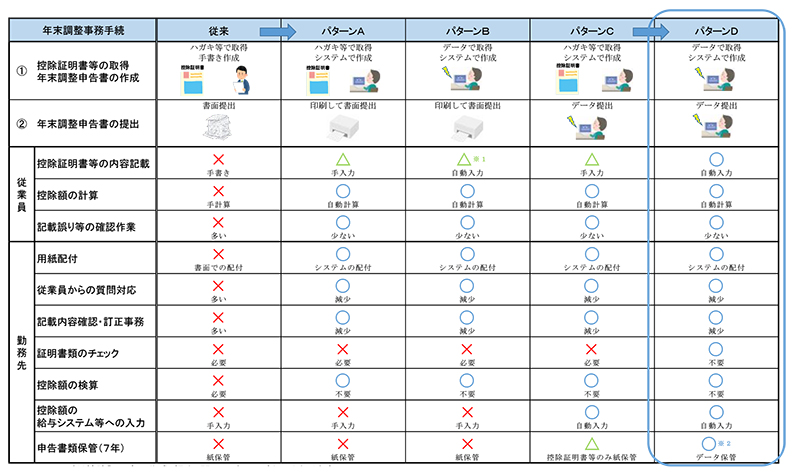

<年末調整手続の従来型と電子化型の違い>

| 手続の内容 | 従来型 | 電子化型 | |

|---|---|---|---|

| 事業主 (勤務先) |

控除額等のチェック | 検算必要 | 検算不要 |

| 給与システムへの取込み | 手書き書類より手入力 | 電子データをインポート | |

| 従業員 | 年末調整申告書類の作成 | 必要事項を手書き | 自動入力(または手入力) |

| 控除額等の計算 | 手計算 | 自動計算 |

(出所:国税庁「年末調整手続の電子化及び年調ソフト等に関するFAQ」より一部抜粋)

年末調整の対象となる従業員の範囲と人数を把握する (10月上旬~)

12月に年末調整を行う対象は、当年分の扶養控除等(異動)申告書を提出もらっている従業員、つまり1年を通して勤務している従業員や年の途中で就職し年末まで勤務している従業員(※)になります(以下、同様)。

※ 次に該当する従業員は、年末調整の対象となりません。

- 年収が2,000万円以上の人

- 2ヶ所以上から収入があり、他の事業主に対して扶養控除等(異動)申告書を提出している人

- 非居住者である人

- 災害減免によって所得税の支払い猶予や還付をすでに受けている人

- 日雇い労働者など、継続して雇用していない人

今年の事務量を予測するため、各従業員の昨年の合計所得や直近の給与収入を目安に、配偶者のいる従業員がどのくらい在籍しているのか、どれくらいの従業員が高額所得者に該当するのかなどを事前に洗い出しておきましょう。

事前準備と導入 (10月下旬~)

1. 従来型

① 事業主

当年分の年末調整申告書(※)用紙および翌年分の給与所得者の扶養控除等(異動)申告書を従業員に配布します。

※「年末調整申告書」とは、「給与所得者の保険料控除申告書」、「給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除申告書」、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」をいいます(以下、同様)。

※このうち「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」とは、『「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」』のことをいい、入居1年目につき所得税の確定申告において住宅ローン控除の適用を済ませた本人に対して、税務署から適用全期間分の綴りとして送られてくる書類です。したがってこの用紙は事業主から従業員に配布するものではありません。

② 従業員

保険会社、金融機関、税務署等(以下「保険会社等」)から各種控除証明書等を書面(ハガキ等)で取得し、控除計算に向けて整理します。

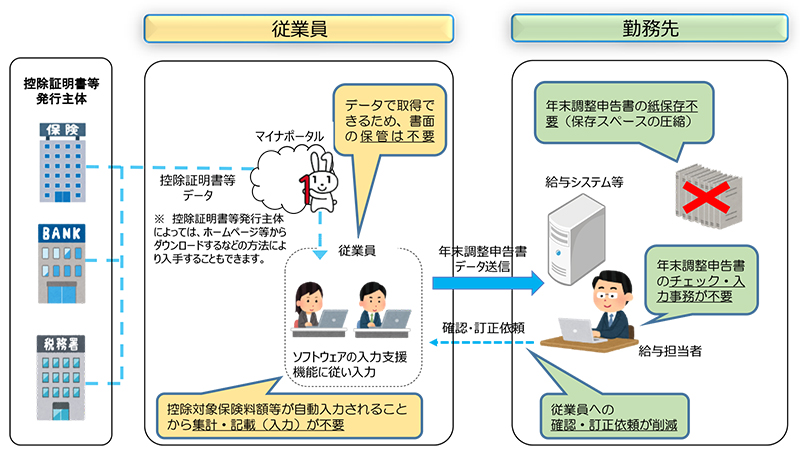

2. 電子化型

① 事業主

一定の期限を設けて、国税庁から当年分の「年調ソフト」をダウンロードする(または事業主がアプリケーションを配布する)ことおよび保険会社等から各種控除証明書等の電子データ(以下「電子控除証明書」)を入手することを周知します。必要に応じて、入手要領及びソフトの使用方法などを社内連絡等により案内する必要もあります。

② 従業員

- 国税庁サイトから当年分の「年調ソフト」をダウンロードし(または事業主からアプリケーションの配布を受け)ます。

- 保険会社等から電子控除証明書を入手します。

※ 「年調ソフト」はパソコン版とスマートフォン版がダウンロードできます。

※ 「年調ソフト」はマイナポータルと連携(マイナンバーカードが必要)し、電子控除証明書の一括取り込みに対応しています。(マイナポータル連携可能な控除証明書等発行主体一覧)

※ 保険会社等の証明書発行先が電子控除証明書に対応しているかどうか確認が必要です。

書類の作成と運用 (11月下旬~)

1. 従来型

① 事業主

従業員から提出される年末調整申告書に記載された控除額の検算や控除証明書等の内容確認を行ったうえで、給与システム等により年末調整年税額を計算します。控除額の計算要領について従業員から質問があれば適宜対応します。また、提出を受けた年末調整申告書において計算誤りなどがあれば従業員へ確認または訂正を依頼します。

② 従業員

年末調整申告書の所定の欄に、保険会社等から受領した各種控除証明書等(ハガキ等)に記載された必要事項を転記し、控除額については自分で計算して記入します。その後、記入済みの年末調整申告書に控除証明書等を添付して事業主に提出します。

2. 電子化型

① 事業主

従業員から提出を受けた電子データを給与システムにインポートして年末調整年税額を自動計算します。

※ 「年調ソフト」において給与支払者情報(事業主の基本情報)を登録して電子データとして出力(エクスポート)することができます。出力したデータを従業員に送付して、従業員が「年調ソフト」に取り込み(インポート)することで、給与支払者(事業主)の情報を手入力することなく設定できます。なお、給与支払者情報を従業員各自に入力してもらう場合は、これらの操作は不要です。

※ 従業員から電子データの提出を受けるための方法としては、提出データにパスワードを設定したうえで電子メールにて送信またはUSBメモリ等や社内LAN・サーバーに保存提出などが考えられますが、これらの措置を事業主が事前に決めておく必要があります。

② 従業員

「年調ソフト」に住所・氏名等の基礎項目を手入力し、電子控除証明書をインポート(自動入力、控除

額の自動計算)して年末調整申告書の電子データを作成します。その後、このデータと電子控除証明書等を事業主に提出します。

※ 保険会社等から各種控除証明書等を電子データで入手できない場合は、「年調ソフト」に控除証明書の必要事項を手入力し、控除額について自動計算させることもできます。

※ 提出する電子データが従業員本人からのものであることが確認できるように、電子データに事業主から通知を受けたIDおよびパスワードを設定するなどの措置が必要です。

※ 書面(ハガキ等)の控除証明書等をスキャンするなどしてデータ化したものは事業主に電子データ(原本)として提出することはできません。

<年末調整事務体系 従来型と電子化型のパターン>

(出所:国税庁「年末調整手続の電子化及び年調ソフト等に関するFAQ」より一部抜粋)

ABOUT執筆者紹介

税理士 西原憲一

税理士 西原憲一

大阪市生まれ。大阪市立大学 商学部 卒業。監査法人系税務コンサルティング会社に勤務。

2000年3月 西原会計事務所を開設。2002年3月 FP総合事務所 ユナイテッド・エフピー・ファームを設立。2007年6月 株式会社UFPFに組織変更し、代表取締役に就任。近著に『マンガと図解でよくわかる インボイス 消費税の基本と手続きの仕方がわかる本』がある。

[democracy id=”140″]