副業収入が減る??事業者も会社員も必見!副業による「インボイス制度」の影響について詳しく解説!

税務ニュース

Contents

副業解禁・副業推進のニュースが当たり前にみられる時代になりました。今回は、2023年10月から始まるインボイス制度が及ぼす副業をされている方への影響を解説していきます。

この記事を読むと以下が分かるようになります。

- インボイス制度が始まると、副業に影響があるのか?売上が減少するかも・・と言われている理由

- 副業の方のインボイス制度への対策

インボイス制度の概要

2023年10月1日(令和5年10月1日)から「インボイス制度(適格請求書等保存方式)」が導入されます。今回は、副業の方に、インボイス制度がどのように影響があるのかを中心にお話しますので、制度の詳細については、大枠を説明させて頂きます。

インボイス制度とは「企業と企業(または個人)の取引における消費税額や適用税率を正確に把握することを目的とした制度」で、消費税の仕入税額控除を受ける際に「適格請求書(別名:インボイス)」の保存が必要となります。

今後は、このインボイスがなければ、払った消費税を控除できないことになります。そしてこのインボイスは、課税事業者しか発行ができません。

用語の解説

- 課税事業者:消費税を納める義務がある個人事業主又は法人。原則、2年前の課税売上が1,000万円超えているかで判定。

- 免税事業者:消費税を納める義務が免除されている個人事業主又は法人。原則、2年前の課税売上が1,000万円超えているかで判定。

インボイス制度がはじまると、免税事業者と取引をすると税金の負担が増える

インボイス制度は、小規模事業者泣かせの制度であるなどと言われています。一番大きな理由は、今後、免税事業者と取引をすると、その取引相手の税負担を増やすことになるからです。以下で、具体例を使ってご説明します。

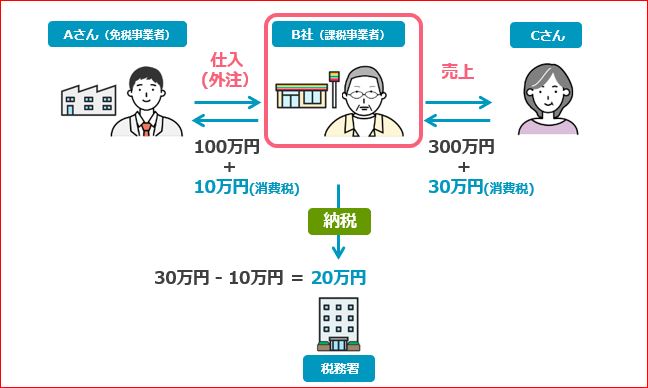

現行制度(インボイス制度がはじまる前)

赤枠のB社(課税事業者)の消費税の負担額をみていきましょう。

B社(課税事業者)の取引は下記の通りです。

②Aさん(免税事業者)へ経費として外注費を支払:外注費100万円+消費税10万円

その結果、B社の納める消費税は、①売上に係る消費税30万円から②経費に係る消費税10万円を差し引いた20万円を消費税納付することになります。現行のインボイス制度施行前は、Aさんが免税事業者でも課税事業者でもB社の納める税額は変わりません。

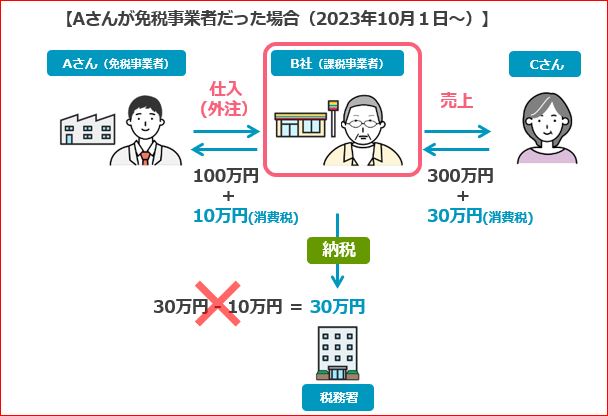

インボイス制度が始まり、副業のAさんが免税事業者だった場合

インボイス制度が始まった場合、赤枠のB社(課税事業者)の消費税の負担額をみていきましょう。

B社(課税事業者)の取引は下記のとおりです。

②Aさん(課税事業者)へ経費として外注費を支払:外注費100万円+消費税10万円

B社は①売上に係る消費税30万円から②経費に係る消費税10万円を差し引けず、30万円を消費税納付することになります。Aさんが免税事業者であるため、インボイスを発行できません。そのため、B社は、Aさんに払った経費に係る消費税10万円を自分が納める税金から差し引くことができないので、結果として30万円納付することになります。

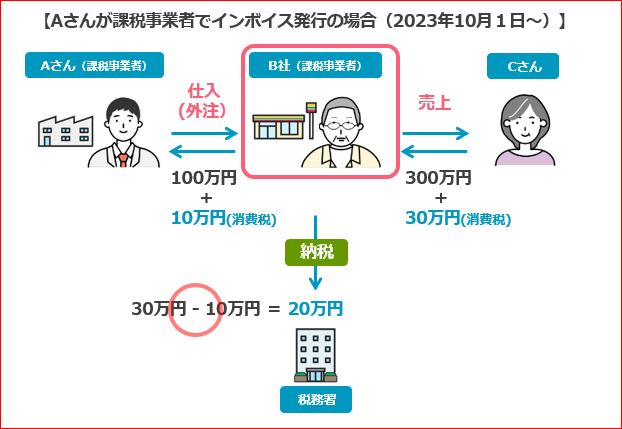

インボイス制度がはじまり、副業のAさんが課税事業者だった場合

B社(課税事業者)の取引は下記のとおりです。副業のAさんは課税事業者でインボイスを発行できる登録事業者です。

B社(課税事業者)の取引は下記のとおりです。

②Aさん(課税事業者)へ経費として外注費を支払: 外注費100万円+消費税10万円

Aさんが課税事業者でインボイスを発行できる登録事業者のため、Aさんに払った経費に係る消費税10万円を自分が納める税金から差し引くことができ、20万円納付することになります。

Aさんが免税事業者だった場合と課税事業者でインボイス登録事業者だった場合と、Bさんの納める税額が異なるのがおわかりいただけましたでしょうか。B社の消費税の納付額は、同じ取引での場合でも、Aさんが免税事業者ですと、30万円の納付となり、Aさんが課税事業者ですと20万円の納付になります。

このように、インボイス制度がはじまるとB社は免税事業者と取引をすると、支払った消費税が控除できず、課税事業者に対して支払った場合よりも消費税の負担が多くなります。

インボイス制度が始まると、副業の方は売上が減る?

上の事例をみていただき、もしご自身がB社だった場合、誰と取引をしたいと考えるでしょうか。

同じ取引であれば、できれば課税事業者と取引したいと思う方がおそらく大半でしょう。課税事業者と取引した方が、納付する消費税は少なく済むからです。

ですので、副業でご自身が免税事業者の方は、何も対策をしないと、以下のような影響を受ける可能性があります。

- 取引相手から除外される

- 金額の値引交渉をされる

インボイス制度の影響大のケース、影響少のケース

補足ですが、副業でインボイス制度の影響が大きい場合、影響が少ない場合をまとめてみました。

BtoBのビジネス

BtoCのビジネス

副業で免税事業者に該当する方のインボイス制度への対策3つ

①あえて課税事業者になり、適格請求書登録番号を取得

一定の期日までに、届出を提出することで敢えて「課税事業者」を選択し、適格請求書登録番号を取得し、インボイスを発行できる立場になるという対策です。

インボイスを発行できれば、取引相手の税負担が増えることはなく、取引先から除外されるリスクも、値引き交渉されるリスクも下げられます。ただしあえて、課税事業者になるということは、ご自身が消費税を納める立場を選択したことになりますので、当然、ご自身の税負担が増えます。また、消費税は自分で税額計算をして、自分で納める税目ですので、その事務負担も増えることになります。

②免税事業者のまま、ブランド力を強化

インボイス制度は施行が2023年10月1日からですが、段階的に免税事業者からの仕入税額の控除率を下げて実施されていく経過措置があります。ですので、しばらくは様子をみながら免税事業者のままでいるという方法もあります。その間にできること、それは事業のブランド力を強化することです。

良い商品、どうしても欲しい商品であれば、他では購入できない商品やサービスであれば、免税事業者であっても、インボイス制度の影響を最小限にできるはずです。このように、ブランド力をさらに強化し、インボイス制度に負けない事業やサービスを作っていくという方法もオススメです。

③取引先とコミュニケーションをとる

インボイス制度で会社全体としてどのような方針にするかは、その会社ごとに異なります。ですので、取引先とこまめにコミュニケーションをとりながら、今後の動向を見守りましょう。

まとめ

今回は、副業とインボイス制度について、その影響と対策についてでした。副業の方の大半は免税事業者に該当するはずですので、インボイス制度が始まれば、取引に影響する可能性もあります。しっかりと制度を理解して、自分なりの対策を検討していきましょう。

ABOUT執筆者紹介

税理士 吉村知子

税理士 吉村知子

ビジネス拡大のため、開業してから法人化を目指す個人事業主や法人のための税理士として、ともにビジネスの飛躍を目指す経営のサポートを行う。また、法人や個人事業主の顧問契約だけでなく、個人事業主向けの講座を開講。確定申告をゴールとしながら、経営者として必要となるお金の知識を学ぶオンラインプログラムが大好評。

[democracy id=”183″]