農業を副業にしたら確定申告は必要?申告不要なケースと注意点を解説

税務ニュース

Contents

近年の就農ブームの影響からか、家庭菜園や一日農業バイトなどを副業にする話を耳にします。副業で収入を得たとき、気になるのが税金です。今回は、農業を副業にしたときの確定申告について解説します。

副業の農業の所得区分と所得計算の方法

副業の所得には、所得税と住民税がかかります。「所得税」「住民税の所得割」の税額計算は、おおよそ次の流れになります。

- 所得額の合計-所得控除の合計=課税所得金額

- 課税所得金額×税率(所得税は5~45%、住民税所得割は一律10%)

- 2から税額控除などを差し引き、最終的な納税額を算出

※上記は総合課税での計算。実際は分離課税の対象となる所得が別途ある。また、住民税は、均等割もかかる。

ここで押さえたいのが「副業の農業の所得」です。所得は税法上、10種類に区分されます。そして、「どう稼いだか」で所得の種類と計算の仕方は変わるのです。

自分で育てて販売→雑所得または事業所得

家庭菜園などで自ら野菜や果物、花卉を育て、農協や個人に販売しているケースなら、「雑所得」あるいは「事業所得」に区分します。所得額はいずれも、次のように計算します。

雑所得になるか、事業所得になるかは、農業が「事業としての規模」があるかどうかによります。事業の規模とは、次のような要素を踏まえ、全体から判断します。

- 営利性・有益性があるか

- 継続性・反復性があるか

- 自己の計算と危険においてする企画遂行性があるか

- 取引に費やした精神的・肉体的労力がどれくらいか

- 人的・物的設備があるか

- 職業・職歴・社会的地位

- 生活状況

- 相当程度安定した収益を得られる可能性があるか

結論から言うと、副業の農業の大半は「雑所得」になります。そもそも安定収入としての本業があってこその「副業」です。畑を借りるなどの規模でやっていたとしても、週末や余暇に作物の世話をする程度であり、別途生活の糧となるべき仕事があるなら「農業は事業所得」とは言えません。

とはいえ、危険負担の度合いや労力のかかり方は、他の副業と大きく異なります。実際は、それぞれの状況を見ながら判断していくしかありません。

農業1日バイトで稼ぐ→給与所得または雑所得

最近は「農業1日バイト」というのがあります。初心者に農業体験をしてもらいながら、作業を手伝ってもらうというものです。これは、給与所得か雑所得に区分されます。

給与所得か雑所得か、は、年末や年明けに交付される書面で確認します。これが「給与所得の源泉徴収票」なら給与所得で計算します。一方、「支払調書が交付される」「何も交付されない」「単なる計算明細だけをもらった」のであれば、雑所得となります。

給与所得は、雑所得や事業所得と違い、次のように計算します。

給与所得控除は、年間の総収入金額に応じて自動的に決まります。

副業の農業で確定申告が必要なとき、不要なとき

副業の農業で気になるのは「確定申告」です。副業で稼いだら原則、翌年の3月15日までに確定申告と納税をしなくてはなりません。

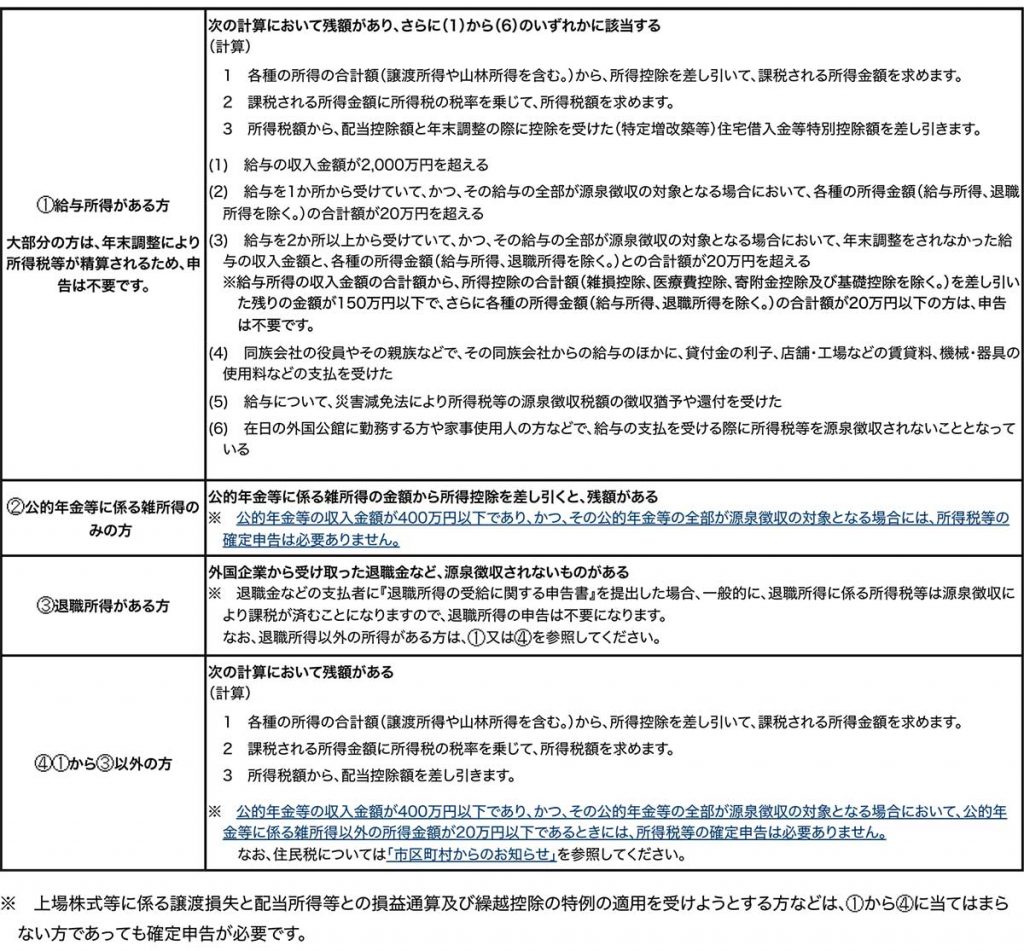

ただ実際、確定申告が必要な人は限定的です。次のように定められています。

この要件に当てはまらない人が「確定申告不要な人」となるわけです。具体的には、次のようになります。

申告不要1:1か所から給与をもらっている人の「副業20万円以下」

1つの勤務先でしか働いていない正社員や派遣社員、バイトやパートなどの給与所得者で、本業以外の所得の合計が20万円以下なら確定申告はいらなくなります。ただし「給与年収が2000万円以下」など、副業がなければ確定申告を気にしなくていい人だけが対象です。

ここでいう「本業以外の所得」は「給与所得と退職所得以外の所得」です。副業が農業だけなら「雑所得や事業所得がいくらなのか」で判断します。他にもアパートの賃貸や株式投資を行っているのなら、こういった所得も合計した上で要否を検討します。

なお、所得額の計算は所得の種類ごとに異なるので注意が必要です。

申告不要2:2か所以上から給与をもらっている人の「副業20万円以下」

平日は会社で働きながら、週末は農業1日バイトに行く人は、2か所以上から給与を受け取っています。この場合は、次のいずれかを満たしたケースとなります。

いずれの判定基準も「給与年収」「給与所得」が登場します。「給与所得=給与年収-給与所得控除」であることを意識しましょう。

不要になるとき②公的年金収入400万円以下の人の「副業20万円以下」

年金生活者も農業で副収入を得ることがあるでしょう。このケースでは、次の両方を満たしたケースのみ、確定申告が不要となります。

- 公的年金の年収が400万円以下

- 公的年金等の雑所得以外の所得合計が20万円以下

副業の農業の確定申告の注意点

副業の農業の確定申告については、次の点も注意しましょう。

「20万円以下」でも住民税の申告は必要

先ほど確定申告不要についてお伝えしましたが、これは所得税の話です。住民税は、たとえ20万円以下でも確定申告が必要です。

医療費控除などで申告するなら「すべて申告する」

「医療費が20万円超えたから還付申告したい」「ふるさと納税を6つ以上の自治体にしたから還付を受けたい」といった理由で確定申告をすることもあるでしょう。このようなときは、すべての所得を申告します。20万円以下かどうかは関係ありません。

いったん申告するなら、すべての所得を申告するのがルールです。

事業所得なら添付書類に注意

副業とはいえ、農業が事業所得となることもあるでしょう。このようなときは、添付書類が必要です。青色申告なら「青色申告決算書」、白色申告なら「収支内訳書」を添付します。

なお、青色申告は、期日までに承認申請書を提出しなくてはなりません。複式簿記をしているから青色申告していいことにはならない点にご注意ください。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。

[democracy id=”221″]