電子インボイスは義務化される?電子インボイスと消費税インボイス制度の関係と今後の課題について解説。

税務ニュース

Contents

2023年10月からスタートする消費税インボイス制度への移行が迫る中、電子インボイス(デジタルインボイス)への関心が高まっています。

本コラムでは、事業者のバックオフィス業務の効率化や生産性の向上を図る観点から普及が進められている電子インボイスのしくみや今後の課題について、やさしく解説します。

電子インボイス導入のきっかけ

電子インボイス導入のきっかけはコロナ禍といわれています。

新型コロナウイルス(COVID-19)の感染拡大により、リモートワーク環境での請求業務への対応が課題になりました。これを契機にデジタル化(Digitalization)の必要性が認識され、官民連携のもと電子インボイス導入に向けての取組みがはじまりました。

2020年7月、会計・業務システムベンダーなどの民間が中心となり電子インボイス推進協議会(EIPA:E-Invoice Promotion Association、現「デジタルインボイス推進協議会」)が設立されました。2021年9月のデジタル庁の発足を経て、標準化された電子インボイスの普及を図るフェーズに至っています。現在は、2023年10月に開始する消費税インボイス制度への移行を見据え、具体的なサービスの実現に向けた開発が進められています。

消費税インボイス制度と電子インボイス

同じ「インボイス」という言葉を使っていますが、消費税のインボイス制度と電子インボイスとはどのような関係があるのでしょうか?

消費税のインボイス制度とは?

領収書をレシート(receipt)というように、インボイス(invoice)とは、一般的に「商品の明細が付いた請求書」を意味します。

消費税のインボイス制度の正式名称は「適格請求書等保存方式」といい、消費税の「仕入税額控除」に関するしくみです。制度の名称が示すとおり、「請求書」がこの制度を理解するポイントです。

消費税の納税義務がある課税事業者の場合、消費税の納税額は、売上に含まれる預かった消費税から、仕入や経費に含まれる支払った消費税を差し引いて計算します。この消費税の計算のしくみを「仕入税額控除」といいます。

請求書(インボイス)のうち消費税法の要件を満たすものを「適格請求書」といいます。消費税のインボイス制度が始まると、「適格請求書」の保存が「仕入税額控除」の適用を受けるための要件の一つになります。

つまり、請求書が消費税法の要件を満たさない場合、消費税の負担が増える可能性があるのです。

電子インボイスとは?

一方、電子インボイスは電子データで交付する請求書のことです。

電子インボイスの日本標準仕様のベースとして採用されているのがPeppol(Pan European Public Procurement Online)です。Peppol(ペポル)とは、電子文書をネットワーク上でやりとりするための「文書仕様」「ネットワーク」「運用ルール」のグローバルな標準仕様です。

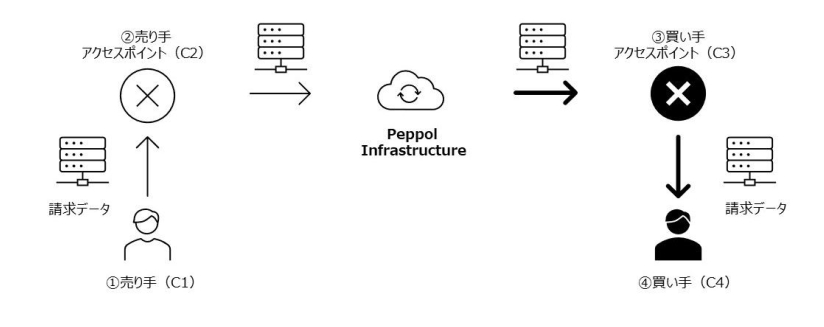

Peppolのネットワークは、「4コーナー」モデルと呼ばれるしくみが採用されています。

下図のように、ユーザー(売り手)(C1)は、自らのアクセスポイント(C2)を介してPeppolネットワークに接続し、買い手のアクセスポイント(C3)にインボイスデータセットを送信し、それが買い手(C4)に届くしくみとなっています。

つまり、請求に係る情報を、売り手のシステムから買い手のシステムに対して、人を介することなく直接データ連携するしくみです。その際、売り手と買い手のシステムの違いは問われません。

Peppolのネットワーク上の利用登録を行えば、Peppolを利用している事業者との間で電子インボイスの授受ができるようになるのです。

また、電子インボイスは消費税法の要件を満たすように設計されているため、消費税インボイス制度における「適格請求書」としても利用することができます。その場合、電子インボイスは紙の「適格請求書」に代わって提供される電磁的記録と位置付けられます。法令の要件を満たす方法で電子インボイスを保存することで、消費税の「仕入税額控除」の適用を受けることが可能になります。

しかし、Peppolのしくみでは、そのネットワーク内でやりとりされる電子インボイスの保存までは行われません。そのため、売り手(C1)は交付したインボイスを、買い手(C4)は消費税の「仕入税額控除」の適用のために受領したインボイスを、法令が求める要件を満たす方法でそれぞれ保存する必要があるのです。

以下では、電子インボイスを交付した側・受領した側それぞれについて、電子インボイスの保存方法を確認しておきましょう。

電子インボイスと電子帳簿保存法との関係

電子インボイスと電子帳簿保存法

消費税のインボイス制度に移行後は、適格請求書の交付に代えて電磁的記録を提供することができます(消費税法第57条の4第5項:令和5年10月1日施行、以下同じ)。この適格請求書の交付に代えて提供される電磁的記録が、電子インボイスと呼ばれるものです。

ここで電子帳簿保存法との関係を確認しておきましょう。

電子帳簿保存法の規定は、消費税には適用されません。電子帳簿保存法第7条は、「所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は…」と規定しており、対象が所得税と法人税に限定されているためです。

そのため電子インボイスの交付・保存などについては、消費税法などが独自の取扱いを定めており、結果的に電子帳簿保存法に準ずる方法で保存することになるのです。

電子インボイスの交付義務と提供方法

まず、電子インボイスには交付義務があります。消費税のインボイス制度では、事業者が取引の相手先から求められたときは、電子インボイスを交付しなければなりません(消費税法第57条の4第1項・第5項)。

交付方法には、光ディスク、磁気テープ等の記録用媒体による提供のほか、以下のような方法があります。

② 電子メールによる電子データの提供

③ インターネット上にサイトを設け、そのサイトを通じた電子データの提供

交付側の電子インボイスの保存

電子インボイスを「交付した側」の保存について確認しましょう。

適格請求書および電子インボイスを交付した事業者側は、その写しを保存する義務があります(消費税法第57条の4第6項)。電子インボイスのような税に関する書類は、電磁的記録のまま保存することができます(電子帳簿保存法第4条第2項)。

交付した電子インボイスを電磁的記録のまま保存する場合は、電子帳簿保存法に準じた方法によることが必要とされています(消費税法施行令第70条の13、消費税法施行規則第26条の8第1項)。

また、紙にプリントアウトして保存する方法も認められています(消費税法施行規則第26条の8第2項)。

受領側の電子インボイスの保存

電子インボイスを「受け取った側」の保存について確認しましょう。

適格請求書および電子インボイスを受領した側が消費税の「仕入税額控除」の適用を受けるためには、帳簿等に記載するとともに、適格請求書および電子インボイスを保存する必要があります(消費税法第30条第7項・第9項)。電子インボイスの交付を受けた事業者が、電子インボイスを電磁的記録のまま保存する場合は、電子帳簿保存法に準じた方法によることが必要とされています(消費税法施行令第50条第1項,消費税法施行規則第15条の5)。

また、電子インボイスを紙に印刷して保存していても、消費税の「仕入税額控除」適用の要件を満たすとされています(消費税法施行規則第15条の5第2項)。

電子帳簿保存法への対応は必要

実際は、所得税や法人税との関係で、電子取引に関する請求書などの証憑書類は、電子帳簿保存法に基づいて保存することになります。そのため,受領した電子インボイスも同様に、電子帳簿保存法に基づいて保存することになるでしょう。

電子取引に関するデータ保存は、2024年1月から完全義務化されます。電子帳簿保存法とインボイス制度の影響により、スモールビジネスの請求業務が大きく変化するとともに、デジタル化の流れが加速することが予想されます。

電子帳簿保存法に対応した会計ソフトやクラウドサービスを活用するなど、将来のバックオフィス業務の効率化も見据えて取り組んでいくことが重要だと考えられます。

電子インボイスは義務化される?

本コラムでは、ビジネスプロセス全体のデジタル化により事業者の効率化などを図る観点から、デジタル庁とEIPAとの連携の中で普及が進められている電子インボイスのしくみについて解説しました。また、2023年10月からスタートする消費税のインボイス制度と電子インボイスとの関係などについて解説しました。

すでにPeppolをベースにした電子インボイスを採用している諸外国では、事務負担の軽減、低廉な対応コスト、請求代金の迅速な回収などの点が評価されています。

その一方で、諸外国では、インボイスを含めた税務関連情報の電子データによる税務当局への提供義務化の潮流も加速しています。電子インボイス情報により、課税当局は取引の情報をリアルタイムで把握できるようになるのです。

日本では電子インボイスの『利用』自体は任意です。

また、免税事業者との取引に係る「仕入税額控除」の経過措置も設けられるなど、日本では現在、消費税のインボイス制度の定着が優先課題として位置付けられています。そのため、電子インボイスの税務当局への提出義務に関する議論はほとんど行われていません。

電子インボイスの活用による事務の効率化・生産性の向上など、納税者にとってのメリットに焦点を当てられがちな電子インボイスですが、税務行政の透明化、税理士に求められる役割の変化などの多くの課題も持ち合わせています。電子インボイスは今後も注視すべきトピックとなりそうです。

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。

[democracy id=”298″]