税務署に狙われる不正取引とは?税務署の内情と不正を暴く

税務ニュース

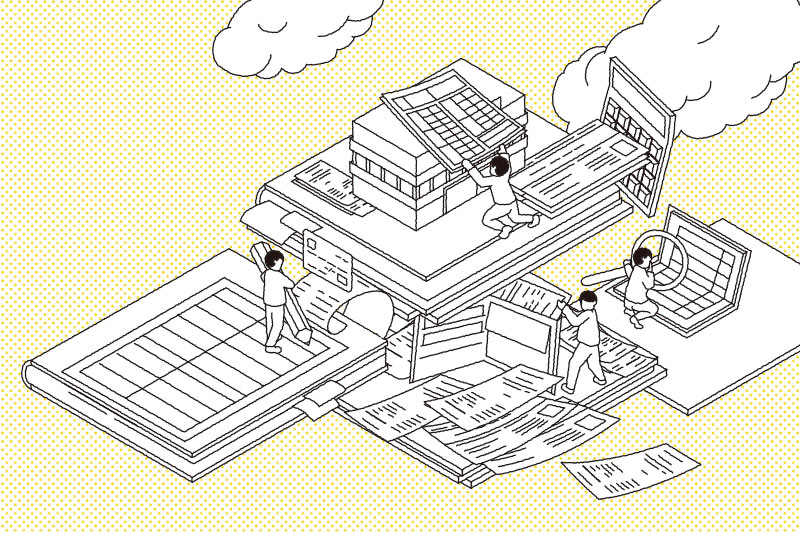

国税局が狙っている不正取引とは

税務調査で国税調査官が狙っているのは、脱税取引にあたる不正取引です。この不正取引を効率的に発見しようとしていますし、仮に納税者がこのような不正取引を行えば税務署は決して納税者を許しません。なお、税務署が狙う三大不正は、①売上除外(申告するべき売上等を意図的に申告しないこと)、②架空経費(存在しない相手に経費を支払ったとすること)、③架空人件費(存在しない従業員に給与を支払ったとすること)です。

このため、私たち納税者としては、税務署に狙われている、不正取引を行わないことが最大の税務調査対策になります。もっと言ってしまえば、不正取引がないだけで、税務署に対しては大きなアドバンテージが3つあります。一つは、繰り返しですが不正取引を行う納税者が税務署の最大のターゲットなので、不正取引がなければ、それだけで調査先に選ばれる可能性を減らすことができます。

税法の知識を身につければ大丈夫

次に、税務署という組織は、不正取引を発見するテクニックを磨くため、税法をおろそかにしていることが挙げられます。具体的に申し上げると、不正取引は頭ではなく足で見つけるものと言われます。具体的には銀行を調査して不正なお金の流れを把握したり、調査先の取引先を反面調査して不正取引の全容を解明したりすることで、税務署は不正取引を発見します。ここで必要なのは、不正取引を見つける嗅覚と、その証拠を探すための労力であり、税法の知識ではありません。

このため、多くの税務職員は税法の素人です。税法の素人なので、納税者が誤った税務処理をしてしまったとしても、それを見過ごすことがよくあります。加えて、ある支出が経費になるかならないか、といった税務上グレーな部分については、最終的には交渉で是非を決めますが、根本の税法知識に乏しいため、往々にして納税者や税理士に負けます。すなわち、不正取引がない納税者から税金を取るためには国税調査官の得意分野ではない税法の問題になりますので、納税者にも十分な対策がとれるのです。

国税組織でも不正取引が行われている?

3つ目ですが、これは国税という組織の問題でもありますが、国税調査官は不正取引を行う納税者に厳しい対応を取り、場合によっては圧力をかけるようなこともありますが、その実国税組織ではあってはならない不正取引が行われていたと言われています。現在も行われているかは不明ですが、一例として、税務署で行われる裏金作りがありました。具体的に申し上げると、税務署の職員の福利厚生に充てるため、税務署の上級官庁である国税局は、税務署に福利厚生のためのチケットを配るようなことがあります。それを職員の福利厚生に使えば問題ありませんが、全部のチケットを配るのではなく、一部金券ショップに持参して換金をし、裏金を作る、といった実務が行われていたようです。

私自身、このような実態を目にした訳ではありませんので多少表現を弱くしていますが、私の大先輩に当たる、国税組織を退官して無試験で税理士になっている国税OB税理士がよく酒の席でこの裏金作りを笑い話にしています。

その他、これは私が先輩職員に現職時代に指導されたことですが、冒頭に述べた三大不正のうちの一つである「架空人件費」の発見方法についてです。架空人件費の発見は非常に難しいと言われますが、それを効率的に発見する方法として、税務署で総務課の事務に従事するといい、ということでした。

この理由ですが、総務課に行けば架空人件費の手口がよくわかるからです。具体的に申し上げると、私の現職時代には、税務署の総務課は税務署で雇っているアルバイトの職員の給与を管理していました。給与を管理している関係上、架空のアルバイトをでっちあげれば、その分架空人件費が計上できます。このような形で架空人件費を計上し、税務署の裏金を作ることがあるようで、このような事務に従事すると架空人件費の手口に詳しくなるので、税務調査で架空人件費の発見もしやすくなる、という訳です。

さいごに

納税者の皆様には、「税務署の不正取引に対してはお咎めがないなら、我々も不正取引を行っても問題ないはずだ」と誤解していただきたくはありません。むしろ、税務署という組織は不正取引を行っているかもしれないが、自身は不正取引を行っていないため、このような組織に臆する必要はなく、自信をもって皆様の権利を主張し、勇気をもって税務調査に立ち向かっていただきたく申し上げています。

国税という組織は国家権力を背景にしていますので非常に怖い部分も多くあり、税理士の中にも税務署に苦手意識を持たれる方がいらっしゃいます。まして、一般の納税者であればもっと恐ろしく思うかもしれません。しかし、その実態は上記のようなものですから、不正取引を絶対に行わず、自信をもって税務調査に臨んでいただければと思います。

ABOUT執筆者紹介

元国税調査官・税理士 松嶋洋

元国税調査官・税理士 松嶋洋

昭和54年福岡県生まれ。平成14年東京大学卒。国民生活金融公庫(現日本政策金融公庫)、東京国税局、日本税制研究所を経て、平成23年9月に独立。現在は税理士の税理士として、全国の税理士の税務調査や税務相談に従事しているほか、税務調査対策・税務訴訟等のコンサルティング並びにセミナー及び執筆も主な業務として活動。

著書に『最新リース税制』(共著)、『国際的二重課税排除の制度と実務』(共著)、『税務署の裏側』、『社長、その領収書は経費で落とせます!』『押せば意外に税務署なんて怖くない』などがあり、現在納税通信において「税務調査の真実と調査官の本音」という500回を超える税務調査に関するコラムを連載中。