【2025年度(令和7年度)税制改正(その2)】iDeCoなどDC一時金に課税強化?住宅ローン控除・生命保険料控除の子育て支援策、中小企業向け改正も解説

税務ニュース

Contents

前回に引き続き、2025年度(令和7年度)税制改正について解説します。「税制改正でiDeCoが改悪された」という言葉を目にしますが、これはどういうことなのでしょうか。このほか、住宅ローン控除や生命保険料控除での子育て改正の内容も気になるところです。

2025年度(令和7年度)税制改正④iDeCoなどDC一時金の重複排除を「4年以内→9年以内」に

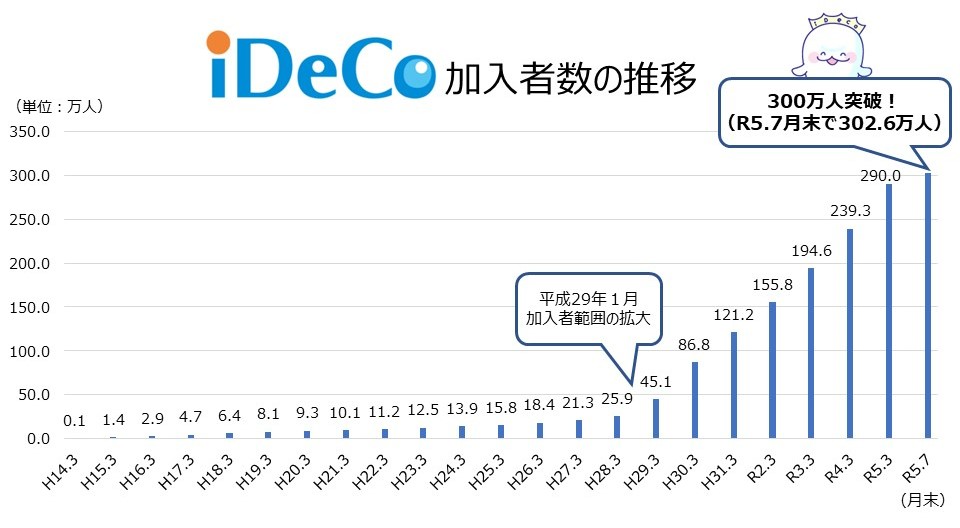

「自ら資産運用をして老後の年金を作る」という制度であるiDeCo(個人型確定拠出年金)。「払った掛金は全額所得控除になる」「運用益はすべて非課税」「受取が一時金で年金でもかかる税金は少額で済む」。このようなメリットが注目されてか、平成の終わり以後、加入者が急激に増えました。

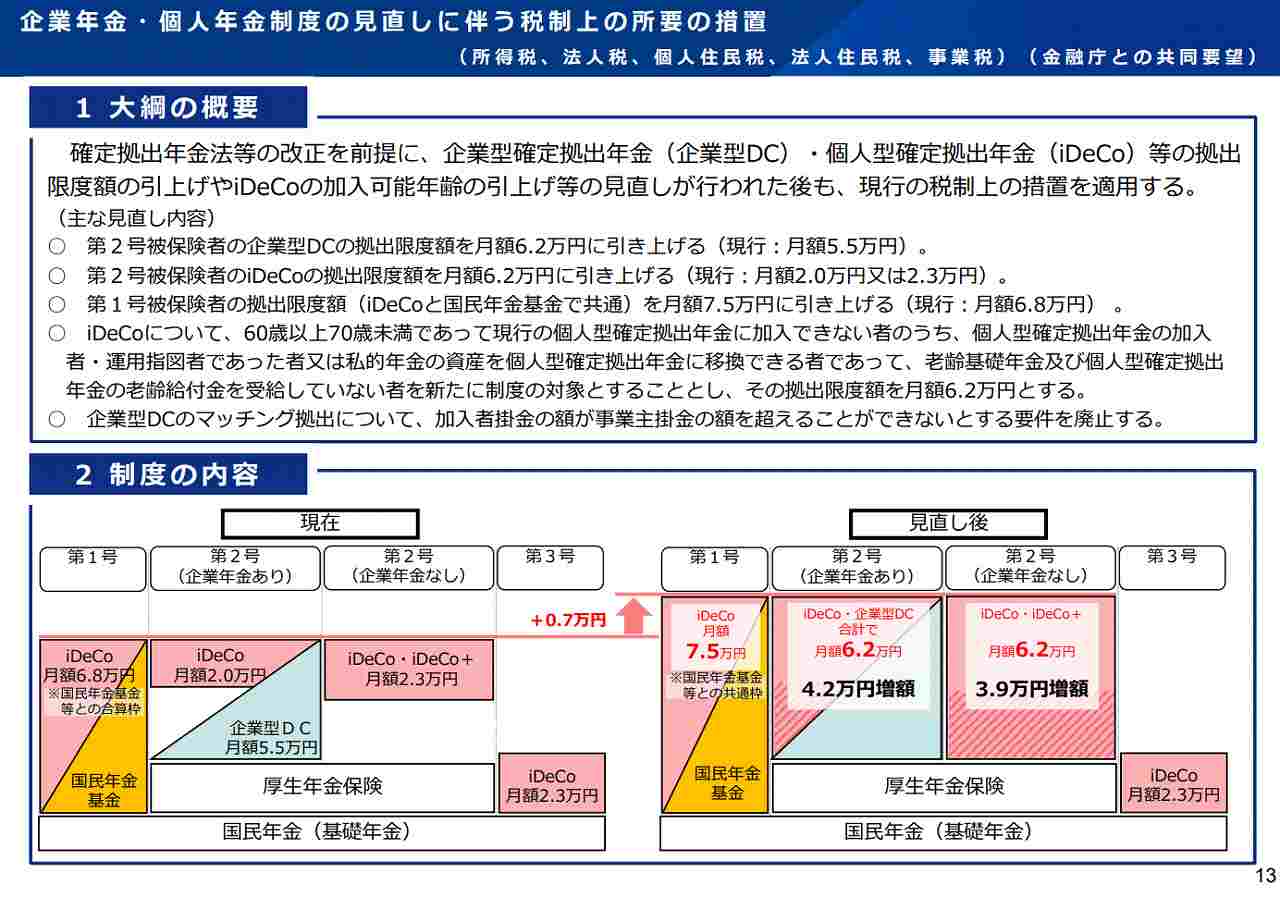

今後も加入者を増やすべく、今回、掛金の拠出上限額の引き上げが行われました。

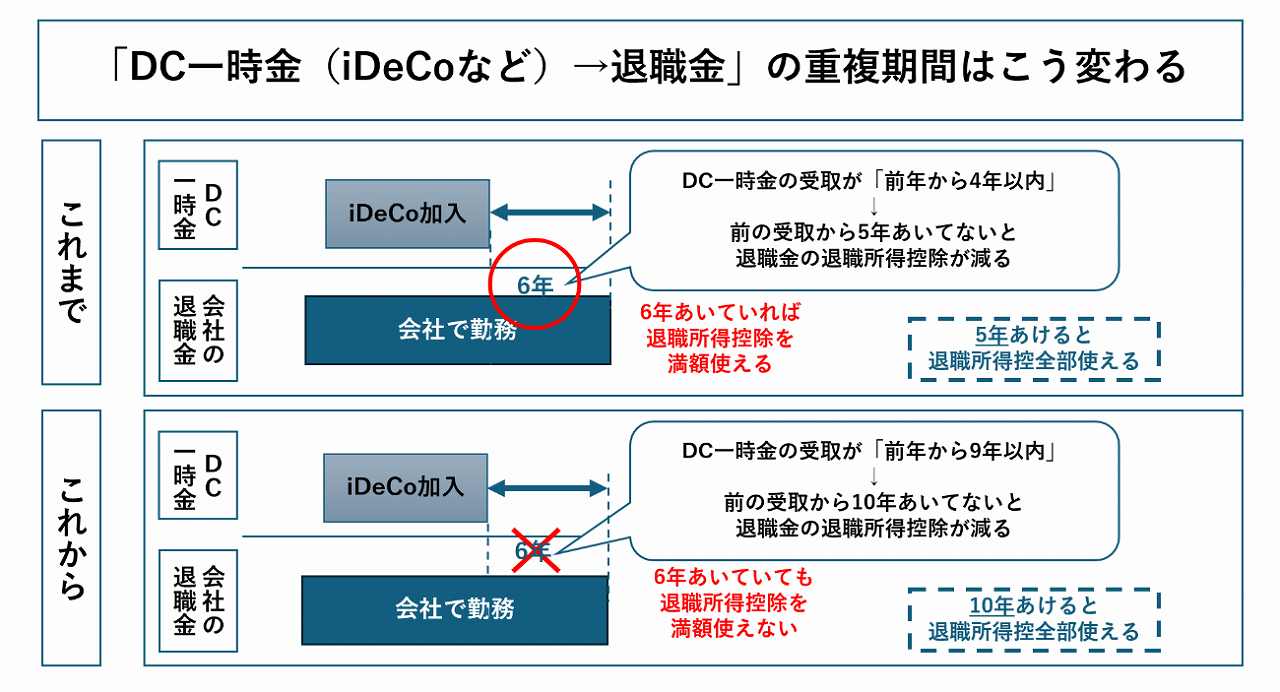

しかしその一方、iDeCoなどのDC一時金の受取の課税が厳しくなりました。「DC一時金→会社の退職金」をもらう場合、退職所得控除を計算するときに排除する重複期間が「4年以内→9年以内」となったのです。

重複期間の排除とは何か

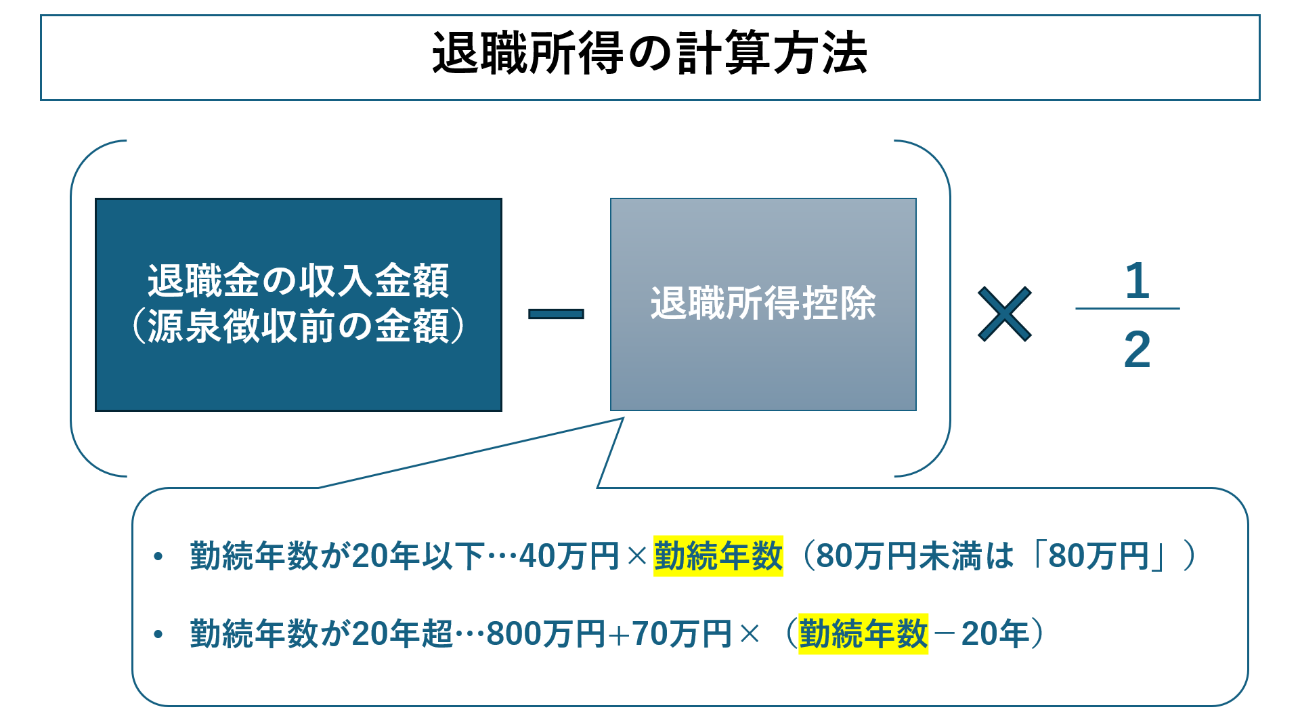

iDeCoなど確定拠出年金制度によるDC一時金や会社の退職金は、所得税や住民税では「退職所得」に区分されます。退職所得の計算式は次の通りです。

退職所得を計算する要素の1つに勤続年数があります。この勤続年数、2か所以上から退職金をもらう場合は注意しないといけません。前の退職金の受取の時期と後の退職金の受取の時期がある程度空いていないと、一部の勤続年数を排除して退職所得控除を計算することとなります。これを「重複期間の排除」といいます。

これはDC一時金をもらうときも同じです。会社の退職金の受取とDC一時金の受取のタイミングが近い場合、会社の勤務期間とiDeCoなどへの加入期間が重なっている部分を配慮して退職所得控除の金額を計算します。

実際の控除額計算は複雑なので割愛しますが、簡単に言うと「重複期間があると退職所得控除が減り、退職所得に課される所得税・住民税が増えてしまう」わけです。

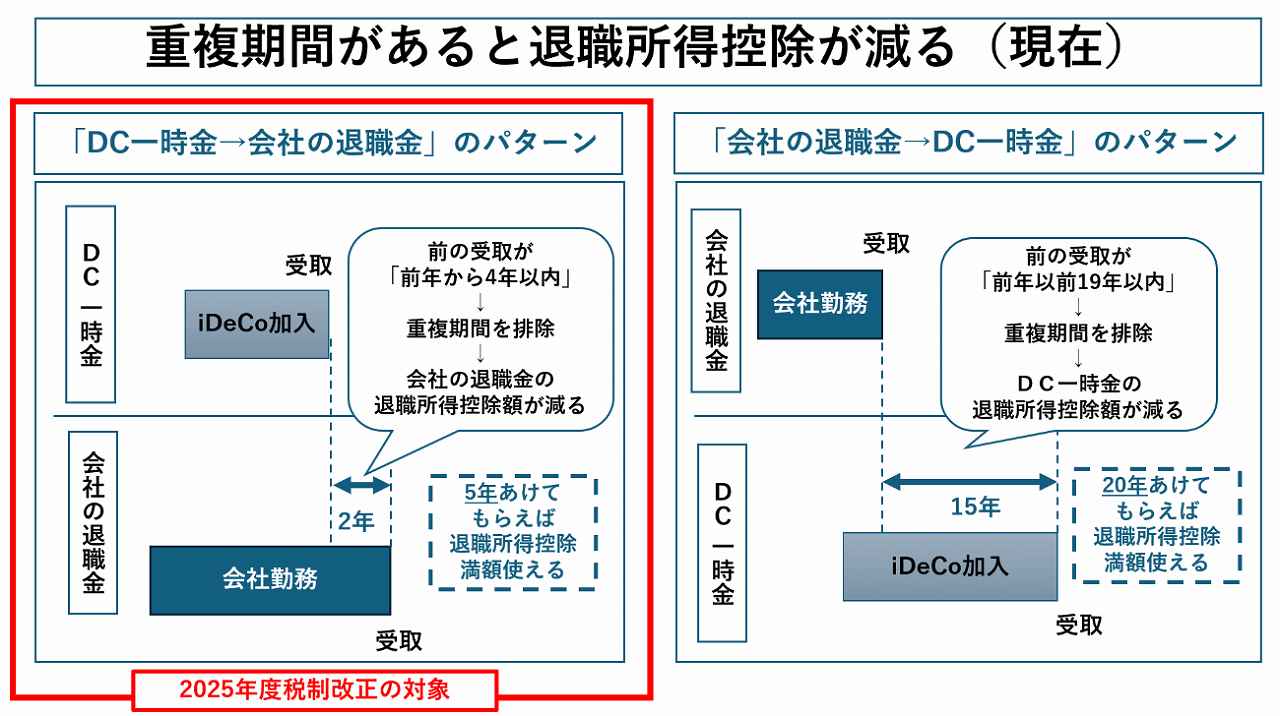

「DC一時金→会社の退職金」の受取の重複期間の排除が「4年→9年」に

「会社の退職金→DC一時金」の受取の場合、重複期間は「19年以内」とされています。一方、「DC一時金→会社の退職金」の受取は、2つ以上の会社から退職金をもらうのと同様、4年以内です。

この2つの差を埋めるべく、今回、後者の重複期間が「4年以内」から「9年以内」となりました。 2026年1月1日以降に「DC一時金の受取→会社の退職金の受取」が発生した場合に適用されます。

昨今は、退職する年齢が引きあがっています。63歳でDC一時金をもらった後、退職時期を5年後以降にすれば会社の退職金分の退職所得控除を満額使えて節税できました。今後はこの節税手法がしにくくなります。

2025年度(令和7年度)税制改正⑤住宅ローン控除と生命保険料控除に「子育て対策」

今回の税制改正では、住宅ローン控除(住宅借入金等特別控除)と生命保険料控除に子育て支援策が設けられました。ただし、いずれも基本的に1年限りです。

住宅ローン控除

2024年度税制改正では、住宅ローン控除に以下の制度が導入されました。赤枠内のオレンジ色の部分です。

この子育て支援策が、2025年度も行われることとなりました。借入限度額の上乗せ要件は前年度の改正内容と同じです。2025年中の入居分に適用されます。また、床面積の緩和要件は、2025年12月31日以前に建築確認を受けたものが適用対象です。

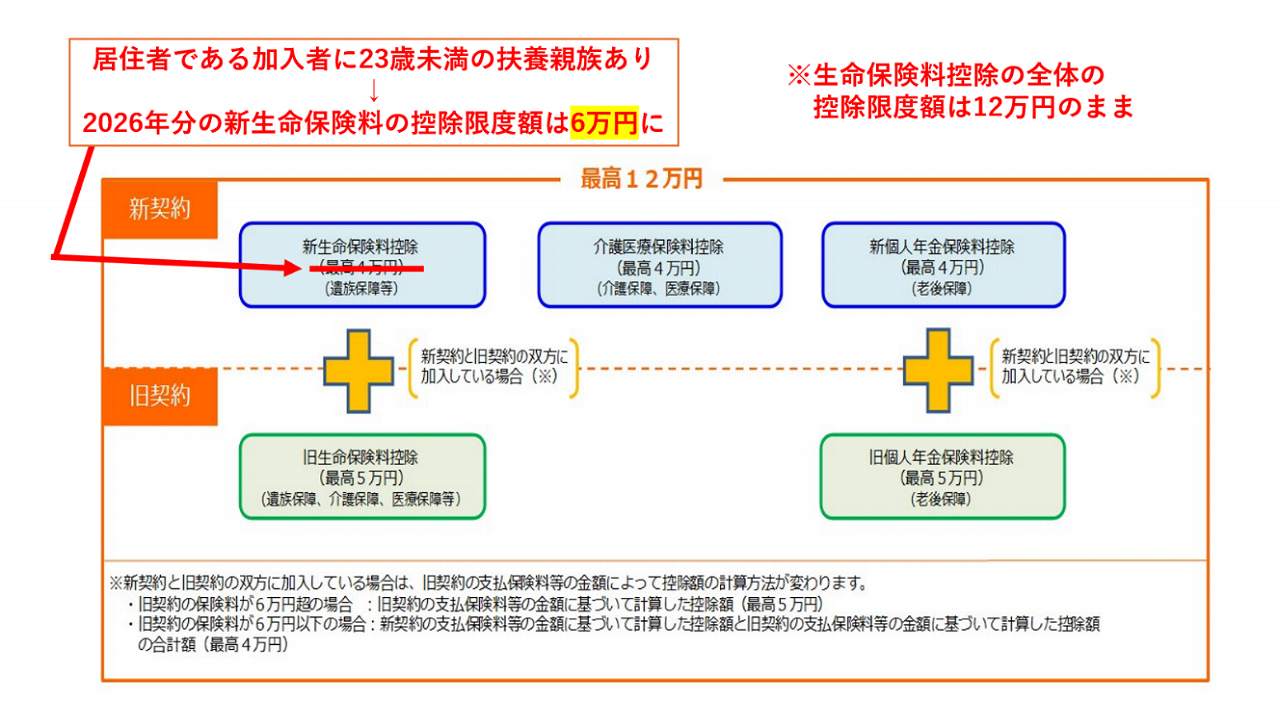

生命保険料控除

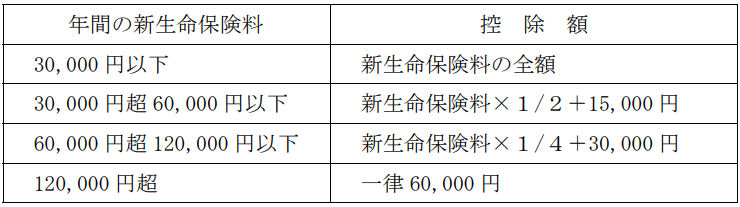

生命保険料控除については、23歳未満の扶養親族のいる居住者に限り、新生命保険料控除の一般生命保険料について、最大2万円の上乗せ要件が設けられました。次の通りです。

ただし、旧生命保険料とこの制度がある場合の新生命保険料控除の上限額は6万円です。さらに、生命保険料控除全体の上限額12万円は変更ありません。

※上記につき、筆者が赤字などで加筆して作成

この改正は2026年分においてのみ適用されます。この年の年末調整や確定申告での生命保険料控除は、所得金額調整控除と同様、23歳未満の扶養親族に注意しないといけません。

おわりに:中小企業向けの税制に大きな影響はない

今回は、法人向け税制改正として、以下のものが注目されました。

1.中小企業者等の法人税の軽減税率の特例の2年延長 と制限

- 年800万円までの所得は15%という中小企業への軽減税率は継続する

- ただし年の所得額が10億円を超える事業年度は税率を17%とする

- 2025年4月1日から開始する事業年度から適用する

2.防衛特別法人税の創設

- 「(法人税額-年500万円)×4%」の防衛法人税をすべての法人に課す

- 2026年4月1日以降に開始する事業年度から適用する

しかし、影響を受ける中小企業はほとんどなさそうです。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。