節電ポイントやマイナポイントには税金がかかる?ポイントと税金の関係について解説。

税務ニュース

ポイントをもらったり使ったりした場合、税金がかかるのでしょうか?

本コラムでは、企業ポイントと税金の関係について、やさしく解説します。

Contents

ポイントと税金の関係は「値引き」かどうかで判断

近年の電力不足問題の深刻化を受けて「節電ポイント」の導入が進められています。

電力需要の逼迫が懸念されるため、各家庭に節電を促すのが目的です。電力会社が開催する節電キャンペーンや省エネプログラムに参加し、その内容に応じて節電ポイントが付与されます。

政府が実施する「ポイント政策」は、ほかにマイナポイントや消費税の増税に伴うキャッシュレス決済のポイント還元などが記憶に新しいところです。

この「ポイント」には税金がかかるのでしょうか?

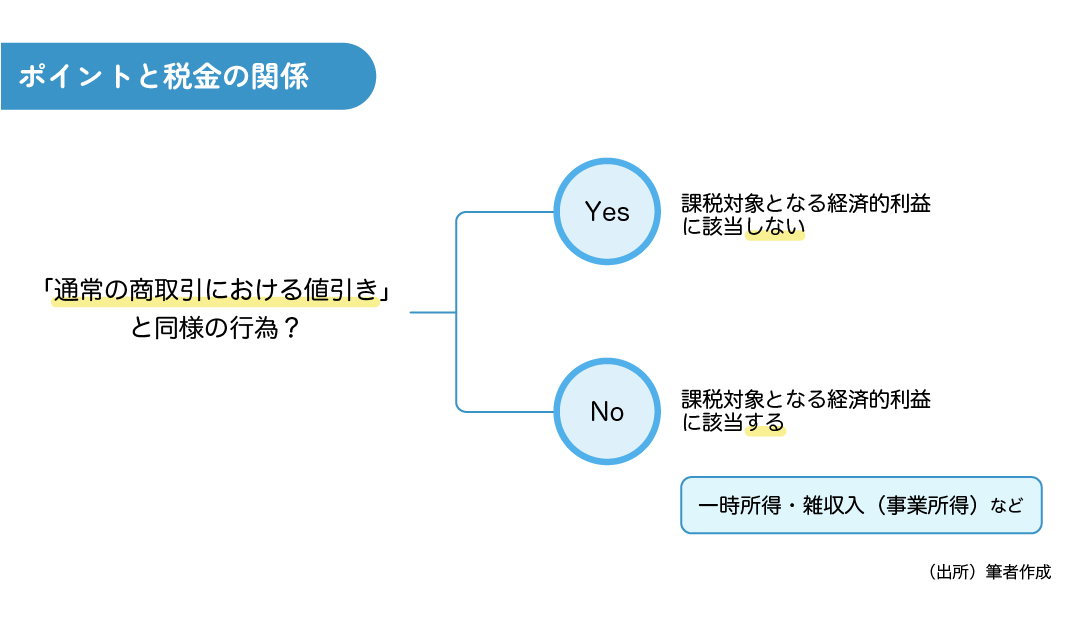

その判断の要点は「値引き」かどうかです。

この点について、国税庁は、個人が商品を購入するときに付与されるポイントで、「通常の商取引における値引き」と同様の行為が行われたものと考えられる場合には、所得税の課税対象にならないものとして取り扱うと説明しています。

マイナポイントや節電ポイントは「通常の商取引における値引き」とは同視できないため、課税対象になるのです。

「値引き」だと課税されない理由

なぜ「値引き」だと税金がかからないのでしょうか?

それは「値引き」が所得を構成しないと考えられるためです。

税金のしくみでは、商品の販売やサービスの提供を低い対価で受けた場合、通常支払うべき対価の額と実際に支払う対価との差額は、「経済的利益」として課税の対象になります。

しかし、「値引き」は課税されるべき「経済的利益」に該当しません。つまり、所得を構成しないため税金がかからないのです。

個人事業主や企業が商品販売やサービス提供を行ううえで、法令等で取引価格が定められているわけではありません。商品の販売価格やサービスの提供価格は、値段交渉、商品や事業者自身の競争力、需要と供給の関係、経営状態などを考慮して、事業者の経営判断により自由に決定することができます。

たとえ「値引き」が発生して安く購入したとしても、これは通常の商行為をした結果にすぎません。そのため、課税される「経済的利益」は発生しないと考えるのです(ただし、特定の者に対して特別の便宜を図る目的で値引きが行われたと認定された場合には、課税関係が生じる可能性があります)。

ポイントは「使ったとき」に課税される

以下では、ポイントと税金の関係について、もう少し詳しくみてみましょう。

ポイントの定義

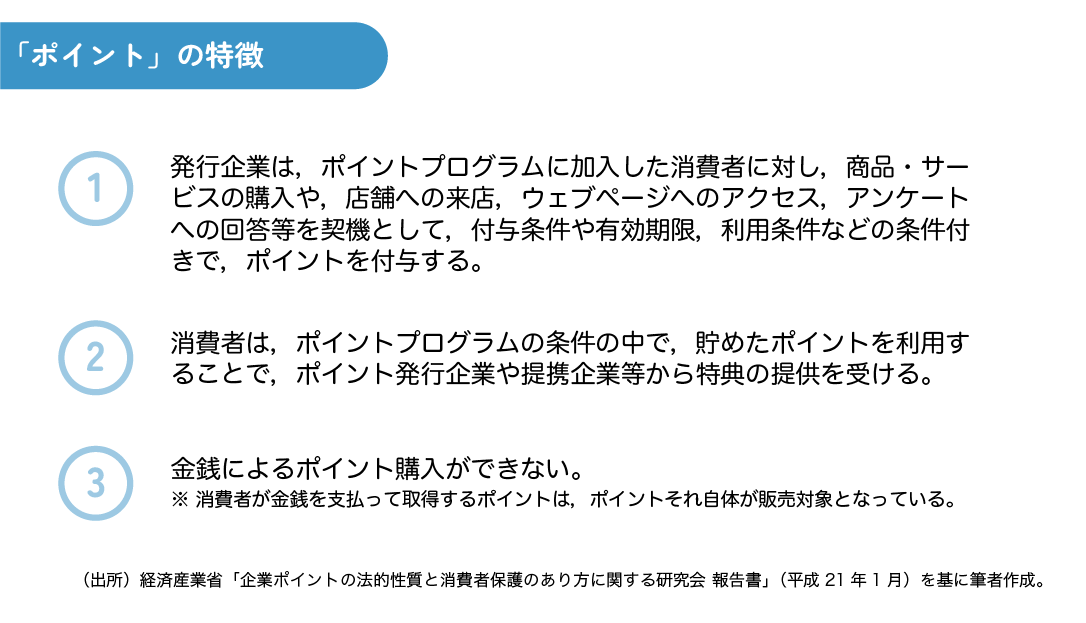

まず、ポイントの定義についてです。

ポイントは法令等で明確に定義されていませんが、経済産業省の報告書は、ポイントには以下の特徴があると説明しています。

つまり、ポイントとは、企業が商品販売やサービス提供を促進させるために、顧客サービスの一環として発行されるものです。ポイントは商品の販売などに付随して付与する一種の特典であり、ポイント自体を金銭で購入するものとは区別するととらえておけば良いでしょう。

事業者がポイントを使用した場合

事業者がポイントと税金の関係を考えるうえでは、以下の2つをチェックしましょう。

- 課税のタイミングはポイント使用時(ポイント付与時ではない)

- 「値引き」かどうかで処理方法が違う(レシートの表記から判断)

会計基準第29号「収益認識に関する会計基準」の適用開始を受けて公表された「収益認識基準による場合の取扱いの例」の中で、国税庁はポイントに関する法人税および消費税の取扱いを明らかにしています。そこでは、事業者に「ポイントが付与されたとき」ではなく、事業者が「ポイントを使用したとき」に会計処理することが示されています。

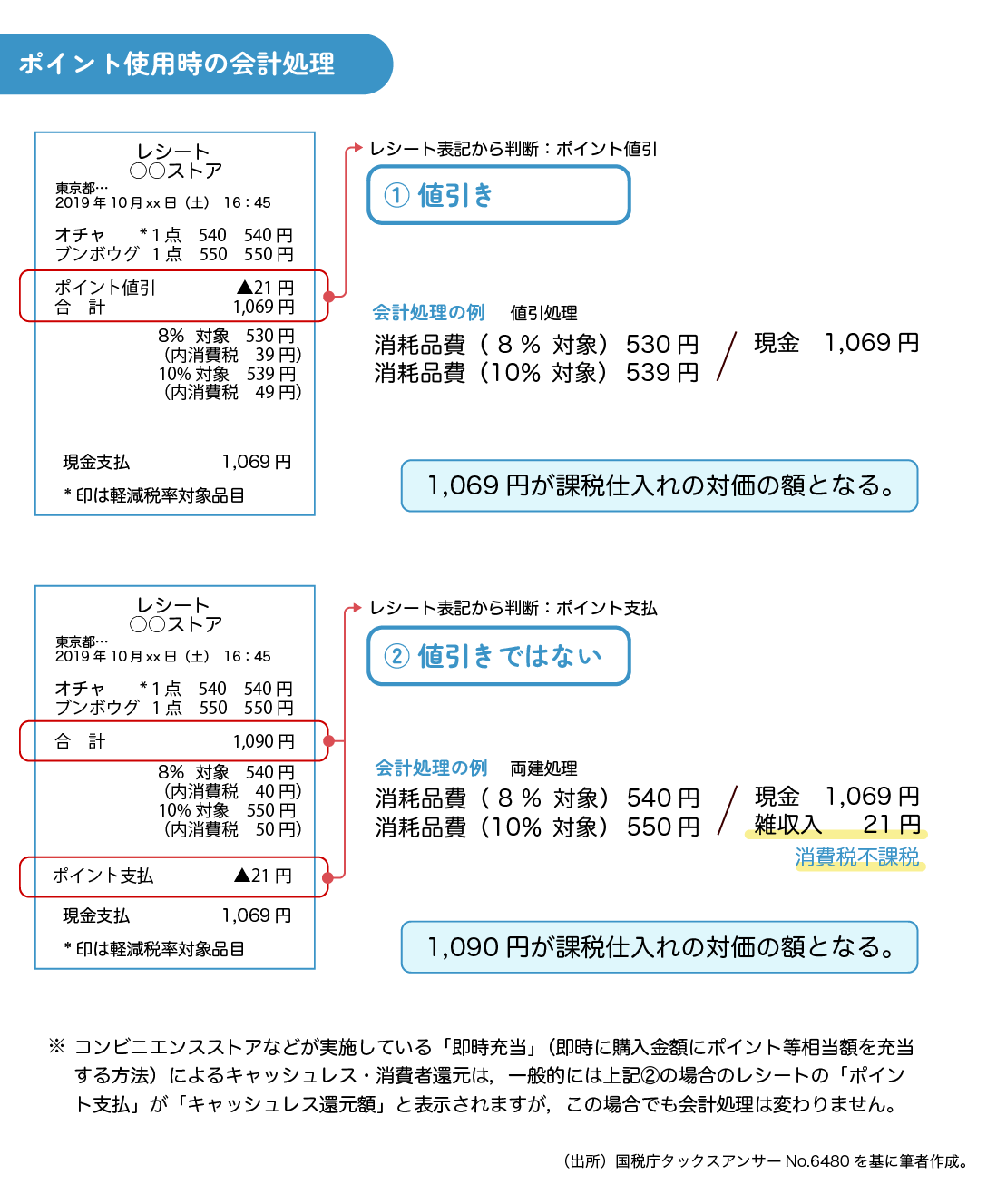

また、国税庁のタックスアンサーでは、ポイントを使用した場合の消費税の課税仕入れに係る支払対価の額について、商品購入時の「ポイント使用」が、①「値引き」に該当する場合と②「値引き」に該当しない場合との取扱いの違いが示されています。そこでは、ポイント使用の態様をレシートの表記から判断して差し支えないと説明されています。

例えば、レシートで「ポイント値引」と表示されている場合、ポイント使用分は購入者側では仕入値引き(販売者側では売上値引き)として処理します。

他方、「値引き」に該当しない場合、ポイント支払分は法人の所得として課税対象となり、消費税の不課税取引に該当します(対価性がない)。つまり、購入者側では雑収入(消費税不課税)、販売者側では雑損または販売管理費(消費税不課税)として処理します。

個人事業主の場合も同様です。

事業所得には、事業の本来の収入のほかに、事業に付随して生じた収入も含まれます。

そのため、事業所得に関連する備品の購入や必要経費の支払により獲得したポイントを使用した場合には、事業用に使ったときもプライベート用に使ったときも、どちらも事業所得(雑収入)に該当します。

なお、プライベート用のアカウントのポイントで支払った場合は、事業主勘定をつかって支払処理をするとともに、後述のようにポイント使用分を一時所得の総収入金額として算入することになるでしょう。

個人消費者がポイントを使用した場合は一時所得

個人消費者の場合も「値引き」かどうかで判断

「値引き」かどうかで判定するのは、個人消費者がポイントを使用した場合も同様です。

ドラッグストアなどでの買い物の決済代金に応じて付与されるポイントは、一般的に「通常の商取引における値引き」と同視できるため、課税対象となりません。

しかし、ポイント付与の抽選キャンペーンに当選するなどにより臨時・偶発的に取得したポイントや、証券会社等においてポイントを使用して株式等を購入した場合のポイント使用分は、「通常の商取引における値引き」とは認められないため、いずれも課税の対象となります。

マイナポイントや節税ポイントは課税対象

マイナポイントや節電ポイントはどうでしょうか?

マイナンバーカードを新規に取得したりマイナンバーカードを健康保険証として利用申込みしたりした場合などに付与されるマイナポイントは、マイナンバーカードを取得した人がキャッシュレス決済サービスでチャージ(前払い)することで付与されるものです。

また、節電ポイントは電力会社が開催する節電キャンペーンや省エネプログラムに参加することで付与されます。

いずれも「値引き」と同視できないため、マイナポイントや節電ポイントを個人消費者が使用した場合には、課税の対象となるのです。

ふるさと納税の返礼品が多額の人などは注意

この場合のポイント使用分は、一時所得に分類されます。

個人消費者の場合も「ポイントを使用したとき」に課税されるため、そのポイントを使用した日の属する年分の一時所得の総収入金額として算入することになります。

とはいっても、ほとんどの人は申告する必要は生じません。

なぜなら一時所得には50万円の特別控除額があるため、他の一時所得とされる所得との合計額が年間50万円を超えない場合には、原則として確定申告をする必要がないためです。

また、年末調整を行う一般的な給与所得者については、給与以外の所得金額が年間20万円を超えない場合には確定申告を不要とするルールがあります。一時所得については、50万円を控除した残額に2分の1を乗じた金額によって所得税額を計算することとされていますので、他の一時所得とされる所得との合計額が90万円を超えない限り、確定申告をする必要はありません。

ただし、上記に該当しない場合には確定申告が必要です。ひとつひとつは大きな金額ではないため忘れてしまいがちですが、例えばふるさと納税の返礼品をたくさん受け取っているなど一時所得として課税されるものがある人や、年末調整の対象とならない人などは注意しましょう。

(余談)ポイント使用の場合の医療費控除額

余談ですが、ドラッグストアなどでポイントを使用して医薬品を購入した場合の医療費控除額(所得控除)は、以下の①と②のいずれかの方法により、所得金額および所得控除額を計算します。

① ポイント使用後の支払金額を基に所得控除額を計算する

② ポイント使用前の支払金額を基に所得控除額を計算するとともに、ポイント使用相当額を一時所得の総収入金額として参入する

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。

[democracy id=”284″]