青色申告の個人事業主でも「ふるさと納税」できる?限度額の計算と確定申告を解説

確定申告

Contents

返礼品が魅力的なふるさと納税。「青色申告をしている個人事業主でも利用できる?」「控除の上限額はどう計算する?」といった疑問を持つ方も多いでしょう。個人事業主は会社員とふるさと納税の方法も上限額の計算の仕方も異なります。今回は、ふるさと納税のしくみやメリット、注意点、上限額の計算方法などを分かりやすく解説します。

青色申告の個人事業主でもふるさと納税はできる

最初に基本的なしくみを確認しましょう。

ふるさと納税のしくみ

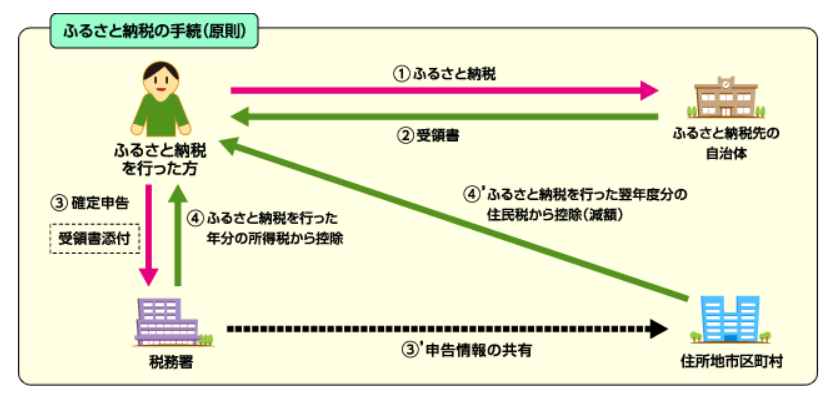

ふるさと納税は、応援したい地方自治体への寄付制度です。よく「2000円分の自己負担だけで肉や米が手に入る」と言われますが、それは次の2つのメリットがあるからです。

- 「寄附した金額-2000円」の分だけ、所得税や住民税が安くなる

- 寄付先の特産品などの返礼品が受け取れる(ないところもある)

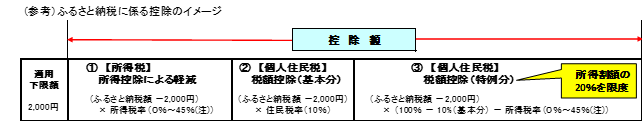

1の「所得税や住民税が安くなる」というのは、寄付金控除(所得税)と寄付金税額控除(住民税)によるものです。原則、確定申告で控除を受けます。

個人事業主はワンストップ特例をできない理由

ふるさと納税には「ワンストップ特例制度」という特例制度があります。寄付先に「ワンストップ特例申請書」を送ると住民税から「寄付金額-2000円」が自動的に控除されるのです。

残念ながら、個人事業主はこの制度を使えません。ワンストップ特例の条件の1つは「確定申告をしないこと」だからです。

確定申告をせずに済むのは、サラリーマンなどの給与所得者と年金生活者のみです。しかも医療費控除などが発生しないことが前提となります。

個人事業主は、自らの稼ぎを事業所得といった形で確定申告しなくてはなりません。だからワンストップ特例を使えないのです。

個人事業主のふるさと納税「控除上限額」の計算方法

ふるさと納税で控除される金額には上限があります。この上限額を超えて寄付した分は純粋な寄附となります。つまり「高い金額を払って返礼品を買った」ような状態になるのです。費用対効果が気になる方は控除上限額を知っておくといいでしょう。

上限額の計算式と所得の関係

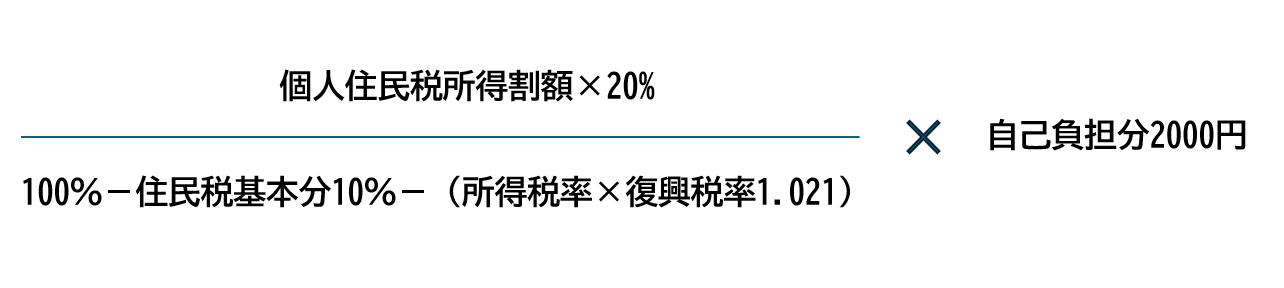

個人事業主の場合、上限額の目安は以下の計算式 で算出されます。

所得税・住民税(基本分)・住民税(特例分)には、それぞれに上限額の計算式があります。統合すると上記のようになるのです。

計算は複雑ですが、簡単に言うと「所得が多いほど、上限額も高くなる」のです。

青色申告特別控除は上限額に影響するか

青色申告特別控除(最大65万円)があると、事業所得の金額が白色申告よりも減ります。一方、ふるさと納税の上限額は、この控除後の所得額を基に計算します。つまり青色申告は所得額が白色申告よりも減るため、ふるさと納税の上限額も少し下がります。

シミュレーションサイト活用のポイント

個人事業主は年によって所得が変動します。そのため、正確な上限額を年内に知ることはできません。もしシミュレーションサイトで上限額を計算するなら、以下の点を意識するといいでしょう。

- 前年の所得を参考にする: まずは前年の確定申告書の控えを基に、大まかな上限額を把握します。

- 今年の所得を見積もる: 年末が近づいたら「売上-経費-特別控除額」で所得金額を予測し、上限額を計算します。

- 少し控えめに見積もる:少なめの金額で寄付を行えば、上限額を超えるリスクを防げます。

青色申告でのふるさと納税|確定申告のやり方と書き方

ふるさと納税をしたら、必ず確定申告をします。手順は次の通りです。

STEP1:「寄附金受領証明書」を準備する

寄付先の自治体から送られてくる「寄附金受領証明書」は、確定申告で必要です。確定申告の時期まで、大切に保管します。

複数の自治体に寄付をしている場合、国税庁が指定した特定事業者(ふるさと納税のポータルサイトなど)が発行する「寄附金控除に関する証明書」を利用すると、1枚の書類で済むため便利です。

STEP2:確定申告書への記入(寄附金控除)

確定申告書には、以下の2箇所にふるさと納税の内容を記入します。ここでは令和6年分以降の確定申告書を基に解説します。

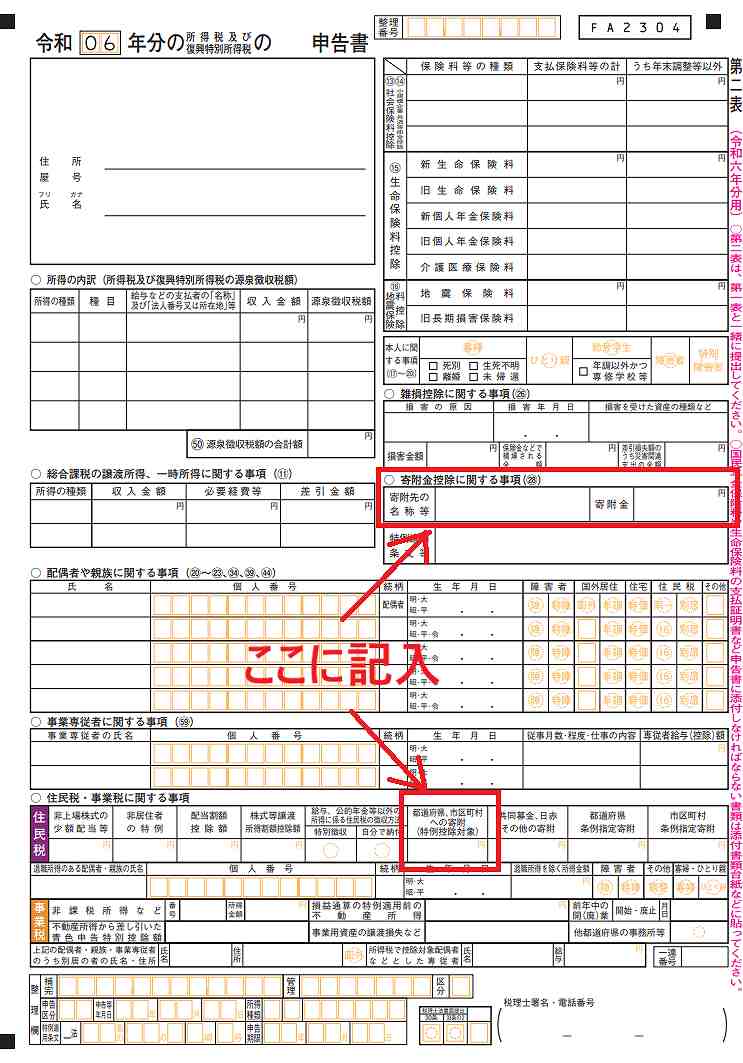

確定申告書 第二表

次の2か所にそれぞれ、必要事項を記入します。

- 「寄附金控除に関する事項」…寄付先の自治体の名称、寄付した金額

- 「住民税に関する事項」の「都道府県、市区町村への寄附(特例控除対象)」欄…ふるさと納税として寄附された金額

2は記載しないと6月からの住民税に寄付した分が反映されない可能性があります。

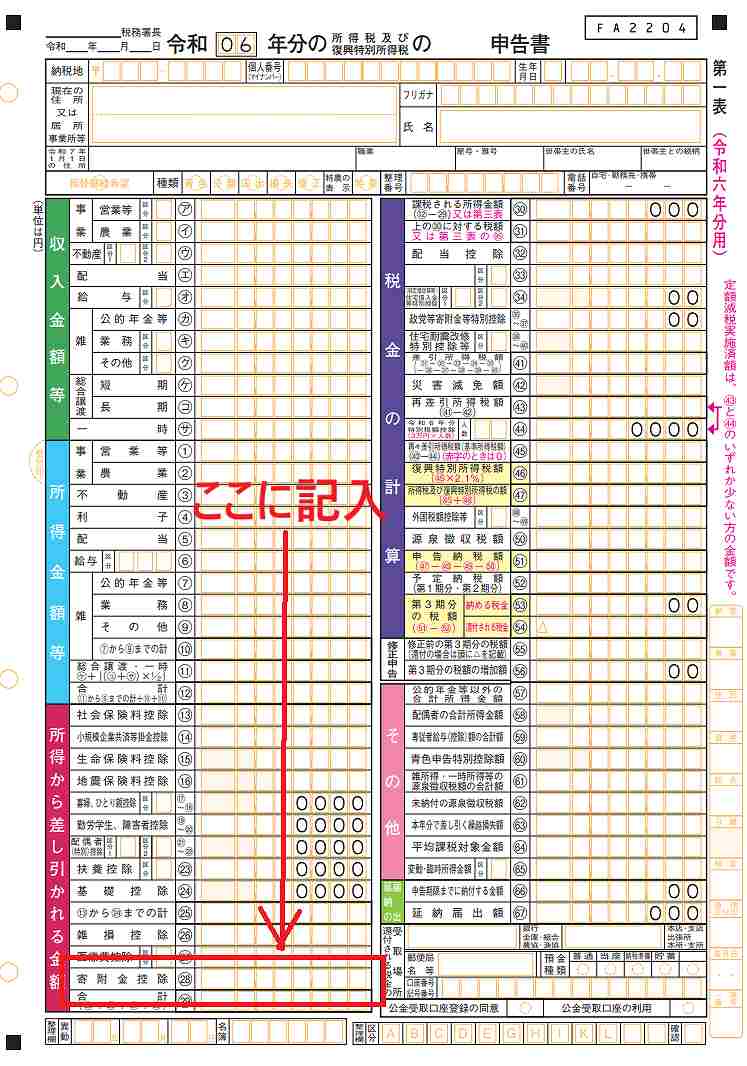

確定申告書 第一表

「寄附金控除」の欄に、その年に寄付した合計金額から2,000円を引いた金額を記入します。

上記を加工して作成

STEP3:証明書を添付して提出

作成した確定申告書に「寄附金受領証明書」を添付して、税務署に提出します。なお、e-Taxの場合、紙の証明書を提出するほか、証明書データを確定申告書に添付して送信することもできます。

ふるさと納税の仕訳は必要?経費になる?

ここで、ふるさと納税を同会計処理すべきか、個人事業主の方法をお伝えします。

事業主個人の寄付なので「事業主貸」で仕訳

ふるさと納税は、事業主個人の支出です。プライベートの口座から支払ったなら仕訳はいりません。しかし事業用の口座から支払ったのなら「事業用の資金をプライベートで使った」となります。そのため以下の仕訳が必要です。

ふるさと納税は経費(必要経費)にはならない

ふるさと納税は個人的な寄付です。事業への関連性がないので必要経費にはなりません。

まとめ

青色申告をしている個人事業主方は、確定申告によってふるさと納税のメリットを受けられます。「やってみたい、でも損はしたくない」という場合、まずはシミュレーションサイトなどで上限額を正しく計算しましょう。

これからはじめて確定申告をする人にぴったりなのが、ソリマチの青色申告専用の会計ソフト「みんなの青色申告」です。発売から30年を誇る青色申告ソフトで、最新の法改正にも対応しています。

直感的に操作できるデザインなどで多くのユーザーに愛されています。まずは30日間の無料体験で試してみてください。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。