小規模事業者がインボイス事業者に登録する際の申請書の書き方を解説

税務ニュース

Contents

2023年10月から日本版インボイス制度がスタートすると、個人事業主/フリーランスなどの小規模な事業者であっても、インボイス事業者への登録が必要になるケースが出てきます。しかし、小規模な事業者の場合、税理士と顧問契約を結んでいない人も多く、登録申請書の書き方がわからないとお悩みの方もいるのではないでしょうか?

本コラムでは、現時点で免税事業者に該当する個人事業主/フリーランスの人向けに、インボイス事業者に登録するために必要な申請書の書き方を、具体例を使ってやさしく解説していきます。

インボイスとは

インボイス(invoice)とは、一般的に、英語で「商品の明細が付いた請求書」を意味します。日本のインボイス制度では「適格請求書」という言葉が用いられています。

このインボイスは、8%や10%などの複数税率のもとで、請求書のどの明細にどれだけの消費税がかかっているかについて、インボイスを発行する側(売手)・インボイスを受け取る側(買手)・税務署の誰が見てもわかるようにする手段として導入されました。

インボイス事業者登録の申請が必要

インボイスを発行するためには、インボイス事業者(適格請求書発行事業者)とならなければなりません。インボイス事業者となるためには、事前に申請をして登録を受ける必要があります。審査を経てインボイス事業者として登録されると、登録番号が通知され、「適格請求書発行事業者公表サイト」に掲載されます。

重要なのは、インボイス事業者として登録できるのは消費税の課税事業者だけで、免税事業者は登録できないという点です。そのため、インボイスを発行したい場合には、原則として消費税の課税事業者になることを選択したうえで、登録申請を行わなければなりません。

インボイス事業者の登録申請方法には、e-Taxを通じて申請する方法と、書面により提出する方法の2つがあります。

なお、書面により提出する場合には、各国税局に設置された「インボイス登録センター」に申請書を郵送します。誤って税務署に郵送しないよう気を付けましょう。申請書の書式は国税庁のWebサイトからダウンロードすることができます。

登録申請書の記載は初葉→次葉の順に

インボイス事業者の登録申請書は、いつの時点で申請を行うかによって、その書式が異なります。本コラムでは、個人事業主/フリーランスで免税事業者の人が2023年3月31日までに登録申請する場合を想定し、書式1−(1)号様式の記載方法を解説します。

登録申請書は、初葉→次葉の順に記載しましょう。

初葉の記載

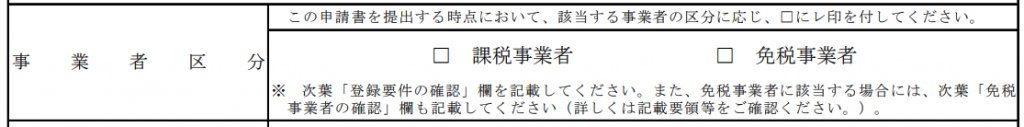

まず、初葉では、課税事業者または免税事業者のどちらに該当するかについて、チェックマークをつけます。ここでのポイントは、「申請書を提出する時点」で該当する事業者の区分に応じてチェックマークをつけるという点です。

例えば、来年2023年1月から消費税の課税事業者に該当する場合でも、申請書を提出する時点で免税事業者に該当するならば、免税事業者にチェックマークをつけます。本コラムのケースでは、免税事業者にチェックマークをつけることになりますね。

なお、初葉では申請者の氏名などを記載する欄もありますが、この申請者の「氏名又は名称」欄には個人事業主の氏名を記載し、屋号を記載しないように注意してください。

前述のとおり、インボイス事業者に登録されると「適格請求書発行事業者公表サイト」に掲載されます。個人事業主/フリーランスの場合、基本的に住所は公表されません。

この事業者公表サイトで屋号または事務所の所在地等の公表を希望する場合には、別途、必要事項を記載した届出(「適格請求発行事業者の公表事項の公表(変更)申出書」)の提出が必要です。この場合、公表できる屋号または事務所の所在地は1つのみであるため、複数の屋号または事務所がある場合には注意が必要です。

次葉の記載(「免税事業者の確認」欄)

次に、次葉を記載しましょう。

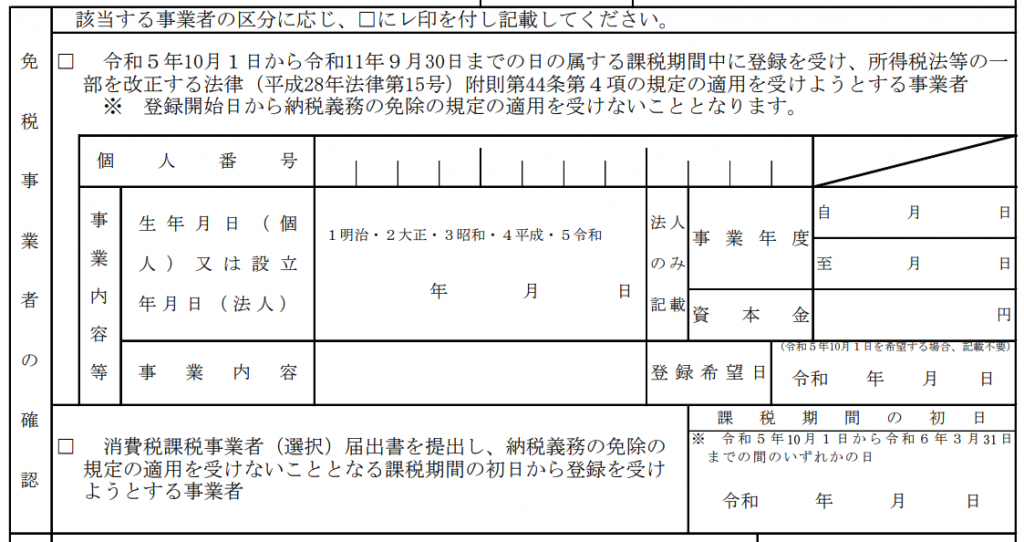

次葉は、大きく上半分「免税事業者の確認」欄と下半分「登録要件の確認」欄の2つに分かれています。本コラムのケースのように、初葉で免税事業者にチェックマークをつけた場合には、上半分「免税事業者の確認」欄から記載します。

「免税事業者の確認」欄では、上と下の2つのチェックマークのうちどちらか一方にチェックマークをつけます。ここでのポイントは、「消費税課税事業者(選択)届出書」を提出しているかどうかという点です。

「消費税課税事業者(選択)届出書」は、消費税の免税事業者が来年から課税事業者になる場合に税務署に提出する書類です。この「消費税課税事業者(選択)届出書」を、①申請時点でまだ提出していない場合は上にチェックマークを、②申請時に既に提出している場合(例えば2023年から課税事業者を選択するため2022年中に「消費税課税事業者(選択)届出書」を既に出している場合など)には、下にチェックマークをつけ、必要事項を記載します。

上記②の場合、「課税期間の初日」についての記載も必要です。

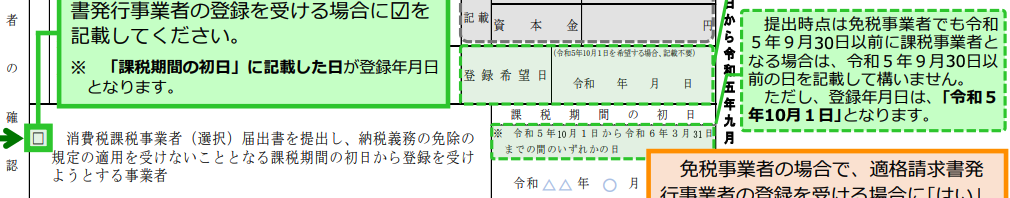

記載欄には「課税期間の初日」と書いてありますので、個人事業主/フリーランスの場合、普通に考えると令和5年1月1日と記載したいところです。しかし、記載欄には、※印で「令和5年10月1日から令和6年3月31日までの間のいずれかの日」との記述があります。そのため、インボイス制度が始まる令和5年10月1日からインボイス事業として登録する場合には、令和5年10月1日と記載することになるでしょう。

なお、国税庁が公表している記載例によると、「提出時点は免税事業者でも令和5年9月30日以前に課税事業者となる場合は、令和5年9月30日以前の日を記載して構いません。ただし、登録年月日は『令和5年10月1日』となります。」という説明がありますので、令和5年1月1日と記載しても特段問題はなさそうです。

次葉の記載(「登録要件の確認」欄)

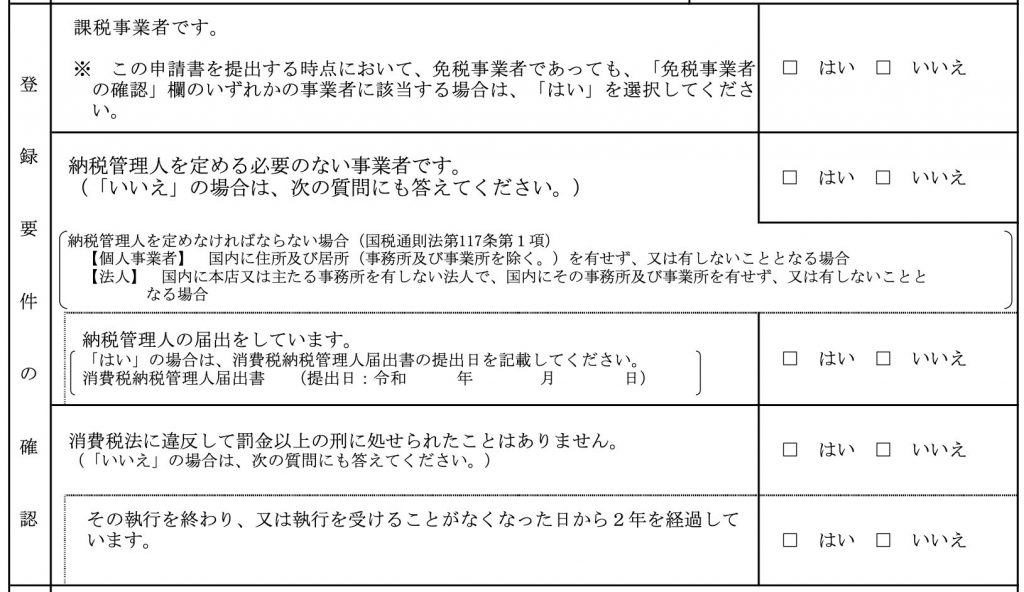

最後に、次葉の下半分「登録要件の確認」欄を記載します。

この欄の最初のチェックマークを付す項目には「課税事業者です」と書いてあるため、初葉で免税事業者にチェックマークをつけていた場合、戸惑う人も多いかもしれません。

ここで、その下の※印をみると、「この申請書を提出する時点において、免税事業者であっても、『免税事業者の確認』欄のいずれかの事業者に該当する場合には、『はい』を選択してください。」という説明がありますので、「はい」にチェックマークをつけることになります。

以降の項目についても、基本的に「はい」にチェックマークをつけていくことになるでしょう。

いつまでに申請書を提出すれば良い?

このインボイス事業者の登録申請は、2021年10月1日〜2023年3月31日までの間に行うよう、国税庁から推奨されています。これは、インボイス制度は非常に多くの事業者に影響することから、申請書の審査に時間がかかることが予測されるためです。

2023年10月1日のインボイス制度のスタートと同時にインボイスを発行するためには、この期間に申請書を提出した方が良いでしょう。

また、登録申請と同じく重要なのは、インボイス制度開始前までに、経理事務の業務フローやシステム導入などの体制を整えておくことです。

個人事業主/フリーランスにとっては、消費税の納税負担だけでなく、請求書の発行・チェック、消費税の申告手続きなどに関する事務負担も大きいと考えられます。そのため、専門家に早めに相談するなど、インボイス制度への対応を進めるにあたって余裕を持ったスケジュールを立てておいた方が良いでしょう。

参考資料等

国税庁「[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)」

国税庁「特集インボイス制度」

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。

[democracy id=”228″]

みんなのインボイスも是非ご利用ください

令和5年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が開始します。このウェブサイトでは、あなたの会社に適した「インボイス制度の情報提供」と「適格請求書(インボイス)申請登録書」の作成をかんたんに行うことができます。詳しくはこちらをご覧ください。