電子帳簿保存法が改正されることによる税務調査への影響と今後の対応

税務ニュース

令和3年度電子帳簿保存法の改正はメリットばかりなのか!?

令和3年度税制改正によって、電子帳簿保存法(以下「電帳法」という)は抜本的な改正がなされている。この改正は、税務行政が納税者の利便性の向上や課税・徴収の効率化・高度化をデジタル・トランスフォーメーションの推進で、抜本的改革を実行しようとしていること※1が背景にあるようだ。

納税者側の申告や納税といった実務の利便性が向上することは歓迎される一方で、電帳法が改正されることは納税者にとって、メリットばかりだろうか?特に、税務調査の現場では、電帳法改正がどんな影響を及ぼすのかわからないので、デメリットもあるのでは? と考える経営者も多いと思われる。

今回は電帳法の改正が与える税務調査への影響について考えることにしたい。なお、本稿の意見に関する部分は、筆者の個人的な見解であることをあらかじめお断りする。

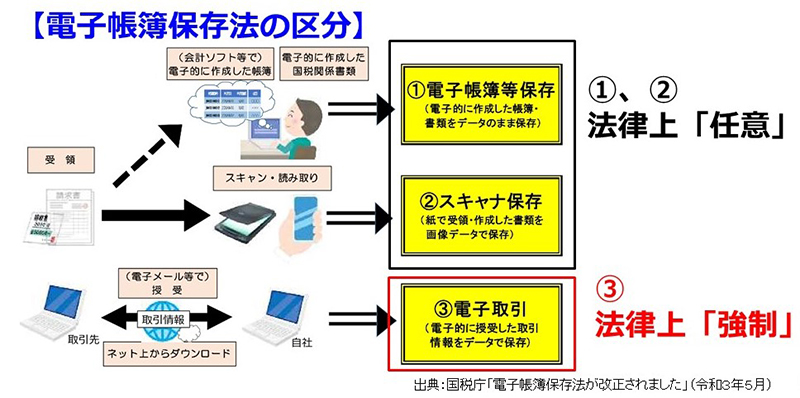

令和3年度税制改正では、大きく分けると➀国税関係帳簿等保存②スキャナ保存③電子取引の3つがあるが、電子保存は、①と②の適用は法律上納税者の任意だが、このうち、③は強制となることに注意してほしい。

電子取引の書面保存はいつまで認められるのか?

電子取引とは、電子的に授受した取引情報をデータ保存したものが該当し、具体的には、電子メールに添付した請求書や領収書等のPDFファイルやインターネットのホームページからダウンロードした請求書や領収書等のデータ、ホームページ上に表示される請求書や領収書等の画面印刷(いわゆるハードコピー)などが該当する。

電帳法が改正される前は、多くの企業が電子取引については書面による保存をしてきたところだが、令和3年度税制改正を受けて、国税庁が発表したFAQ※2 には、

問42 電子取引の取引情報に係る電磁的記録について保存要件を満たして保存できないため、全て書面等に出力して保存していますが、これでは保存義務を果たしていることにはならないため青色申告の承認が取り消されてしまうのでしょうか。また、その電磁的記録や書面等は税務調査においてどのように取り扱われるのでしょうか。

(答)

令和4年1月1日以後に行う電子取引の取引情報に係る電磁的記録については、その電磁的記録を出力した書面等による保存をもって、当該電磁的記録の保存に代えることはできません。したがって、災害等による事情がなく、その電磁的記録が保存要件に従って保存されていない場合は、青色申告の承認の取消対象となり得ます。

(以下、略)

このまま電子取引をデータ保管しないことは、青色取消しになるとリスクを感じた経営者や税理士は多かったのではないだろうか。

その後、国税庁からの補足説明※3 (以下「補足説明」という)が公開され、その補足説明には保存すべき取引内容が書面で確認できれば、電子保存されていないという理由だけで、直ちに青色申告の承認が取り消すことは無いと断言している。これは電帳法改正後の税務署の考え方を示しているといえ、令和4年度税制改正においては、この改正は令和6年1月1日までの2年間の猶予期間を置くことになり、2年間は猶予される。さらにその後も税務署の対応として、電子保存だけが唯一の保存だとは考えておらず、書面による保存も容認される余地が残ると考えられる。

最近の税務調査の対応

最近の傾向として、関係帳簿を書面で保存しているにも関わらず、データでの提出を要求してくる場合が少なくない。この対応方法としては、「書面提出を行う場合」と「調査官からの要求に従い、データ提出をする場合」の2通りの方法が考えられる。

データ提出のメリットは、立会時間や場所の制約、現場調査が早く終わるなどがある一方、調査官が税務署へ戻ってから詳細に確認が出来るので、否認リスクが増加することが考えられる。この選択は、画一的に考えるものではなく、納税者の意向やその場の調査進展状況などで適正に判断していくべきだろう。

猶予期限が終わった後の対応はどうする!?

電帳法改正への対応が令和6年1月1日まで猶予されたとはいえ、残り2年の間で日本中の中小企業が電子保存に対応することは、難しいだろう。一方で、将来の税務調査においては、電子保存が“電帳法に準じた保存がされているか”を見る可能性が高く、調査官によっては、「法令に従った電子保存がされていないので、青色申告の取り消しとなります。」、「法令に従った電子保存がされていないため、経費は認められません。」などと言ってくる可能性がある。

その場合には、補足説明を調査官に提示し、「書面の保存さえあれば、直ちに青色申告の承認が取消されたり、経費が認められないといったことはないと断言されています。」としっかりと伝えることが必要になってくるだろう。

しかしながら、冒頭に説明した税務行政の方針はスマート行政の推進にあるので、いつまでも書面での保存を容認するとは思えませんので、早期に適切な対応が中小企業に求められていることは間違いないでしょう。

ABOUT執筆者紹介

税理士 米永大祐

税理士 米永大祐

平成17年4月 畠税理士事務所(現:税理士法人 畠経営グループ)に入社

平成26年4月 税理士登録

令和元年10月 社員税理士就任

審理担当として、税務調査の立会、税務署との折衝を得意とし、税理士登録から5年弱で100件以上の税務調査の対応を行っている。国税不服審判所への審査請求事案も対応しており、北陸では審査請求件数はトップクラス。税務調査専門税理士として活躍している。

[democracy id=”179″]