ちっとも簡易じゃないけど簡易課税

税務ニュース

Contents

エルメス製スーツ、50%引きでもまだ高い

インボイス制度が導入されることにより従来消費税の申告は不要であった方でも、次回の確定申告期には消費税も申告する見込というケースがとても多くなっています。準備の早い方であれば、いわゆる2割特例があるから心配は要らないと考えていらっしゃるかも知れません。

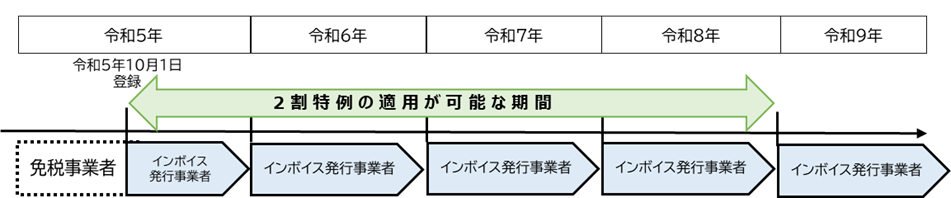

しかし、2割特例は、時限立法であり令和9年に行なう確定申告までしか採用できません(図1)。では、その後はどうなるのでしょうか。順当に行きますと、現行の消費税の計算方法や申告方法に従うことになり、いわば独り立ちさせられることになります。

現在、消費税の計算方法には、一般課税(原則)と簡易課税があります。なかなかどうして、一般の方でもインボイス制度導入騒ぎのお陰で、何となく2種類あることまではご存じであることも多いです。ただ、簡易課税という名称から、「ちゃちゃっと申告できる」と思われがちですが、簡易課税は一般課税よりはマシですが全然簡易ではありません。エルメス製のスーツが50%引きになってもまだ高くて買えないというのと似たような話です。まぁ、一般課税がどれだけ面倒臭いんだということなんですが、今回は触れません。

落胆はさて置き、2割特例について少し触れます。この特例は、インボイス制度導入による事業者の負担増加を少しずつ生じさせようとするもので、その計算方法は、簡易課税を更に簡便にしたものと表現できます。ニュースなどでは2割特例を「売上高の2%を納税すれば良くなる」と説明されることが多いですが、私はこの特例のある4年間を独り立ち(消費税申告の本格適用)に向けた経理・申告事務の習得期間と位置づける意図もあるのだろうと考えています。

そこで、本稿では、近い将来に必要となる経理・申告のシステムの見通しを立てるために、簡易課税の注意点を解説致します。

簡易課税の計算方法に関わる注意点

納付すべき消費税額は、原則として、売上に含まれる消費税額から、経費などの支払いに含まれる消費税額を控除して計算します。これに対して、簡易課税では売上高だけを見て納付すべき消費税額を計算することになります。

多くの場合、一般課税と簡易課税の計算結果を比べると、簡易課税の方が有利になるよう制度設計されていますが、絶対にそうとは言い切れません。特に、赤字などで支払いが大きいケースであっても一定の納付税額が算定されて、本当は還付を受けられるケースでも納付することになります。

従って、経営成績の悪化や固定資産の購入など税額計算に影響する事象について常に気を配り、簡易課税適用の有利不利を判断しなければなりません。

届出書の提出と2年縛り

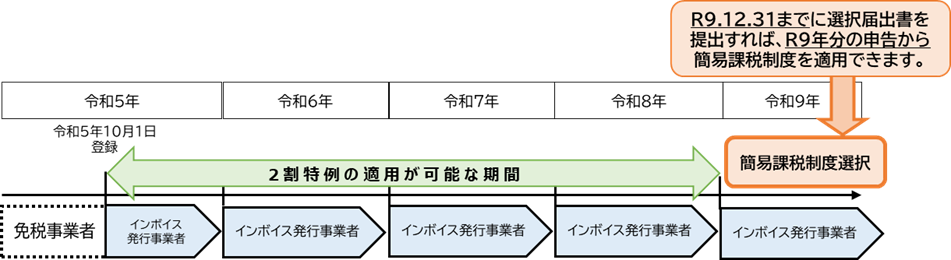

消費税の申告には、書類の提出が沢山あります。簡易課税を適用するにも、届出書の提出が必要です。提出期限は、年が明けて申告作業を開始してからでは手遅れで、年明け前に提出しなければなりません(図2)。

逆に、簡易課税の適用を止める場合にも、届出書の提出が必要になります。ただし、簡易課税は、最低2年間の継続適用が強制されますので注意が必要です。

従って、納税者としては経営の結果を見た上で事後的に簡易課税を適用するか否か判断したいところですが、臨機応変な適用・不適用の選択は出来ません。

売上を事業分類する複雑さ

2割特例では納付すべき消費税額は機械的に仕入率80%とみなして計算されます。他方、簡易課税では売上を事業で分類してそれぞれの事業に応じた仕入率(図3)で納付すべき消費税額を計算します。厄介なのは、1つ1つの取引ベースで分類するので、一人の事業者でも複数の事業を営んでいることになってしまうことです。

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第1種事業 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業)をいいます。 |

| 第2種事業 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第1種事業以外のもの)、農業・林業・漁業(飲食料品の譲渡に係る事業)をいいます。 |

| 第3種事業 | 70% | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業を含みます。)、電気業、ガス業、熱供給業および水道業をいい、第1種事業、第2種事業に該当するものおよび加工賃その他これに類する料金を対価とする役務の提供を除きます。 |

| 第4種事業 | 60% | 第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業をいい、具体的には、飲食店業などです。 |

| なお、第3種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も第4種事業となります。 | ||

| 第5種事業 | 50% | 運輸通信業、金融・保険業 、サービス業(飲食店業に該当する事業を除きます。)をいい、第1種事業から第3種事業までの事業に該当する事業を除きます。 |

| 第6種事業 | 40% | 不動産業 |

例えば、酒屋を営んでいる場合、飲食店に卸せば第1種事業、個人消費者に販売すれば第2種事業です。これを取引ごとに分類して、別々に集計しなければなりません。どうしても面倒なら別々に集計しなくても良いのですが、その場合は税負担の一番重いもの(このケースでは第2種事業)で統一されてしまいます。

酒屋の例は直感的に分類出来そうですが、知らなければどうにもならない分類も存在します。例えば、飲食店は客に店内で飲食させれば第4種事業ですが、テイクアウトはどうでしょう?出前はどうでしょう?正解は、加熱調理した弁当のテイクアウトは第3種事業、カットフルーツやお造りのテイクアウトは第1種事業か第2種事業、加熱調理品の出前は店に飲食スペースがあれば第4種事業、飲食スペースがなければ第3種事業です。

この様に、自身の行なう取引について事業分類を把握し、分類ごとに集計するシステムが必要になります。

“基本的な計算方法”に原則法・簡便法、“特例の計算”にも原則法・簡便法がある

タイトルの“基本”と“特例”はどちらも簡易課税の中の話です。複数事業を営んでいる場合の計算方法と、営む事業区分に大幅な偏りがある場合の特別な計算方法について規定があり、それぞれに原則法と簡便法があります。具体的な計算の説明ですが、致しません。気になる方は、国税庁のHPをご覧下さい。間違いなく「カンベン」と言いたくなります。

結びに

本稿では、簡易課税がちっとも簡易ではないことについて警鐘をならしつつ、インボイス制度により課税事業者となった方に簡易課税の適用における注意点を示しました。従来免税事業者であった方の中には、手計算で白色申告をしていたというケースも少なくないと思います。しかし、今後消費税の申告をして行くとなると、会計ソフトの導入が現実的と考えられます。また、記帳の仕方が分からない個人事業者に対して、税務署が記帳指導を無料で行なっていますので問い合わせても良いでしょう。

ABOUT執筆者紹介

税理士 柳下治人

税理士 柳下治人

柳下治人税理士事務所

X(旧Twitter)

1978年埼玉県生まれ

明治学院大学経済学部 卒業

日本大学大学院経済学研究科修士課程 修了

税理士事務所勤務を経て柳下治人税理士事務所を設立

中小企業の経理、税務、経営のサポートやセミナー講師を手がけている。また、外国籍経営者やギグワーカーとも深く関わりを持ち、YouTubeにて「yagishitax税理士チャンネル」を運営し、UberEatsなどの配達員に必要な経理、申告のHowTo動画など税金にまつわる情報を公開している。