免税事業者と取引する会社がインボイス導入前に準備しておくべきこと

税務ニュース

インボイス制度の影響を受けるのは、免税事業者だけではありません。免税事業者と取引する企業も影響を受けます。免税事業者に支払った消費税相当額分だけ、消費税の納税額が増えるからです。

これは、消費税の仕組みに原因があります。消費税を申告する際は、受け取った消費税から、自社が支払った消費税を差引いて計算します。この時、消費税を支払ったことを証明する書類が、インボイスです。免税事業者からはインボイスを取得できないため、仕入税額控除を使うことができないというわけです。

そのため建設会社や物流会社、IT会社、デザイン会社、翻訳会社など個人外注をたくさん抱えている会社は、これまでどおりの金額を支払うのか、減額して支払うのかなどの検討が必要になってきます。

(1)自社にインボイスが必要かを確認する

外注先が免税事業者かどうかを確認する前に、まず自分の会社がインボイスを必要としているかどうかを、確認しましょう。え!?と驚かれる方もいらっしゃると思いますが、じつはすべての会社が影響を受けるわけではないのです。

自社自身が免税事業者である場合はもちろん、簡易課税制度を採用している場合は、外注先や仕入先からインボイスを取得する必要はありません。簡易課税制度とは、仕入税額控除の計算にあたり、売上に固定の割合をかけて、納付税額を計算するものです。実際に払った消費税を差し引く訳ではないので、インボイスは不要です。免税事業者にこれまで通りの消費税を支払っても、自社が納付する税額は増えないので、安心してください。

インボイスが必要なのは、自社が原則課税方式で申告しているケースです。原則課税では、受け取った消費税から支払った消費税を控除して、納税額を計算するからです。下記の表をご覧ください。自社が原則課税を選択しているにもかかわらず、重要な支払い先(外注先)の多くが免税事業者という場合は、インボイス制度が始まるまでに対策しておく必要があります。

| 支払先(外注先など) | 自社のステータス | インボイスの取得 |

|---|---|---|

| 免税事業者 | 免税事業者 | 不要 |

| 課税事業者(簡易課税を選択) | 不要 | |

| 課税事業者(原則課税を選択) | 取得できない | |

| インボイス発行事業者 | 免税事業者 | 不要 |

| 課税事業者(簡易課税を選択) | 不要 | |

| 課税事業者(原則課税を選択) | 取得できる |

(2)10月1日までに準備しておくこと

外注先や仕入先など、重要な支払い先が免税事業者かどうかを確認します。個人事業主だからといって、必ずしも免税事業者とは限りませんが、法人よりも個人事業主の方が、免税事業者の可能性は高いと推察できます。

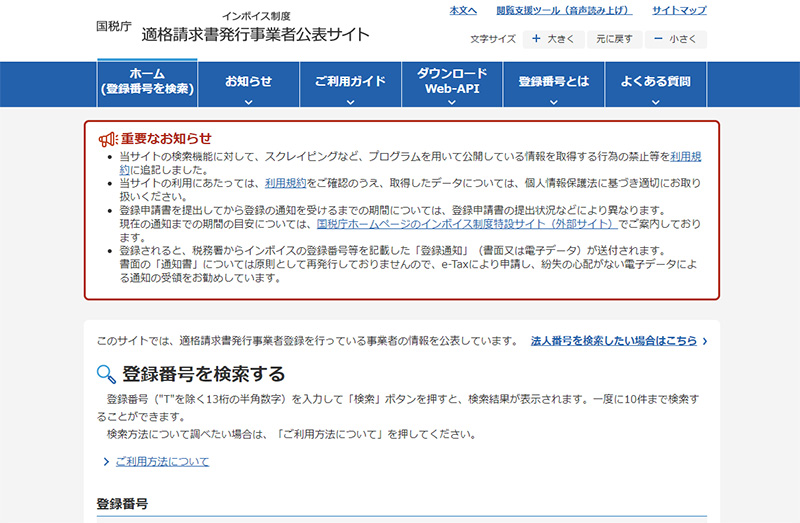

10月1日以降は、国税庁の「適格請求書発行事業者公表サイト」をチェックすれば、支払先がインボイス登録事業者かどうかを確認できますが、インボイス制度が始まるまでは、すべての事業者が登録を終えているわけではありません。

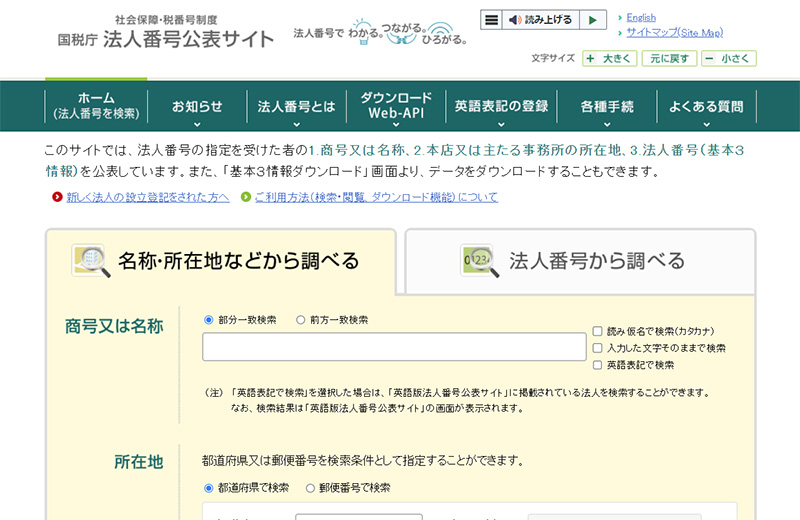

またインボイス制度が始まっても、個人事業主は法人番号が公表されていないので、そもそも登録番号が分からなければ、検索をかけることができません。

そこで、次のような方法で免税事業者かどうかを確認します。

一人親方やIT会社のシステムエンジニアなど、明らかに自社としか取引していない場合は、過去の支払い履歴をチェックすれば、相手の売上を把握できます。基準期間の売上または特定期間の売上や人件費が1,000万円以下の小規模な事業者は、ほぼ免税事業者と考えて差し支えないでしょう。

デザイナーやコンサルタントなど、自社以外の会社とも多数取引していると思われる場合は、インボイス制度への対応方針を下記のようなメールや書面で問い合わせをします。問い合わせる内容は、次の3点です。

適格請求書発行事業者の登録番号をお知らせください

登録番号 T

□ 登録番号を未取得の場合

□ 今後、適格請求書発行事業者として登録する予定である

□ 適格請求書発行事業者に登録する予定はない

(3)免税事業者との契約を見直す

支払い先が、免税事業者であり、かつ10月1日以降も登録事業者になる予定がない場合は、契約の見直しをする必要があります。選択肢は次の5つでしょうか。

② 契約を見直し、消費税相当額を減額した金額で支払う

③ ①と②の中間の金額で、契約を巻きなおす

④ 免税事業者との取引はやめる

⑤ 従業員として雇用する

①は、前述したとおり、消費税として支払っても仕入税額控除ができなくなるため、その分だけ会社の負担額が増えることになります。

②の場合は、自社の負担は増えませんが、反対に外注先や仕入先の手取り額が、消費税相当分ほど減少することになります。長い間、消費税を受け取っても、納税を免除されてきたわけですから、免税事業者にとっては大きな痛手です。法律の改正だから仕方ないと言われても、いきなり収入が1割も減ってしまうのですから、これは大変な痛手です。

①または②のどちらを選ぶかは、外注先や仕入先との関係性で判断することになります。どうしてもその人でなければならないという場合や、もともとの報酬が安すぎたので値上げをしてもよいケースの場合、自社の財務状況に余裕がある場合などは、①を選んでもよいかもしれません。他の人でも替わりがきくというケースでは、契約によりますが、②を選択することも可能です。

このとき注意しなければならないのは、下請法(独占禁止法)です。下請法とは、優越的な地位を濫用して、下請業者に不当な要求をすることを禁止する法律です。外注先や仕入先がインボイス発行事業者ではないことを理由に、契約などで取り決めてあるにもかかわらず、消費税額の一部または全部を一方的に支払わないのは下請法違反にあたるので、注意が必要です。

③は、交渉の過程で、双方が少しずつ痛みを分け合うケースです。10%相当分を買い手側と売り手側のどちらかがすべて負担するのは、お互いに厳しいので、外注先や仕入先と話し合ったうえ、たとえば5%の値引きになるよう価格を見直し、契約書を交わすなどの方法です。このときも、いきなり改定後の金額を通知したり、きちんと交渉しないまま一方的に取引価格を引き下げたりすると、下請法に違反する可能性が高いので、気をつけましょう。

経理処理の煩雑さを考慮して、④を選ぶという選択肢もあります。支払い先に、免税事業者と課税事業者が混在していると、消費税コードを分けて入力しなければならないため、経理スタッフの事務にかかる負荷は計り知れないからです。この場合も、「インボイス事業者にならなければ、消費税分はお支払いできません。承諾いただけない場合、今後のお取引は考えさせていただきます」などの文言で、一方的に要請することは避けてください。

下請法に縛られて八方塞がりのような気がしますが、安心してください。免税事業者に対して、インボイス発行事業者になるよう依頼したり、消費税相当分の金額を引下げる交渉をすること自体が禁止されている訳ではありません。契約の見直しにあたっては、免税事業者を選択する外注先や仕入先に対し、お互いの立場を尊重し、誠意をもって交渉する姿勢が大切なのです。

最後の⑤ですが、これは外注契約を、雇用契約に切り替えてしまうという方法です。社会保険の加入や残業代の支払義務などが発生しますが、その外注先がどうしても必要な人材という場合には、検討する価値があります。

(4)経過措置の期間を有効利用しよう

ところで、免税事業者に払った消費税の全額が、令和5年10月1日からいきなり仕入税額控除できなくなるわけではありません。インボイス制度の導入にあたって、下記のような経過措置が設けられています。

① 激変緩和措置

令和11年9月30日までは、インボイスの発行がなくても課税事業者に支払ったものとみなして、下記の表のように、段階的に仕入税額控除が認められます。

免税事業者に払った消費税を仕入税額控除できる割合

| 期間 | 割合 |

|---|---|

| 令和5年10月1日から令和8年9月30日まで | 80%控除可能 |

| 令和8年10月1日から令和11年9月30日まで | 50%控除可能 |

| 令和11年10月1日以降 | 控除できない |

② 少額特例

令和11年9月30日まで、少額な取引について、インボイスを保存していなくても仕入税額控除が認められます。対象となるのは、下記の取引です。

| 対象となる期間 | 令和5年10月1日から令和11年9月30日まで |

|---|---|

| 対象となる事業者 | 基準期間の課税売上高が1億円以下または 特定期間の課税売上高が5,000万円以下 |

| 対象となる取引額 | 1万円未満 |

基準期間とは、法人であれば前々事業年度、個人であれば2年前の

10月1日は、もう目の前です。外注先や仕入先との契約を見直す時間がないという場合は、この経過措置の期間を有効に使って、自社にとってまた外注先にとって、もっとも負担の少ない方法を模索しましょう。

ABOUT執筆者紹介

税理士 原尚美

税理士 原尚美

税理士法人 Right Hand Associates 代表社員

Japan Outsourcing Service Co. Ltd..,(ヤンゴン事務所) 代表取締役

東京外国語大学卒業。TACの全日本答練「法人税法」「財務諸表論」を全国1位で税理士試験に合格。直後に出産するも、育児と両立させるため、一日3時間だけの会計事務所をスタート。現在は、60名規模(ヤンゴン事務所含む)の会計事務所に成長。税務のみならず事業計画書の作成や資金調達など地に足のついた経営支援を通じて、中小企業から上場企業の子会社まで幅広くサポートしている。ミャンマーに現地法人を設立し、中小企業の海外進出も支援している。

出版実績

「51の質問に答えるだけですぐできる事業計画書のつくり方」

「フリーランスがインボイスで損をしない本」いずれも日本実業出版

「人事・経理・労務の仕事が全部できる本」ソーテック社

「マンガでわかる管理会計」オーム社

「創業融資と補助金を引き出す本」ソーテック社刊