「フリーランス」の住宅ローン控除

税務ニュース

はじめに-住宅ローン控除の概要

住宅ローン控除の計算は次の通りです。

② 所得税額

③ ①と②の低い金額

サラリーマンの場合、毎月の給与から源泉徴収されている関係で、住宅ローン控除を適用すると基本的に還付となります。このせいで、上記①の金額を還付される制度と思われていることがあります。しかし、正確には①の金額分の所得税を減額できる制度です。従って、納付すべき所得税額以上の減税は受けられません。また、個人事業主の場合には、これから納付する税金が減ることになるので、この制度のお陰で還付となることもありません。

この様にサラリーマンと個人事業主で制度への印象が違っていたり、複雑な手続きで確定申告をDIYしなければならない個人事業主は戸惑うことが多いです。そこで、本稿では、個人事業主にとっての住宅ローン控除をまとめて見たいと思います。

住宅ローン控除の縮小

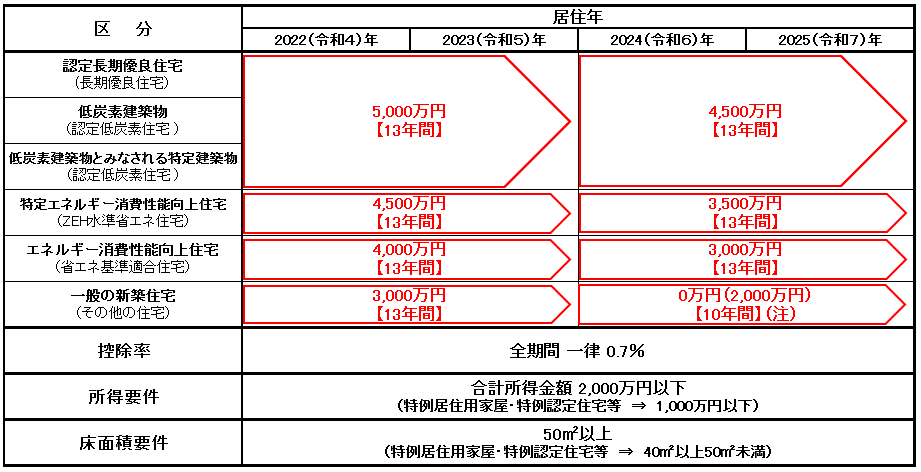

住宅ローン控除の守備範囲は、実は新築に限らず増築や改修など広きに渡るものとなっています。先日、新築や新規建て売り住宅の購入に関して制度の縮小があったので、ご紹介します。借入限度額と控除期間が、2023年の居住開始であるか2024年の居住開始であるかにより変更されます。

原則的に、省エネやカーボンニュートラルといった国の方針に沿う住宅のみが、控除の対象となります。例外として、経過措置的なものが借入額2,000万円を限度として設定されますが、2024年6月までの措置であり、今後一定の基準を満たさない住宅への適用は望み薄と言えそうです。

控除を受ける際の落とし穴

住宅ローン控除の適用には、相当な数の添付書類が必要です。例えば、省エネ基準適合住宅の場合、少なくとも次のものが必要となります。

- 金融機関発行の住宅取得資金に係る借入金の年末残高等証明書

- 住宅の登記事項証明書

- 住宅の工事請負契約書 or 売買契約書

- 土地の登記事項証明書

- 土地の売買契約書

- 補助金等の額を証する書類

- マイナンバーカード等

- 住宅省エネルギー性能証明書or建設住宅性能評価書

この通り、結構な種類とボリュームの書類が必要です。正直に言いますと、税理士でも詳細に覚えている人は、ほとんどいない様です。現実には、年別に手引き書があるので、それを参照しながら書類を揃えたり、計算書に記入をして行きます。また、最後の住宅省エネルギー性能証明書や建設住宅性能評価書については、「特別に依頼しないと発行されなかった」であるとか「似た名称の別の書類だった」などの問題が令和4年分の確定申告の際に噴出していたので要注意です。

脅かしてしまいましたが、必要書類が申告の際に無ければ、その書類は後日提出することで解決します。とは言え、申告シーズンに入ってから直面するとパニックになりがちなので、あらかじめ対応策をお知らせいたしました。

サラリーマンから個人事業主となった場合の注意点

当初申告要件

住宅ローン控除には、最初の確定申告で採用しないと“永久にオジャン”という恐ろしい規定があります。これを税理士界隈では、当初申告要件と呼んだりします。

サラリーマン時代に同僚が、「べつに次の年の年末調整前に慌てて手続してOKだった」と話していたかも知れません。実は、サラリーマンが税務署に提出する申告書は、還付申告書といって厳密には確定申告書ではないことも多く、このため問題が生じなかったという可能性が高いです。

他方、個人事業主は原則3月15日までに確定申告書を提出します。申告期限を守れないと、青色申告特別控除を受けられない等のデメリットが多く、ギリギリ滑り込みで申告を完了される方も大変多いです。そんな中、申告期限に何とか間に合ったと思ったら、数日経って住宅ローン控除を忘れたと判明します。申告期限後に、申告ミスを発見すると全身の血の気が引きますので、くれぐれもご注意下さい。一応、更正の嘆願で対応できるという噂話がありはしますが、「もしかしたら税務署が温情をかけてくれるかもしれない」という話であって、必ず受けられる救済措置ではありません。とは言え、住宅ローン控除は最長13年に渡り金額も大きいので、ダメ元で掛け合ってみる価値はあるかも知れません。

自宅兼事務所のケース

自宅に事業専用スペースを設けている場合の住宅ローン控除は、図2の通りです。同じ建物を店舗や工場、貸付などに利用している場合は、床面積の比率で控除額に制限を受けます。なお、事業専用のスペースが無い場合は、居住部分100%と判定されます。例えば、プログラマーやイラストレーターで、仕事をする部屋でプライベートも過ごす様なケースが該当します。

表「自宅に事業専用スペースを設けている場合の住宅ローン控除」

| 居住用部分の割合 | 住宅ローンの控除額 |

|---|---|

| 90%以上 | ローン残高の控除対象額 x 0.7% x 100% |

| 50%以上90%未満 | ローン残高の控除対象額 x 0.7% x 居住用部分の割合 |

| 50%未満 | 適用無し |

そうしますと、業務専用部分に相当する住宅ローン控除を失うわけですが、逆に建物に関連して必要経費となるものが生じるので注意が必要です。主なものを挙げますと、建物の減価償却費、建物保険、地震保険、建物の修繕費、固定資産税、住宅ローンの利息などがあります。ただし、当然ながら家事按分が必要となるので、これらの全額が必要経費とはなりません。

この論点は、住宅ローン控除自体の問題ではないですが、関連して生じる個人事業主特有の問題ですので、ご注意ください。また、居住開始後に自宅の一部を事業専用に変更した場合には、変更した年から控除に制限を受けることになります。

まとめ

昨今、会計ソフトや国税庁の確定申告書作成コーナーが充実してきたお陰で、確定申告書の書き方や添付する計算書類の書き方についての相談が減ってきた印象があります。しかし、そこに入力すべき情報や関連する問題への理解は、いまだ専門家や税務署の助けが必要となることが多いです。そこで、住宅ローンにまつわる諸々を制度横断的にご紹介しました。

ABOUT執筆者紹介

税理士 柳下治人

税理士 柳下治人

柳下治人税理士事務所

X(旧Twitter)

1978年埼玉県生まれ

明治学院大学経済学部 卒業

日本大学大学院経済学研究科修士課程 修了

税理士事務所勤務を経て柳下治人税理士事務所を設立

中小企業の経理、税務、経営のサポートやセミナー講師を手がけている。また、外国籍経営者やギグワーカーとも深く関わりを持ち、YouTubeにて「yagishitax税理士チャンネル」を運営し、UberEatsなどの配達員に必要な経理、申告のHowTo動画など税金にまつわる情報を公開している。