節税しながら文化芸術団体を応援! 寄附金控除やふるさと納税について解説。

税務ニュース

教育、文化、スポーツ、学術などの振興のためには、民間寄附が重要な役割を担っています。このため寄附金については、寄附金控除という税制上の優遇措置が設けられています。最近話題のふるさと納税も寄附金控除の仲間です。

寄附をすることで節税効果が見込めます。本コラムでは確定申告で活用したい寄附金控除のしくみについて解説します。

文化芸術団体への寄附が注目されています

コロナ禍をきっかけに、文化芸術団体への寄附に注目が集まっています。新型コロナウィルス感染防止の趣旨から公演中止が相次ぎ、文化芸術活動の存続が危機に晒されていたためです。

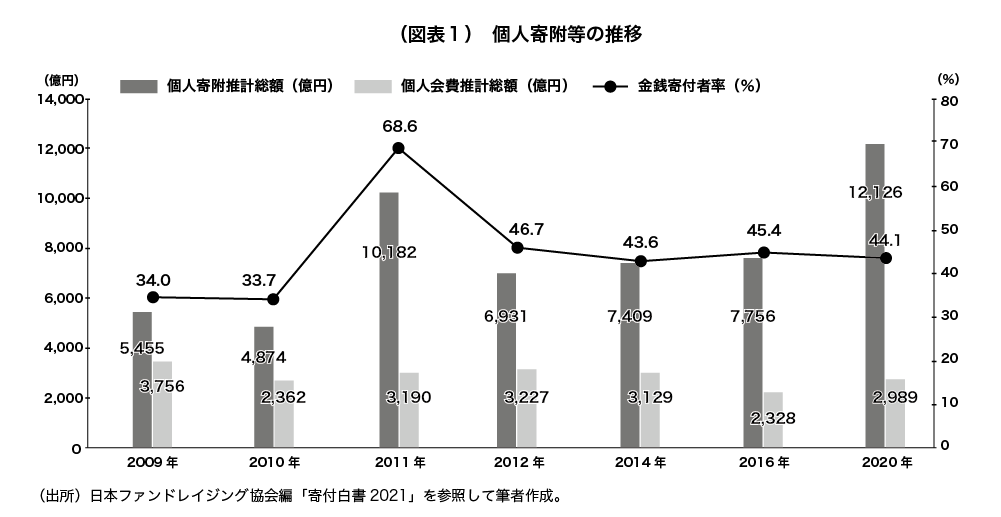

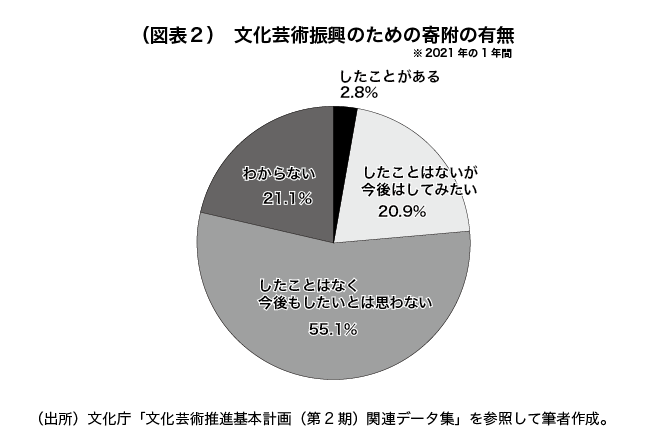

近年の個人寄附の総額は増加傾向にあります(図表1)。また、2021年の調査では、文化芸術振興のための寄附に関心のある層は調査数の2割(20.9%)を占めていました(図表2)。

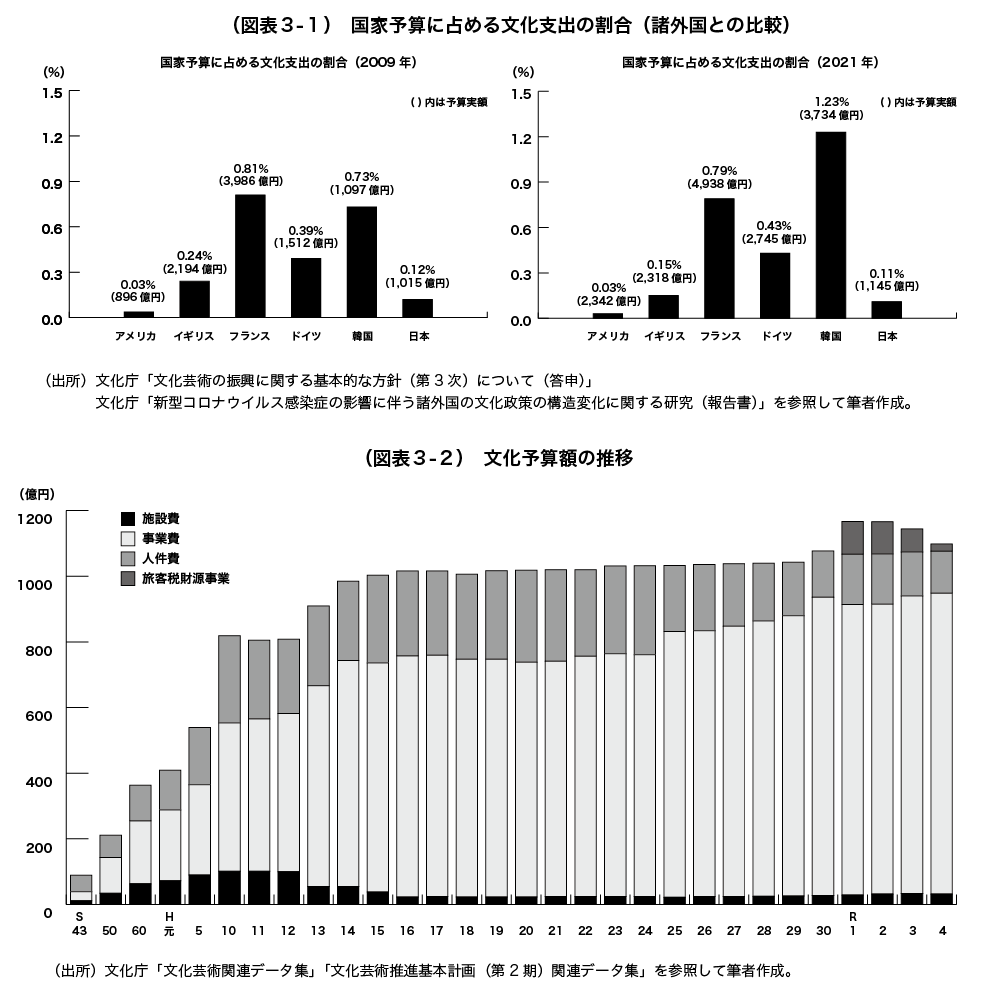

一方、日本の国家予算に占める文化予算の割合は0.1%程度にとどまっており、諸外国と比較して低い水準にあります(図表3)。文化芸術団体は現代社会で重要な役割を果たしていますが、補助金等の公的な資金だけでは活動を維持することが難しい団体も多く存在します。文化芸術団体が存続するうえで、民間の寄附に対する期待は大きいのです。

寄附金控除とは

個人が国や地方公共団体、認定特定非営利活動法人(認定NPO法人)などに対して寄附をした場合、所得税の確定申告の際に、課税対象となる所得から一定額を控除することができます。この制度を寄附金控除(所得控除)といいます(図表4)。

さらに、政治活動に関する寄附金、認定NPO法人等に対する寄附金および公益社団法人等に対する寄附金のうち一定のものについては、所得控除に代えて、税額控除(寄附金特別控除といいます)を選択することができます。所得控除と税額控除のどちらも適用を受けられる寄附金については、どちらか有利な方法を選ぶことができます。

また、寄附をすると個人住民税においても控除を受けられるものがあります。所得税の寄附金控除の対象となる寄附金で、都道府県・市区町村の条例で指定されたものである場合には、所得税と個人住民税(翌年度)の両方で税制上の優遇を受けることができるのです。

〈 図表4 所得税と個人住民税の寄附金控除の計算 〉

| 所得税 | 個人住民税 | ||

|---|---|---|---|

| 寄附金控除 (所得控除) |

寄附金特別控除 (税額控除) |

寄附金税額控除 (基本控除額) |

|

| 控除額の計算式 | 寄附金額 – 2,000円(※1) | (寄附金額 – 2,000円)×30%または40%(※2)

(100円未満の端数切捨) |

(寄附金額 – 2,000円)×10%(※3)(※4) |

| 寄附金合計額の上限 | 所得金額の40%相当額 | 所得金額の30%相当額 | |

| 寄附金特別控除額の上限 | – | 所得税額の25%相当額(※5) | – |

| (※1)寄附金額はその年中に支出した特定寄附金の合計額。計算式中の2,000円は寄附金控除と寄附金特別控除とを合わせた金額。

(※2)対象となる寄附金によって控除割合(%)が異なる。政党等寄附金特別控除の場合は30%、認定NPO法人等寄附金特別控除・公益社団法人等寄附金特別控除の場合は40%。 (※3)都道府県・市区町村が条例で指定する寄附金の場合。都道府県が指定した寄附金は4%、市区町村が指定した寄附金は6%、都道府県と市区町村のどちらからも指定された寄附金の場合は10%。平成30年度分以降の個人住民税において、指定都市に住所を有する者は、都道府県が指定した寄附金は2%、市区町村が指定した寄附金は8%、都道府県と市区町村のどちらからも指定された寄附金の場合は10%。 (※4)このほかに、ふるさと納税のみに適用され、個人住民税所得割額の2割を限度とする特別控除額がある。基礎控除額と特別控除額の合計額が個人住民税における寄附金による税額控除額になる。 (※5)政党等寄附金特別控除の上限は所得税額の25%相当額。認定NPO法人等寄附金特別控除と公益社団法人等寄附金特別控除の上限は合わせて所得税額の25%相当額。 |

|||

寄附金控除の対象になる寄附先

個人が行う寄附にはさまざまなものがありますが、必ずしもすべての寄附が寄附金控除の対象になるわけではありません。寄附金控除の対象になる主な寄附先は以下に示すように一定のものに限られています。

〈 寄附金控除の対象となる主な寄附先 〉

- 国

- 都道府県・市区町村

- 政党・政治資金団体

- 住所地にある日本赤十字社の支部

- 公益社団・財団法人、学校法人、地方独立行政法人(博物館等)など

- 認定NPO法人

- 震災関連の寄附金

たとえば文化芸術領域では、文化芸術団体または個人が行う文化芸術活動のうち、公益社団法人企業メセナ協議会が認定した事業に対し、同協議会を経由して行う寄附について、特定公益増進法人に対する寄附金として取り扱われます。

そもそも寄附は控除されるものではない

寄附金控除が認められる寄附の対象が限定されているのは、所得の任意処分に関しては控除を与えないというのが、税金のルールの基本スタンスであるためです。寄附金は、一般的には他者に対する金銭等の贈与であって所得の任意処分の性格があります。また、寄附金は税金のルールで認められている必要経費にも該当しません。寄附金は、本来、課税の対象とすべきものですが、特定の公益目的の寄附を促すためのインセンティブ(誘因)として、寄附金控除の制度が政策的に設けられているのです。

この寄附金控除の制度は、税制改正で適用下限額の引下げや控除対象額の拡充が何度も行われており、また2011年には所得控除・税額控除の選択制が導入されるなど、活用の幅が広がっています。

なお、個人に対する寄附金控除の制度が導入されたのは1962年ですが、文化財の保護や保全に対してはかなり早い段階から税制上の優遇が認められています。これは、国宝・重要文化財等の国指定文化財を修理等する場合に、文化財の所有者(修理事業者)が広く一般から寄附を集め、修理費等の一部に充てることがありますが、財務大臣の指定を受けると寄附をした個人・法人が税制上の優遇措置を受けることができるというものです。

寄附金控除を受けるための手続き

寄附金控除を受けるためには、基本的に所得税の確定申告または住民税の申告が必要です。所得税の確定申告の場合は、寄附金控除(所得控除)または寄附金特別控除(税額控除)に関する事項を記載した確定申告書を提出します。また、寄附金額を証明する書類等(寄附した団体などから交付を受けた寄附金の受領証等)の添付や提示も必要です。

確定申告や住民税申告を行わずにふるさと納税の寄附金控除を受けられる「ふるさと納税ワンストップ特例制度」を利用する場合は注意が必要です。この制度を利用できるのは、会社員など、もともと確定申告や住民税申告をする必要のない場合(ふるさと納税以外に申告するものがないケース)や寄附先が5自治体以内の場合に限られているためです。個人事業者や医療費控除などを受ける人が、ふるさと納税について寄附金控除を受けるためには、ワンストップ特例制度は利用できないので注意しましょう。

寄附を行うことで、節税メリットを享受するだけでなく、文化芸術団体など社会的に重要な役割を担っている団体の活動を支援することもできます。来年の確定申告に向けて、この機会に寄附に注目してみてはいかがでしょうか?

ABOUT執筆者紹介

税理士 武田紀仁(たけだのりと)

税理士 武田紀仁(たけだのりと)

たけだ税理士事務所 所長税理士

東北工業大学 ライフデザイン学部 経営デザイン学科 准教授

クリエイターや文化芸術団体支援のための税理士事務所を設立し、会計・税務・経営に関するアドバイザリーサービスを行う(たけだ税理士事務所)。大学では、財務会計論、簿記論、租税法実務などを担当。研究では、主に非営利組織体の会計・税務・情報開示に関する実証的な研究に取り組んでいる。