【しっかり理解!ふるさと納税】確定申告とワンストップ特例の違い、実際トクした税金の確認方法

税務ニュース

Contents

1.ふるさと納税とは?

ふるさと納税は、納税という名称ですが実際は都道府県や市区町村への「寄附」です。

ご自身の選んだ自治体に寄附をすると、原則として確定申告(※)をすることで、所得税、住民税から一定額までの控除を受けることができます。

※条件に該当する場合は、後述のふるさと納税ワンストップ特例制度を利用できます。

2.ふるさと納税ではいくらトクする?

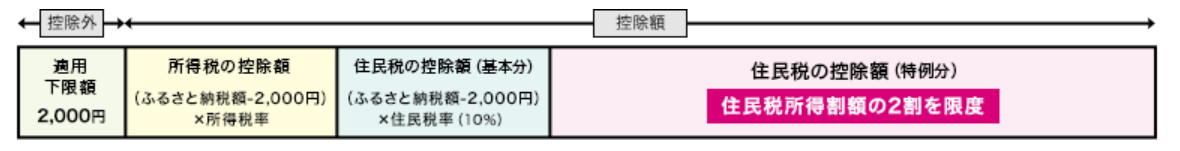

ふるさと納税をした場合、上限の範囲内であれば、寄付した額のうち2,000円を超える部分について、所得税と住民税から原則として全額が控除されます。上限額は、収入や家族構成等に応じて異なります。

例えば、年収700万円の会社員(給与収入のみ)で扶養家族が配偶者のみの場合、30,000円のふるさと納税を行うと、2,000円を超える部分28,000円が所得税と住民税から控除されます。

このケースでは30,000円のふるさと納税によって

- 28,000円の税金が安くなる

- ふるさと納税の返礼品をもらえる

ことになります。つまり、上限の範囲内の寄附であれば実質2,000円の自己負担でふるさと納税の返礼品を得られることになります。

※上限を超えた場合は全額が控除しきれないため、上限を超えないように注意しましょう。給与所得者の場合は、総務省ウェブサイトで上限目安額が公表されています。

3.確定申告とワンストップ特例制度の概要と注意点

原則は確定申告!

控除を受けるためには、原則としてふるさと納税をした年分の確定申告をする必要があります。そして、確定申告をすると確定申告を行った年分の所得税と翌年分の住民税の税金からそれぞれの方に応じた上限額まで控除を受けることができます。

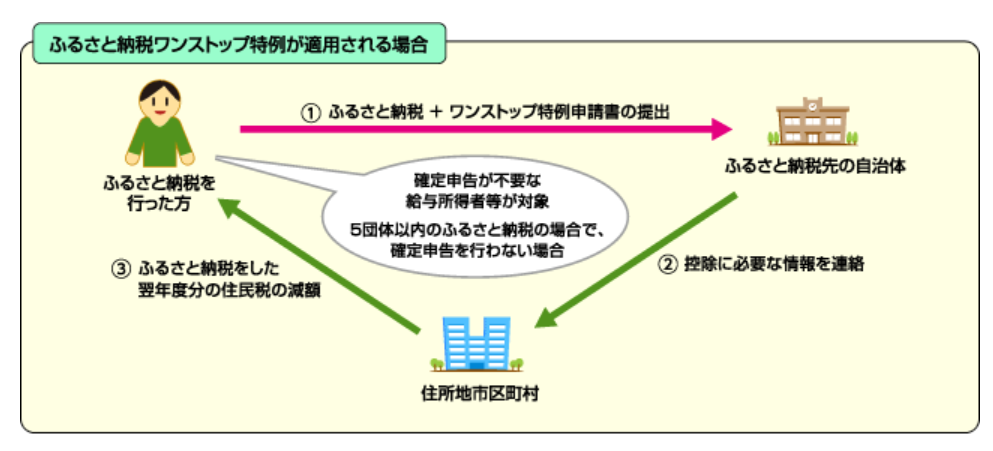

一定の場合は、ワンストップ特例制度が使える◎

ただし、確定申告の不要な給与所得者等(会社員の方など)は、ふるさと納税先の自治体数が5団体以内であるなど一定の要件に当てはまる場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要となる「ふるさと納税ワンストップ特例制度」を利用することができます。

ふるさと納税ワンストップ特例制度の適用を受ける場合は、所得税からの控除はなく、ふるさと納税を行った翌年の6月以降に支払う住民税から控除されます。

ワンストップ特例制度を利用できないケースに注意!

ただし、以下の場合等はワンストップ特例制度を利用できないので注意しましょう。

- 5団体を超える自治体にふるさと納税を行った場合、ワンストップ特例制度は利用できません。

- 医療費控除などを受けるために確定申告を行う場合は、ワンストップ特例制度の適用ができず確定申告書に記載して申告が必要です。

- 給与収入が2,000万円を超える方や副業などにより確定申告が必要となる方はワンストップ特例制度の適用ができず、確定申告書に記載して申告が必要です。

4. 確定申告とワンストップ特例制度どちらがおトク?

確定申告とワンストップ特例制度は、どちらが得かというと、基本的にはどちらが得ということはありません。

ただし、注意が必要なケースがあります。それは、住宅ローン控除が所得税から引ききれないケースです。

住宅ローン控除では、所得税から引ききれない分を住民税から控除します。ただし、住民税から控除できる住宅ローン控除の額には上限があります。原則として住民税から控除できる住宅ローン控除額は、前年分の所得税の課税総所得金額等の5%(上限97,500円)※です。

※ 一定の場合には課税所得金額の7%相当額(上限136,500円)です。

ふるさと納税を確定申告した場合、所得控除にふるさと納税の寄附金控除が含まれるため、課税所得が減り、その分所得税も減ります。そのため、住宅ローン控除として所得税の税額控除で引くことができる所得税額が結果的に減ります。住宅ローン控除を所得税から引ききれない場合は、控除できなかった住宅ローン控除の残りの金額は住民税から控除しますが、その額が住民税の住宅ローン控除の上限を超えてしまう可能性もあると考えられます。

一方で、ワンストップ特例の場合は、所得税からふるさと納税の控除(寄附金控除)を行わないため、住宅ローン控除は所得税から優先的に控除されることになります。

なお、住宅ローン控除1年目等は確定申告が必要となるため、ワンストップ特例制度を利用することはできず、確定申告が必要となりますので注意しましょう。

5.ふるさと納税で実際トクした税金の確認方法

前提:ふるさと納税以外の寄附がない場合

確定申告をした場合

A.所得税からの控除とB.住民税からの控除の合計がふるさと納税により減少した税額になります。

A.所得税からの控除額

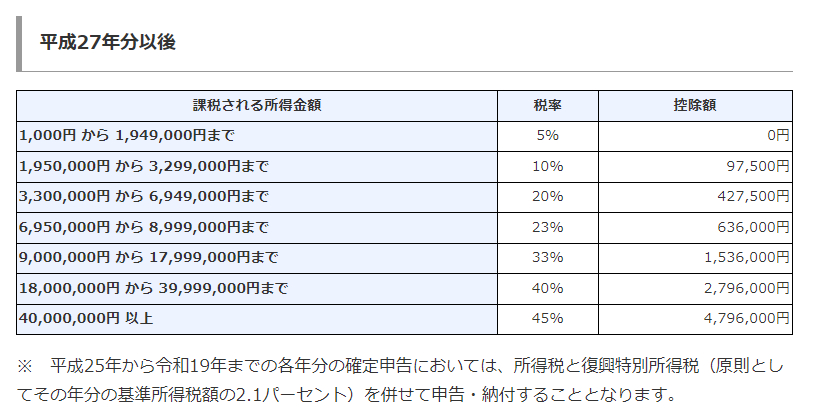

(ふるさと納税額-2,000円)×所得税率×1.021(復興特別所得税)

確認方法:確定申告書を手元に準備し上記の算式で確認します。

(注)

※控除対象のふるさと納税額は、総所得金額の40%が上限です

※令和19年中の寄附までは、所得税の税率は復興特別所得税の税率を加えた率です

※所得税率は、課税される所得金額に応じて5%~45%です

B.住民税からの控除額

確認方法:ふるさと納税をした翌年分の市民税・県民税(特別区民税・都民税)の課税明細書(決定・変更通知書)で確認します。

寄附金税額控除等の市民税と県民税を合計した金額が住民税からの控除額です。

確定申告をした場合は、A.所得税からの控除額とB.住民税からの控除額の合計がふるさと納税により減少した税額相当額になります。上限額までの寄附の場合、この金額と「ふるさと納税額-2,000円」が一致します。

ワンストップ特例制度の場合

市民税・県民税(特別区民税・都民税)の課税明細書(決定・変更通知書)の摘要欄の「寄附金税額控除額:○○円」を確認します。この金額が減少した住民税相当額になります。ふるさと納税の上限以下の寄附の場合、この金額は基本的に「ふるさと納税額-2,000円」となります。

自治体によっては、「寄附金税額控除 市民税○○円県民税○○円」の記載されている場合もありますが、この場合は市民税と県民税を合わせた金額が減少した住民税相当額です。

2008年から始まり広く浸透しているふるさと納税。ふるさと納税を行った翌年には、「ちゃんと実際トクしてる?」を是非確認してみてくださいね。

ABOUT執筆者紹介

税理士 油谷景子

税理士 油谷景子

油谷景子税理士事務所 代表

『よりよく』をモットーに法人や事業者の税務及び会計を支援する愛知県名古屋市の開業税理士。相続税や不動産譲渡などの資産税にも対応。

四大税理士法人等(東京・名古屋)で上場企業等向け税務申告、連結納税や国際税務、コンサルティング業務に従事。また、個人税理士事務所で中堅中小企業向け税務会計サービス、相続税等の申告・相談など様々な実務経験を積んだ後、名古屋市で独立開業。ITや新しい技術を積極的に活用。自計化支援にも取り組んでいる。

1級ファイナンシャル・プランニング技能士(FP1級)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)

著書『図解とポイントでしっかり学ぶ 法人税の教科書』(2025年 清文社)、『スタートアップ企業の税金To Doリスト』(2024年 中央経済社)