賃上げ促進税制とは?2024年度(令和6年度)版の全体像と中小企業向け繰越控除、注意点を解説

税務ニュース

Contents

2024年度(令和6年度)税制改正で賃上げ促進税制が変わりました。「2024年度版賃上げ促進税制」です。新年度版は控除額などが拡充されましたが、注意すべき点もあります。2024年度版賃上げ促進税制の全体像と中小企業向け特典の繰越控除、注意点を解説します。

賃上げ促進税制とは何か?経緯を確認

賃上げ促進税制とは、企業が従業員の給与等の額を増加した場合に、増加額の一部を法人税額や所得税額から差し引く制度です。従業員の給与の増加額の一部を企業所得の課税額から控除するしくみは、2013年4月から始まりました。 「所得拡大促進税制」「人材確保等促進税制」と名を変えて、現在に至っています。

当初は「要件が厳しすぎて使いづらい」と言われていましたが、徐々に条件が緩和。税額控除割合の引き上げなどで賃上げのインセンティブも高まりました。その結果、現在、多くの企業が活用しています。

しかしそれでも「赤字企業は活用できない」などの欠点がありました。2024年度版賃上げ促進税制は、こういった点も配慮されたものとなっています。

2024年度(令和6年度)賃上げ促進税制の全体像

ここで2024年度版賃上げ促進税制の全体像を確認しましょう。

対象企業が3区分に

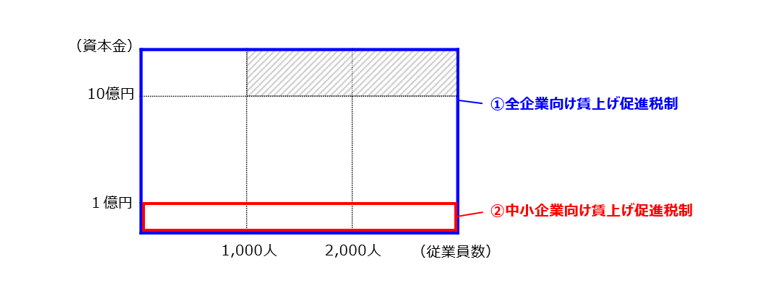

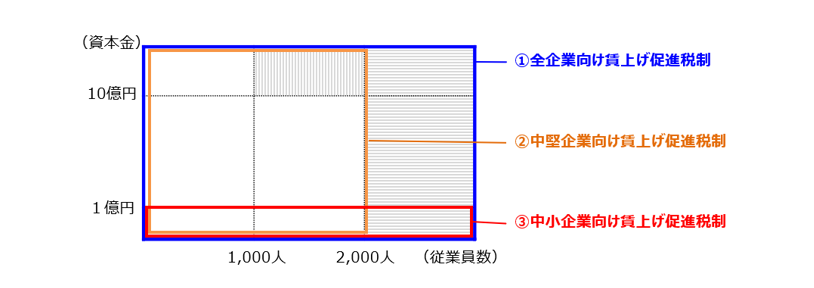

2022年度版賃上げ促進税制まで、企業の区分は「全企業向け」「中小企業向け」の2つでした。

しかし2024年度版で「全企業向け」「中堅企業向け」「中小企業向け」の3区分になりました。

全企業・中堅企業・中小企業の区分は次の通りです。

| 区分 | 条件 | |

|---|---|---|

| 全企業 | 青色申告書を提出する法人・個人事業主 | ※ |

| 中堅企業 | 原則、従業員数が2000人以下※ | |

| 中小企業 |

|

|

※「資本金10億円以上かつ従業員数1000人以上」か「従業員数2000人超」に当てはまるのならマルチステークホルダー方針の公表とその旨の届出も必須

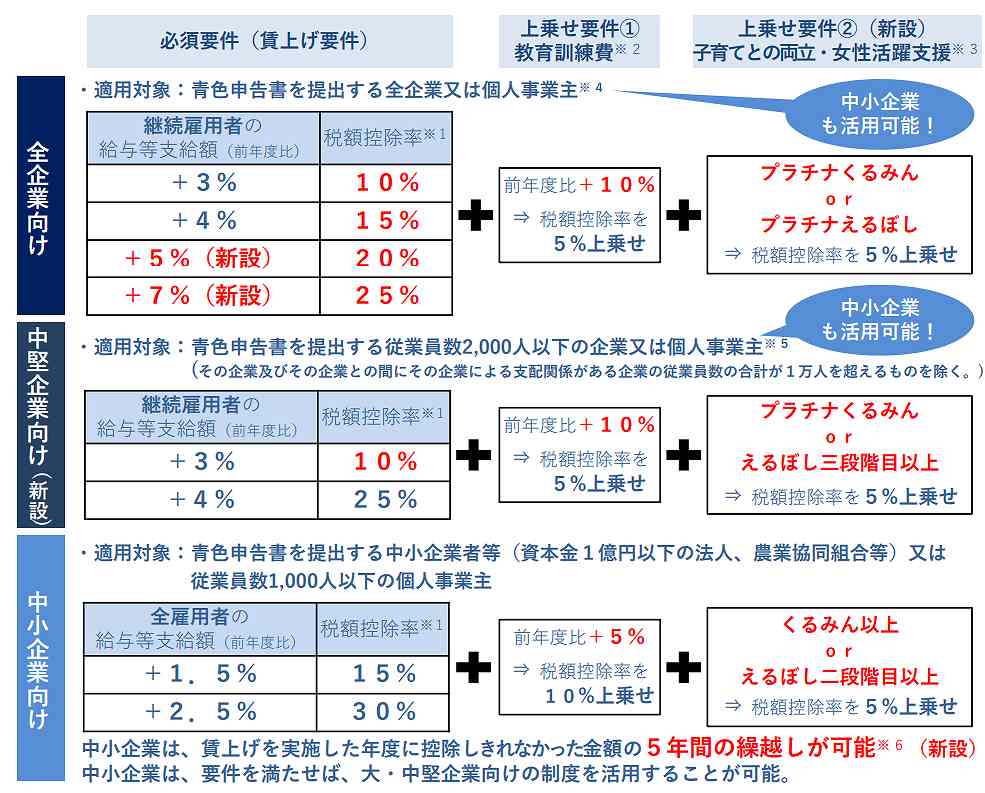

税額控除の割合が引き上げ

改正前は全企業向けで最大30%、中小企業向けで最大40%でしたが、改正後の2024年度版では全企業向け・中堅企業向けで最大35%、中小企業向けで最大45%の控除割合となっています。

税額控除の上乗せ要件が複雑に

全体の税額控除割合が引き上げられた一方、上乗せ要件が複雑になりました。次の2つです。

教育訓練費の加算措置の見直し

これまでの加算措置に「教育訓練費の増加」がありました。「教育訓練費を前年度より一定割合以上増やしたら税額控除の割合が上乗せされる」というものです。

| 【2022年4月1日から2024年3月31日までに開始する各事業年度での追加要件】 | ||

|---|---|---|

| 企業区分 | 上乗せ要件 | 税額控除の上乗せ割合 |

| 教育訓練費の増加割合 | ||

| 全企業向け | 前年度比で20%以上増加 | +5% |

| 中小企業向け | 前年度比で10%以上増加 | +10% |

2024年度版では、この前年度比の増加割合が軽減されました。その代わり「教育訓練費の支出額は『雇用者給与等支給額×0.05%以上』でなければならない」という絶対額の要件が加わっています。

| 【2024年4月1日から2027年3月31日までに開始する各事業年度での追加要件】 | |||

|---|---|---|---|

| 企業区分 | 上乗せ要件 | 税額控除の上乗せ割合 | |

| 教育訓練費の増加割合 | 教育訓練費の絶対額 | ||

| 全企業向け 中堅企業向け |

前年度比で10%以上増加 | 雇用者給与等支給額×0.05%以上 | +5% |

| 中小企業向け | 前年度比で5%以上増加 | +10% | |

子育て支援枠・女性活躍支援の加算措置の創設

今回の税制改正で、新たに上乗せ枠が創設されました。1つは子育て支援、もう1つは女性活躍支援に伴うものです。

子育て支援は、企業が子育て支援を行っている場合の話です。子育てサポート企業として厚生労働省から認定を受けると「くるみんマーク」という認定証がもらえます。

女性活躍支援は、女性の活躍推進を行っている場合の話です。届け出た計画に基づいて女性の活躍支援を行い、その実施状況が優良である認められると「えるぼし」の認定が厚生労働省から下ります。

「くるみん」「えるぼし」いずれかの認定の段階が一定以上だと、税額控除の割合がプラス5%されます。

| 【くるみん・えるぼしの上乗せ要件と上乗せ割合】 | ||

|---|---|---|

| 企業区分 | 上乗せ要件 | 税額控除の上乗せ割合 |

| 全企業向け | 次のいずれかの認定を受けていること

|

+5% |

| 中堅企業向け | 次のいずれかの認定を受けていること

|

|

| 中小企業向け | 次のいずれかの認定を受けていること

|

|

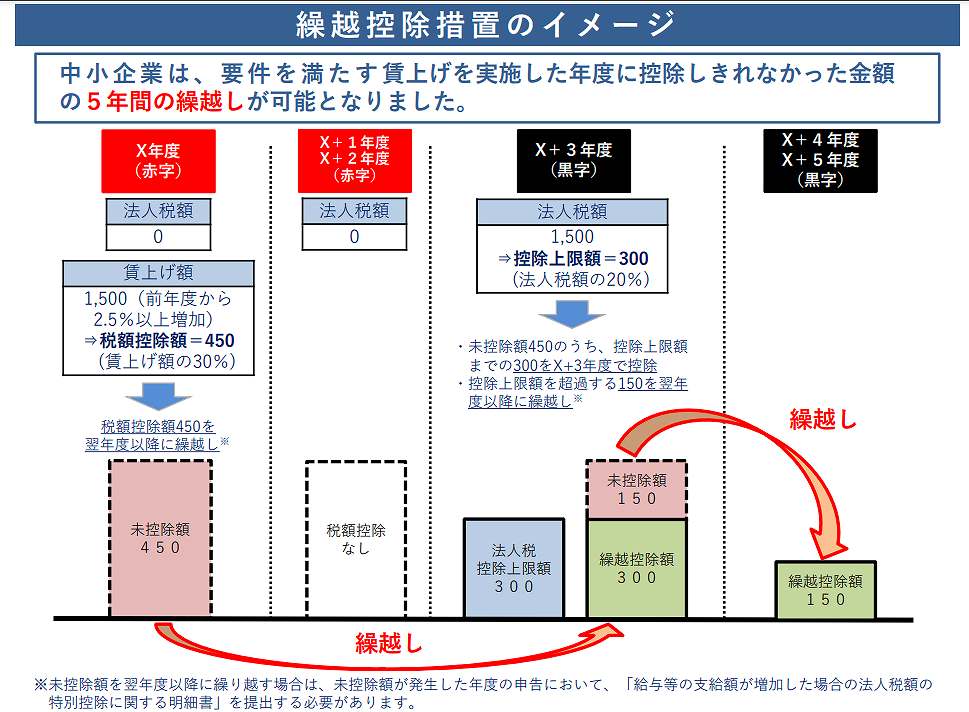

中小企業向けの特典:5年間の控除額の繰越

2024年度版では、中小企業向け限定の特典が設けられました。税額控除の繰越控除制度です。昇給した事業年度(個人事業主は「年」。以下同じ)が赤字でも、税額控除額を翌事業年度以後5年間繰り越せるようになりました。

ただし、次の要件を守る必要があります。

- 昇給したけれども控除できない金額が生じた事業年度以降、毎回「給与等の支給額が増加した場合の法人税額(所得税額)の特別控除(繰越税額控除限度著価額)に関する明細書」を添付しないといけない

- 実際に控除する事業年度は、確定申告書等に1の繰越した金額や今回控除を受ける金額、金額の計算を書いた明細書を添付しないといけない

- 控除の限度額は「法人税額(所得税額)×20%」

- 実際に控除する事業年度において、雇用者給与等支給額が前年度よりも増えていないといけない

2024年度版賃上げ促進税制の注意点

賃上げ促進税制を使うにあたり、次の点に注意しましょう。

適用する事業年度に注意

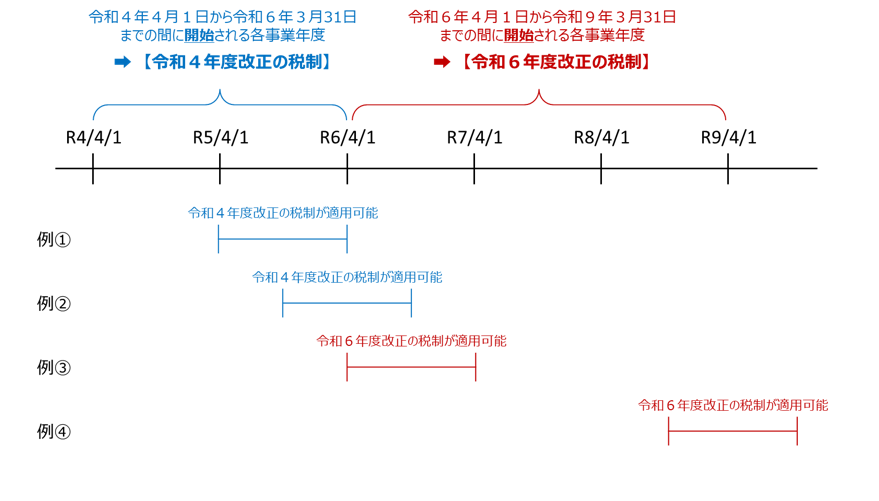

2024年度版賃上げ促進税制は、2024年4月1日から2027年3月31日までの間に開始する事業年度(個人事業主は2025年分から2027年分まで)から適用されます。

2024年7月現在、多くの企業は、まだ改正前の賃上げ促進税制の対象かと思われます。適用事業年度を間違えないようにしましょう。

昇給は慎重に判断を

給与は企業の固定費の一つです。定期的に決まった金額を支払います。給与を増やせば、事業主負担の社会保険料も増えます。

また、給与は一度引き上げるとなかなか下げられないものです。業績が右肩上がりなら問題ありませんが、コロナ禍や円安のように経済環境の変化で経営が厳しくなることがあります。

「節税」という言葉にとらわれず、自社の先行きを慎重に検討した上で、賃上げに踏み切るようにしましょう。

ABOUT執筆者紹介

税理士 鈴木まゆ子

税理士 鈴木まゆ子

税理士・税務ライター|中央大学法学部法律学科卒。ドン・キホーテ、会計事務所勤務を経て2012年税理士登録。ZUU online、マネーの達人、朝日新聞『相続会議』、KaikeiZine、納税通信などで税務・会計の記事を多数執筆。著書に『海外資産の税金のキホン』(税務経理協会、共著)。