青色申告承認申請書とは?書き方・提出期限・注意点まで初心者向けに徹底解説

確定申告

Contents

青色申告を始めたいけれど、「青色申告承認申請書って何?」「いつまでに出せばいいの?」といった疑問を抱えている方も多いのではないでしょうか。

青色申告には最大65万円の特別控除をはじめ、赤字の繰越や家族への給与の経費算入など、魅力的な節税メリットがありますが、青色申告を行うには「青色申告承認申請書」を提出しておく必要があります。

本記事では、青色申告承認申請書の役割や提出期限、書き方などについて詳しく解説します。

青色申告承認申請書とは?

青色申告を行うには、「青色申告承認申請書」の作成および税務署への提出が必要です。ここでは、青色申告の基本的な仕組みから青色申告承認申請書の概要、他に提出が必要な書類などについて解説します。

そもそも青色申告とは?

青色申告は、事業所得や不動産所得などがある人が、日々の取引を帳簿に記帳し、その内容に基づいて正確に確定申告を行うことで、税制上の優遇を受けられる制度です。

最大65万円の所得控除や、家族への給与を経費として計上できる仕組み、赤字を翌年以降に繰り越して相殺できる制度など、節税につながる特典を利用できます。

青色申告承認申請書の概要

青色申告を始めるには、あらかじめ「青色申告承認申請書」を所轄の税務署に提出し、承認を受ける必要があります。この手続きを行わなければ、青色申告はできません。

提出が必要なのは、事業所得・不動産所得・山林所得のいずれかを得ており、今後青色申告を利用したいと考えている人です。なお、非居住者であっても、国内でこれらの業務を行っていれば対象となります。

なお、国内に「住所」がある、または現在まで引き続き1年以上「居所」を持つ個人を居住者といい、それ以外の個人を非居住者といいます。

青色申告承認申請書の提出期限と提出方法

青色申告を始めるためには、「青色申告承認申請書」を期限内に、所定の方法で提出する必要があります。

ここでは、青色申告承認申請書の提出期限や提出先などについて詳しく解説します。

提出期限(原則3月15日まで)

青色申告を始めるには、「青色申告承認申請書」を期限内に税務署へ提出する必要があります。原則として、青色申告を適用したい年の3月15日までに提出しなければなりません。

ただし、その年の1月16日以降に新たに事業を開始した場合や、不動産の貸付けを始めた場合は、その開始日から2ヶ月以内が提出期限です。なお、非居住者であっては、日本国内で事業を開始した日が基準となります。

また、提出期限が土・日・祝日にあたる場合は、翌日が期限となるため注意が必要です。

さらに、青色申告の承認を受けていた被相続人の事業を相続した場合には、死亡日によって提出期限が異なります。

- 1月1日〜8月31日の死亡:死亡日から4ヶ月以内

- 9月1日〜10月31日の死亡:その年の12月31日まで

- 11月1日〜12月31日の死亡:翌年の2月15日まで

相続による承継の場合は、通常とは異なる期限となるため、早めの確認と準備が重要です。

提出先と提出方法

青色申告承認申請書は、納税地(原則として住所地)を管轄する税務署に提出します。提出方法は、窓口での持参のほか、郵送やe-Tax(電子申告)にも対応しており、自分の都合に合わせた方法を選ぶことができます。

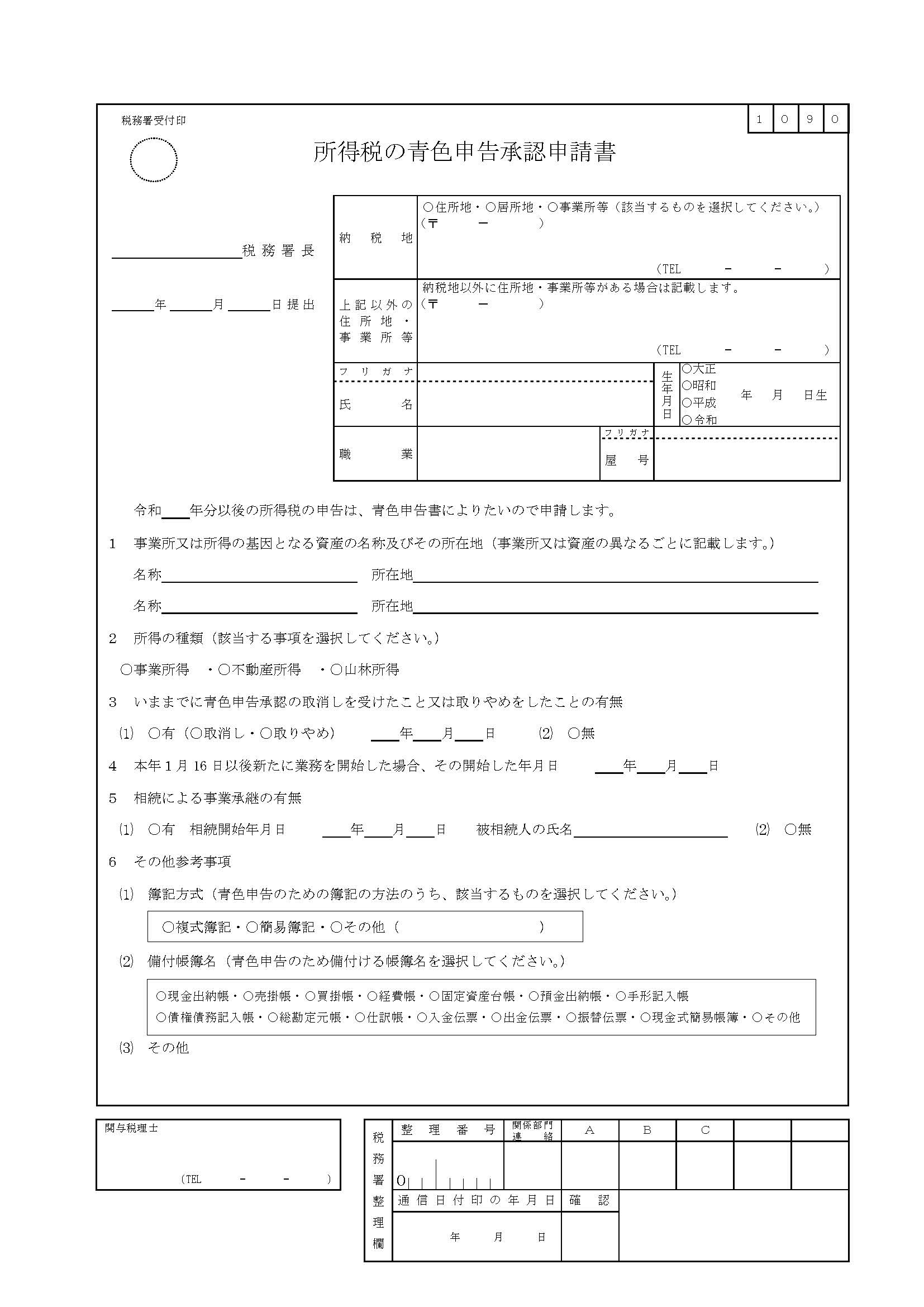

青色申告承認申請書の書き方

青色申告を始めるためには、税務署に提出する「青色申告承認申請書」を正しく記入する必要があります。記載ミスや記入漏れがあると税務署からお尋ねの連絡がきたり、最悪の場合は希望した年に青色申告を適用できなくなってしまう可能性があります。

ここでは、青色申告承認申請書の書き方について解説します。

申請書の入手方法(国税庁サイトからダウンロード等)

青色申告承認申請書の書式は、国税庁の公式サイトからPDF形式でダウンロードできます。

最寄りの税務署で直接受け取ることも可能です。

納税地・氏名など基本情報の記入

まずは、申請者の基本情報から記入します。「納税地」は、生活の本拠となる住所を記載し、あわせて氏名や電話番号、生年月日、職業なども正確に記載しましょう。職業欄には、単に「自営業」などとするのではなく、「洋菓子小売」「Webデザイナー」など具体的な業種名を記入します。

(項目1・2)事業所の所在地と所得の種類の記入

事業を行っている店舗や事務所の住所、または不動産や山林などの資産の所在地を記載します。名称がある場合は「〇〇支店」や「〇〇出張所」なども書き添えましょう。

「所得の種類」は、「事業所得」「不動産所得」「山林所得」から該当のものを選択します。

(項目3)過去の青色申告の有無欄の記入

過去に青色申告の承認を受けていた経験があるかどうかを問う項目です。該当する場合は「有」を選び、承認取消しの通知日や、取りやめの届出をした日付など、詳細を記入します。

一方、今回が初めての青色申告であれば「無」を選択します。なお、過去1年以内に承認取消しの通知を受けていた場合は、再申請が認められない可能性もあるため注意が必要です。

(項目4・5)開業日・相続による事業承継欄の記入

新たに事業を始めた場合は、「開業日」を記入する必要があります。たとえば、ネットショップの開設日や実店舗の営業開始日など、実際に事業をスタートした日を明確に記載しましょう。

また、事業を相続によって引き継いだ場合は「有」にチェックし、相続開始日や被相続人の氏名も記入します。相続が関係しない場合は「無」を選んでください。いずれの場合も、日付の正確さが求められます。

(項目6)簿記方式・備付帳簿名欄の記入

この項目では、記帳に使用する簿記の方式と帳簿の種類を記入します。帳簿の名称は、「総勘定元帳」や「仕訳帳」など、実際に備え付けるものを記載しましょう。

特記事項・関与税理士欄の記入(必要な場合のみ)

税理士に帳簿の作成や申告を依頼している場合は、その税理士が氏名や連絡先を記入します。関与がない場合は空欄で問題ありません。

申請後の青色申告の流れ

青色申告承認申請書を提出したら、それで終わりではありません。申請書を提出した後は、日々の記帳から決算書の作成、確定申告書の提出まで正しく進める必要があります。

ここでは、申請後にやるべき青色申告の流れについて解説します。

日々の取引を記帳する

青色申告の承認を受けたら、日々の取引を帳簿へ記帳する必要があります。

65万円または55万年の青色申告特別控除を受けるためには、複式簿記による記帳が必要です。なお、簡易な記帳でも、10万円の青色申告特別控除を受けることができます。

決算書の作成と申告準備を行う

記帳が完了したら、貸借対照表と損益計算書を作成します。これらの書類は確定申告書とともに提出する必要があり、青色申告特別控除65万円・55万円の適用要件にもなっています。

決算に当たっては、商品や消耗品等の棚卸資産の棚卸しを年末に行い、棚卸表を作成します。

あわせて、帳簿全体を見直して記載内容を整理し、収入・経費・減価償却費など各項目の集計を行います。そのうえで試算表を作成し、最終的に貸借対照表と損益計算書を仕上げていきます。

確定申告書の提出と特別控除の適用

青色申告決算書と確定申告書を、原則毎年2月16日から3月15日の間に税務署へ提出します。

青色申告承認申請書に関する注意点・よくある質問

青色申告承認申請書を提出するにあたっては、提出時期や手続きの継続性、申告方法の変更など、細かな疑問が生じやすいものです。ここでは、よくある3つの質問に回答します。

青色申告承認申請書はいつまでに出せばいい?

青色申告を適用したい年の3月15日までに申請書を提出する必要があります。ただし、その年の1月16日以降に新たに事業を開始した場合は、事業開始日から2ヶ月以内が提出期限となります。

また、青色申告の承認を受けていた人が亡くなり、事業を相続する場合には、死亡日によって提出期限が異なる特例が設けられています。

白色申告から青色申告へ切り替えるには?

白色申告をしていた方が青色申告へ変更するには、改めて「青色申告承認申請書」を提出する必要があります。以前に青色申告をしていて取りやめた経験がある場合も、再度の提出が必要です。

切り替えのタイミングは、青色申告を適用したい年の申請期限までに行うことが前提です。

青色申告承認申請書は毎年提出する必要がある?

青色申告承認申請書は、一度承認を受ければ、基本的には毎年提出する必要はありません。継続して事業を行い、取りやめや取り消しの手続きをしていない限り、翌年以降も自動的に青色申告の資格が継続されます。

青色申告承認申請書が承認されたかどうかは分かる?

原則として、申請した年の12月31日までに税務署から却下などの処分通知がなければ、申請は承認されたものとみなされます。なお、その年の11月1日以降に新たに事業を始めた場合は、翌年の2月15日までに処分通知がないかどうかを確認しましょう。

「みんなの青色申告」なら初めてでも安心!無料体験も

簿記の知識が無い人や青色申告が不安な人には、ソリマチの青色申告専用の会計ソフト「みんなの青色申告」がおすすめです。

「みんなの青色申告」なら、通帳の転記をそのまま仕訳できるため、日々の記帳業務を効率化することができます。

仕訳したデータをそのまま確定申告ソフトと連携して、シームレスに申告まで行えます。

今なら30日間の無料体験も実施しているので、実際に試したいと考えている人は、ぜひ一度試してみてください。

まとめ

青色申告を活用することで、最大65万円の特別控除をはじめ、赤字の繰越や家族への給与の経費算入など、数多くの節税メリットを得ることができます。

ただし、「青色申告承認申請書」の提出が必須であり、記入ミスや期限の遅れがあると、青色申告ができなくなってしまうため注意が必要です。

初めて青色申告を行う方は、会計ソフトなども活用しながら、余裕をもって準備を進めていきましょう。

ABOUT監修者紹介

税理士、1級ファイナンシャルプランニング技能士

税理士、1級ファイナンシャルプランニング技能士

伴(ばん)洋太郎

BANZAI税理士事務所

大学卒業後、一般企業や税理士事務所での勤務を経て税理士試験に合格し、2018年にBANZAI税理士事務所を開業。個人事業主や中小法人を対象とした業務の経験が豊富で、業務のデジタル化支援やスモールビジネスの立ち上げや個人事業の法人化に数多く携わる。

著書「7日でマスター フリーランス・個人事業主の確定申告がおもしろいくらいわかる本」(ソーテック社)

ABOUT執筆者紹介

加藤良大

加藤良大

フリーライター

ホームページ・ブログ

歴12年フリーライター。執筆実績は26,000本以上。

多くの大企業、中小企業のWeb集客、

【個人事業主向け青色申告ソフト】みんなの青色申告

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。

はじめての青色申告にオススメ!AI自動仕訳や充実したサポート体制など、簿記に詳しくない方でもスムーズにお使いいただけます。発売当初から改良を重ね、初心者からベテランまで、どなたでも使いやすい製品です。