2023年10月より導入予定の「インボイス制度(適格請求書等保存方式)」とは?

税務ニュース

2019年10月1日より消費税率が10%へ引き上げられると共に、軽減税率制度が導入されました。8%と10%の複数税率制度となったため、事業者においては、複数税率に対応したレジやシステムの導入・改修、8%と10%に区分した請求書の発行に追われたことと思います。それから早1年が経とうとしていますが、この複数税率制度がさらに変わっていくことはご存知でしょうか。2023年10月1日より、適格請求書等保存方式、いわゆる「インボイス制度」が導入される予定となっています。

インボイスとは、もともと税率や税額を記載した明細書のことで、税額把握のために使われることから「税額票」とも呼ばれています。ヨーロッパ諸国においては、インボイスを用いた消費税計算を行っています。今後は、日本においてもこのインボイスに基づいて消費税を計算していくこととなります。なぜこのような制度が必要なのか、まず消費税の仕組みから確認し、この制度の導入によってどのような対応が必要なのか解説していきたいと思います。

1.消費税の仕組み

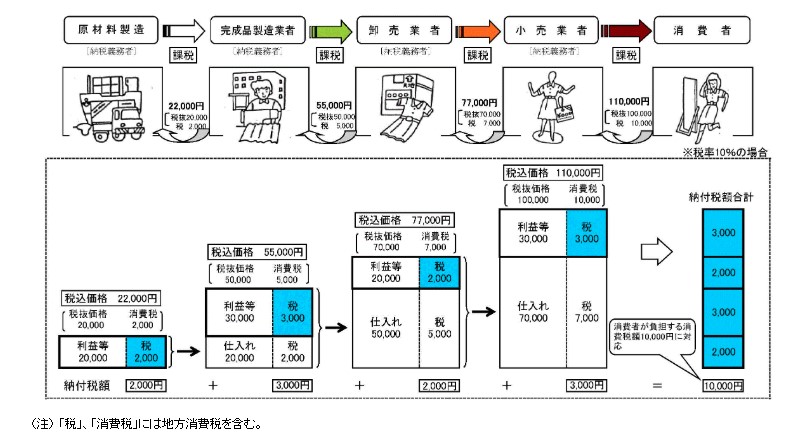

まず、消費税の仕組みから確認していきます。消費税とは、商品・製品の販売やサービスの提供などの取引に対して広く公平に課税される税で、消費税の実質的な負担者は消費者ですが、納税義務者は事業者であり、間接税と呼ばれています。その消費税は、売上に係る消費税額から仕入に係る消費税額が生産から流通の各段階において控除される「多段階累積控除」により計算されます。また、各段階の事業者が納付する消費税額の合計が、消費者が負担する消費税額に対応します。(図1参照)

図1

各段階における売上と仕入は対応しており、標準税率10%と軽減税率8%が混在する複数税率制度においては、不正やミスを防止するために正確な税率と税額の確認が必要となります。

2.適格請求書等保存方式(いわゆるインボイス制度)

生産から流通までの過程において、事業者が売上に係る消費税から仕入に係る消費税を控除することを「仕入税額控除」といい、現行制度では、「帳簿」及び「区分記載請求書等[1]」の保存が要件となっています。そして、2023年10月以降は「帳簿」及び税務署長に申請し登録を受けた課税事業者 [2]が発行する「適格請求書等」の保存が仕入税額控除の要件となります。この適格請求書等がいわゆる「インボイス」とも呼ばれるものです。このインボイスは、売り手が買い手に対し正確な税率や消費税額を伝えるための手段として用いられ、今後は、仕入税額控除のために保存していくこととなります。

[1] 次の記載された請求書等をいう。①発行者の氏名又は名称②取引年月日③取引の内容④受領者の氏名又は名称⑤軽減税率の対象である旨⑥税率ごとに区分した合計額。

[2] 基準期間(原則として個人事業者は前年年、法人は前々事業年度)の課税売上高が1,000万円を超える事業者をいう。

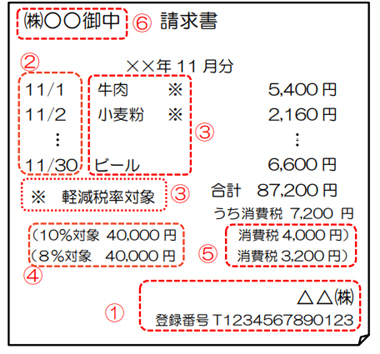

適格請求書等とは下図のような請求書をいい、次の事項が記載されていることが求められています。(図2参照)

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額及び適用税率

- 消費税額等

- 書類の交付を受ける事業者の氏名又は名称

※下線部が現行の区分記載請求書等に追加される事項です。また、一定の事業者は適格簡易請求書を交付することができます。

図2

この適格請求書等を交付できるのは、税務署長に登録した課税事業者[3]に限られています。そのため、登録を受けていない課税事業者と免税事業者 が発行する請求書では仕入税額控除ができなくなり、取引の相手先によっては、同じ商品を仕入れても、納付する消費税額に差が出てきます。このインボイス制度が導入された背景には、申告の透明性の確保といわゆる「益税」の排除が目的といわれています。

[3] 基準期間の課税売上高が1,000万円以下の事業者をいい、原則として消費税の納税義務が免除される。ただし、免税事業者でも課税事業者を選択することは可能。

消費税率が8%と10%の複数税率制度においては、それぞれの取引の税率と消費税額を正確に把握する必要があります。インボイスには消費税率と消費税額が記載されていることから、インボイスに従って消費税を集計することで適正な税額を計算することができ、申告の透明性が確保されます。また、消費税は生産から流通の各段階の事業者が納付することで最終消費者が負担した金額が納付されています。しかし、売上高が1,000万円以下の免税事業者は、消費税の納付が免除されており、本来納付すべき売上に係る消費税と仕入に係る消費税の差額が事業者の利益になります。この利益を「益税」と呼び、最終消費者が負担した消費税額と各段階の納付額は対応しないこととなります。また、消費税率が10%に引き上げられたことによりこの益税の金額も大きくなるため、課税事業者と免税事業者の間に不公平が広がっています。この益税を排除するためにインボイス制度が導入されることになったといわれています。

3.今後の対応

課税事業者は、2021年10月1日から受付が始まる適格請求書発行事業者に登録し、2023年10月1日以降、インボイスを交付することとなります。事業者は取引の相手方の求めに応じて、適格請求書等を交付する義務と交付した適格請求書等の写しを保存する義務があり、現行の区分記載請求書等から適格請求書等に変更できるかを確認する必要があります。また、免税事業者からの仕入はインボイスが発行されないことから、仕入税額控除ができません。同じ支払であっても免税事業者からのものと課税事業者からのものでは、納付する消費税額に差が出ることとなり、事業者は免税事業者との取引を検討する必要があるといえます。そして、免税事業者は課税事業者になるか、今まで通り免税事業者のままかの選択を迫られることとなります。免税事業者からの仕入れは仕入税額控除を受けられないことから、取引先の変更や値下げの要求が考えられます。そのため、事業規模や納税額等を考慮し検討する必要があります。

インボイス制度の導入開始はまだ少し先のことですが、消費税率のさらなる引き上げやインボイス導入により一部のヨーロッパ諸国のように毎月申告納付になるのか等、消費税を取り巻く状況は今後も変わりゆくことと思われます。そのため税に関する情報を今まで以上にいち早く正確にキャッチする必要があると言えるでしょう。

ABOUT執筆者紹介

代表税理士

代表税理士

伊勢 文郎

税理士法人マスエージェント代表税理士。「プロの仕事でお客様に感動して頂く」をスローガンに、分かりやすい説明と提案で顧客からの信頼も厚い。情報発信も積極的に行い、セミナー講師も多数努める。座右の銘は「プラス発想・勉強好き・素直・感謝」。

[democracy id=”62″]