【DXの基礎知識】時代はペーパレス!?電子帳簿保存法を理解しよう!

みんなの経営応援通信編集部

Contents

コロナ禍に伴うリモートワークの広まりに後押しされ、各種書類の電子化(データ化)が急速に進んでいます。データであれば、インターネット等を介して一瞬でやり取りができて、非常に便利です。

そして、国税関係の帳簿書類について、電子化して保存する場合の要件を定める法律が平成10年に施行された「電子帳簿保存法」です。

令和2年分の個人の確定申告からは、e-Taxでの申告または電子帳簿保存を行わないと、65万円分の青色申告特別控除を受けることができないと定められ、さらに令和3年度の税制改正(令和4年1月1日施行)には電子帳簿保存法の大幅な要件緩和が行われました。

この令和3年度の改正における重要なポイントは、「電子取引データの書面保存廃止」です。たとえば、取引先から領収書や請求書をメール添付のファイルとして受領した場合、紙に出力しての保存は原則として認められません。満たさなければならない検索要件もあるので、「受け取ったPDFをフォルダに保存しておけばOK」ということにはなりません。

ただし、移行準備が整わない事業者への配慮として、令和4年度与党税制改正大綱では、電子帳簿保存法における電子保存の義務化に2年の猶予期間を設けることを明らかにしました。

- 当該電子取引の情報を、保存要件に従って保存をすることができないやむを得ない事情があること

- 質問検査権に基づく当該電磁的記録の出力書面の提示・提出の求めに応じられること

以上の要件を満たす場合、令和5年12月31日までの2年間は、電子取引を紙で保存することができます。

参考:令和4年度税制改正大綱

ただし、これはあくまでも経過措置です。今のうちに、電子帳簿保存法の概要および「どんな準備が必要なのか?」について、しっかり確認していきましょう。

電子帳簿保存法って何だろう?

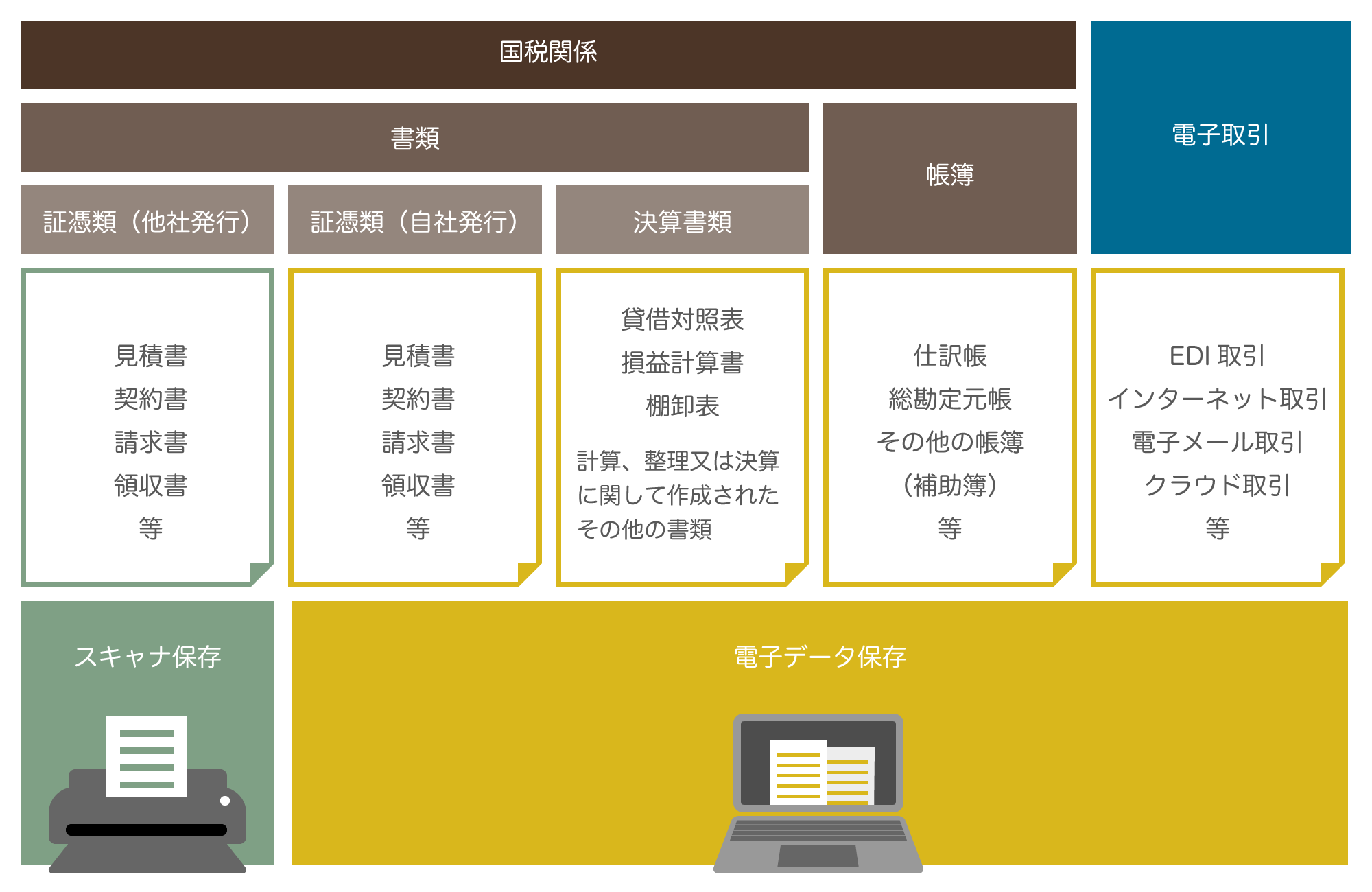

そもそも電子帳簿保存法が保存要件を定めている「帳簿書類」とは、具体的に何を指すのでしょうか。

帳簿書類とは、帳簿を備え付けてその取引を記録した「帳簿」と、その帳簿と取引等に関して作成又は受領した「書類」の総称です。帳簿書類等の保存期間は、会社法では10年、法人税法では、確定申告書の提出期限の翌日から7年間です。

| 帳簿 | 総勘定元帳、仕訳帳、現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳、売上帳、仕入帳など | |

|---|---|---|

| 書類 | 決算書類 | 貸借対照表、損益計算書、棚卸表など |

| 証憑類 | 請求書、契約書、見積書、納品書など | |

これらの書類を電子化して保存する際には、電子帳簿保存法の要件にのっとった形で保存を行わなくてはなりません。要件の概略は、以下となります。

| 保存場所 | 納税地 ※納税地にあるPC等で参照できればクラウドサービスでの保存もOK |

|---|---|

| 保存期間 | 7年 |

| 要件 | 真実性の確保 ※訂正・削除の履歴を確認できる等 |

| 可視性の確保 ※検索要件を満たす、適当なディスプレイを用意する等 |

さらに電子帳簿保存法が定める範囲は、次の三つの区分に細かく分かれています。

- 電子帳簿等の保存

- スキャナ保存

- 電子取引

1はPCなどで作成したデータをハードディスクや記録媒体、クラウドなどに保存する場合について、2は紙の書類をスキャナで電子化する場合について、3は取引先から受領する電子データの保存について定めています。

実は、帳簿・決算関係書類はスキャナで保存できません。1・2・3の要件のみを見ているとわかりにくく感じるかもしれませんが、書類ごとの分類で考えると、理解がすっきりします。

| 帳簿 | 1 ※スキャナ保存不可 | |

|---|---|---|

| 決算書類 | 1 ※スキャナ保存不可 | |

| 証憑類 | 自社発行 | 紙での作成の場合は2、データ作成の場合は1 |

| 他社発行 | 紙での受領の場合は2、データ受領の場合は3 | |

優良な電子帳簿とは?

令和4年からは電子帳簿の種類として、「優良」と「その他」で大きく区分されます。

公益社団法人日本文書情報マネジメント協会(JIIMA)は、「電子帳簿ソフト法的要件認証制度」を定めています。これは、国税関係帳簿の作成・保存を行う市販ソフトウェアが電子帳簿保存法の要件を満たしているかをチェックし、法的要件を満足していると判断したものを認証するものです。これが前述の「優良な電子帳簿」ということに当てはまります。

つまり、JIIMAの認証を受けている会計ソフトを使用して帳簿を作成すれば、優良電子帳簿保存の要件を満たすことができるのです。もちろんソリマチの会計ソフトも、JIIMAの認証を受けています。

※優良な電子帳簿について、さらなる詳細はこちらをご覧ください。

令和3年度の税制改正のポイントは?

電子帳簿保存法は令和3年度に改正され、令和4年1月1日から施行予定です。改正のポイントは大きく分けて3つです。

1.事前承認の廃止

これまでは帳簿書類を電子データとして保存する場合、電子帳簿保存開始予定日の3 カ月前までに所轄の税務署に申請する必要がありましたが、今回の改正で、この事前申請が不要となります(令和4年1月1日より適用)

2.優良電子帳簿に係る過少申告加算税の軽減措置

一定の国税関係帳簿※について優良電子帳簿にて保存を行って、記録された事項に関し申告漏れがあった場合、その申告漏れに課される過少申告加算税が5%軽減されます。本措置の適用を受けるには、届出書をあらかじめ所轄税務署長に提出する必要があります。

※一定の国税関係帳簿とは、所得税法・法人税法に基づき青色申告者(青色申告法人)が保存しなければならないこととされる総勘定元帳、仕訳帳その他必要な帳簿(売掛帳や固定資産台帳等)又は消費税法に基づき事業者が保存しなければならないこととされている帳簿。

※個人事業者の場合、事業所得、不動産所得及び山林所得のように帳簿の保存義務がある所得に係る過少申告については全て過少申告加算税が軽減されますが、帳簿の保存義務がない一時所得や配当所得といった所得に係る過少申告や、所得税の所得控除(保険料控除、扶養控除等)の適用誤りに起因する過少申告については、優良な電子帳簿に係る過少申告加算税の軽減措置の適用はありません。

3.スキャナ保存の要件緩和

- 自署の不要

- 受領者がスキャナ保存する場合は、書類への自署が必要ないこととなりました。

- 入力期限の要件緩和

- 訂正削除ができない、または訂正削除の履歴が残るシステムでデータを保存している場合は、タイムスタンプ付与が不要となりました。また「3営業日以内」「7営業日以内」など、書類によってバラバラだったデータ登録・タイムスタンプ付与の入力期限が、「最長2ヵ月以内」に統一されました。

- 適正事務処理要件の廃止

- 「入力にあたっては2名以上の体制で原本確認する」「定期的に検査を行う」「検査で不備があった場合は訂正をする」などのルールが廃止されました。

- 検査項目の要件緩和

- 検索項目から「関係の深い主要項目名(書類の種類による)」が排除され、「取引年月日」「取引金額」「取引先」の3項目に限定されました。

4.電子取引データの書面保存の廃止

取引先からメールで受領した請求書やEDIシステムで授受されたデータは、紙出力して書面保存することが可能でしたが、改正により書面保存が廃止され、電子データで管理することと定められました。

その他、不正計算がされている場合の重加算税が10%加重される罰則の強化が、改正項目に盛り込まれています。

※詳細はこちらをご覧ください。

受け取るデータ書類は電子保存必須

前項目の「4」はもっとも要注意の項目です。メール等で証憑類を受け取る機会が全く無い事業者は少ないでしょうから、令和6年までに大半の事業者がこの改正への対応を迫られることになります。

それでは、受け取った電子取引データは、どのような形で保存・管理しなくてはならないのでしょうか。

まず、以下のいずれかの要件を満たす必要があります。

- タイムスタンプが付されたデータの授受

- 授受後2ヶ月以内にタイムスタンプを付す

- データの訂正削除を行った場合にその記録が残るシステム又は訂正削除ができないシステムを利用

- 訂正削除の防止に関する事務処理規程の備付け

タイムスタンプ導入にはコストがかかりますので、コスト面でハードルが低いのは「訂正削除の防止に関する事務処理規程の備付け」です。ただし、この機会にスキャナ保存にも取り組むのでしたら、タイムスタンプの導入を検討しても良いでしょう。

さらに、検索性の確保として次の全てを満たす必要があります。

- 「取引年月日」「取引金額」「取引先」で検索できること

- 「取引年月日」または「取引金額」の範囲指定により検索できること

- 二つ以上の任意の記録項目を組み合わせた条件により検索できること

ただし、ダウンロードの求めに応じることができる場合は、②③は不要です。さらに、判定期間(個人は前々年、法人は前事業年度)の売上高が1,000万円以下の事業者は、上記の検索要件すべてが不要です。

いずれにしても、令和6年1月までに上記を満たすシステムを導入し、どのように運用するかを定めて、社内に使い方を周知していく必要があります。

なお、取引先から紙で受け取った書類を、スキャナ保存する義務は現在のところありません。しかし、電子データで受け取った書類を保存するために導入するシステムは、スキャナ保存にも利用できます(タイムスタンプ、検索用システムなど)。

これを機にスキャナ保存に対応し、取引先から受け取る証憑類は全てデータとして管理し、業務効率化を図る方法もあります。

最後に

今回の改正では、電子データで受け取った証憑書類は電子保存すべきと定められました。経過措置が整備される予定とはいえ、これはあくまでも暫定的なものです。今回の改正を機に、電子保存について取り組んでみてはいかがでしょうか。

関連リンク